Когда и как надо платить?

В первый раз вкладчики заплатят этот налог только в 2022 году. Банки передадут информацию в ФНС, а налоговая самостоятельно рассчитает сумму налога и направит физлицу уведомление. Декларировать такие доходы или каким-либо образом их оформлять гражданам не потребуется.

Я храню деньги на разных счетах, по каждому в отдельности доходы по процентам не превысят лимита. Я не буду платить налог?

Будете, поскольку учитывается совокупный доход со всех счетов. То есть если по одному счёту доход 20 тысяч рублей, а по другому – 30 тысяч рублей, то суммарно он превысит 42,5 тысячи рублей, и с «лишних» 7,5 тысячи рублей придётся заплатить налог.

Я открыл вклад ещё в 2021 году на три года. Мне придётся заплатить налоги с процентов?

Проценты будут учитываться за тот период, в котором они фактически получены.

Если проценты выплачивают в конце срока вклада (в нашем случае это 2021 год), то придётся заплатить налог со ВСЕГО дохода.

Если проценты начисляют, например, раз в месяц, то налог надо будет платить ТОЛЬКО с доходов 2021 года и только в том случае, если они превысят 42,5 тысячи рублей.

В нынешних условиях наиболее выгодными становятся вклады с помесячной, поквартальной или ежегодной выплатой процентов. В этом случае вы каждый год будете защищать от налогов доход в размере 42,5 тысячи рублей. То есть за год вы сэкономите (при нынешней ключевой ставке) 5 тысяч 525 рублей, за два года – 11 тысяч 50 рублей, а за три – 16 тысяч 575 рублей.

Если же вы заключите договор, по которому выплата процентов произойдёт через два-три-четыре года, то ваша экономия за весь срок составит минимальные 5 тысяч 525 рублей.

Если вклад будет закрыт досрочно, придётся платить налог?

Если сумма дохода превысит 42,5 тысячи рублей – то да, придётся платить.

Как будут браться налоги с валютных вкладов?

Проценты, выплаченные физическому лицу по валютным счетам, будут пересчитываться в рубли по официальному курсу Банка России на день фактического получения этого дохода.

Центробанк определил, с каких сумм будет взиматься налог на вклады в 2021 году

С 1 января 2021 года в России отменена плоская шкала налогов на доходы физических лиц (она, напомним, составляла 13% для всех).Теперь граждане, чьи доходы выше 5 млн рублей в год (в среднем – 416,7 тыс. в месяц), будут платить больше.Ставки выглядят так:

13 процентов – если совокупность доходов равна5 миллионам рублей или ниже этой суммы.

15 процентов – если совокупность доходов выше 5 миллионов рублей.Налогом облагается:

- заработная плата,

- дивиденды,

- выигрыши

- и другие доходы

Полный список можно найти в Налоговом кодексе (п. 2.1. ст. 210).

Исключаются из расчёта нерегулярные доходы:

- доходы от продажи имущества,

- подарки,

- страховые выплаты.

- Опубликовано в №025 от 12.02.2021.

В настоящее время для получения вычета по расходам на приобретение жилья и погашение процентов по ипотеке необходимо подать в налоговую инспекцию декларацию по форме 3-НДФЛ и подтверждающие документы.

Естественно, процесс этот непростой и трудоемкий.

На заполнение декларации требуется длительное время, особенно для тех налогоплательщиков, которые далеки от правил ее оформления. Это вынуждает многих граждан обращаться к специалистам, которые готовят необходимые документы за денежное вознаграждение от 500 и выше рублей.

Кроме того, не всем нравится посещать налоговую инспекцию и тратить на бюрократические процедуры свое время.

С принятием закона порядок получения налогового вычета значительно упростится.

Заполнять декларацию по форме 3-НДФЛ и представлять подтверждающие документы в налоговую инспекцию не потребуется. Достаточно будет направить заявление о предоставлении налогового вычета через личный кабинет налогоплательщика, а налоговая инспекция сама соберет необходимую информацию и перечислит сумму излишне уплаченных налогов в связи с предоставлением вычета на счет, указанный в заявлении.

При этом упрощенный порядок не лишает налогоплательщика права на получение вычета в общем порядке. То есть каждый сам решает, воспользоваться ли ему упрощенным порядком либо заполнить декларацию и обратиться в налоговую лично.

Если для получения налогового вычета в общем порядке требуется 4 месяца с даты предоставления декларации и соответствующих документов, то при упрощенном порядке этот срок сокращается более чем в 2 раза и составляет 1,5 месяца, из которых:

- срок камеральной проверки — 1 месяц;

- срок направления в казначейство поручения на перечисление денежных средств — 10 дней;

- срок перечисления денег налогоплательщику — 5 дней.

Суть: изменения произошли и в части подоходного налога. До 2021 года ставка НДФЛ была фиксированной – 13% для всех. С нового года для граждан с высокими доходами НДФЛ вырос до 15.

Для тех, у кого годовой доход не превышает 5 млн руб. ничего не поменялось – эти граждане по-прежнему платят 13% подоходного налога. Таких людей большинство в нашей стране.

Для тех, чей годовой доход превышает 5 млн руб., с 2021 года будет действовать повышенная ставка НДФЛ в 15%, но с оговоркой – облагаться повышенной ставкой будет только сумма превышения (проще говоря, только то, что более 5 млн руб.). Граждан с такими доходами в России немного – около 1-2% от всего населения.

При этом доходами будут считаться именно доходы – регулярно получаемые человеком суммы (от зарплаты, дивидендов и т. д.). Если гражданин продал квартиру или иное личное имущество более, чем за 5 млн руб., то беспокоиться ему не нужно – платить 15% НДФЛ его никто не заставит.

Суть: стать самозанятым теперь можно в любом регионе России. Молодые люди от 16 до 18 лет, впервые зарегистрировавшиеся в качестве самозанятых после 1 января 2021 года, получат дополнительный налоговый бонус в 12,1 тыс. руб. Эту сумму можно будет потратить только на уплату налога для самозанятых – иных вариантов, в том числе снятия бонуса наличными, законодательством не предусмотрено.

Стартовый налоговый вычет в 10 тыс. руб., который получает каждый вновь зарегистрировавшийся самозанятый, также никуда не делся. Таким образом, молодые люди, впервые начавшие трудовую деятельность в 2021 году, смогут получить в общей сложности 22,1 тыс. руб. налогового бонуса, который будет ежемесячно уменьшать сумму налога.

Таким образом, в 2021 году многим россиянам придется заплатить больше налогов, хотя для ряда граждан и ожидаются послабления.

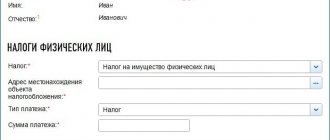

Согласно статье 409 Налогового кодекса РФ, плательщику следует внести налог до 1 декабря того года, который следует за прошлым налоговым периодом. Налоговая инспекция направляет в адрес гражданина уведомление, на основании которого и производится оплата.

Кадастровая стоимость — более достоверный показатель оценки недвижимого имущества физических лиц, который устанавливается в результате экспертизы. Перечисление налога на недвижимость с учетом кадастровой стоимости впервые произойдет в 2021 году.

- В основе исчисления налога на имущество граждан России в 2021 году будет лежать показатель кадастровой стоимости объекта.

- Владельцы недвижимого имущества могут получить налоговый вычет, который равен кадастровой стоимости определенного количества квадратных метров в отношении конкретного вида имущества: 50 – если во владении дом, 20 – если имущество в виде квартиры или части дома, 10 – если во владении часть квартиры или комната.

- В зависимости от вида имущества, налоговые ставки различны и составляют 0,1; 0,5; 2%. Произвести платеж необходимо на основании уведомления, которое присылает налоговая инспекция.

- Льготники могут быть освобождены от уплаты по одному дому или квартире, одному гаражу или месту для автомобиля. Если во владении есть второй и третий объект, то уплата налога обязательна.

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено. Это правило действует с 1 октября 2021 года.

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Налоговое уведомление

Налоговый орган исчисляет налог на основании имеющихся у него данных об имуществе физических лиц

:

- По транспортному налогу (п. 3 ст. 363 НК РФ);

- По земельному налогу (п. 4 ст. 397 НК РФ);

- По налогу на имущество физических лиц (ст. 408 НК РФ).

В этом случае, налоговый орган присылает налогоплательщику налоговое уведомление, на основании которого и уплачивается налог.

Налоговое уведомление должно быть направлено налоговым органом налогоплательщику не позднее 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ). Так как крайний срок уплаты налога 1 декабря

, то налоговое уведомление должно быть направлено налогоплательщику

не позднее 1 ноября

.

В случае неполучения налогового уведомления до 1 ноября, ФНС России рекомендует один из трех вариантов:

- Обратиться в налоговую инспекцию. Можно обратиться в любую налоговую инспекцию (за исключением межрегиональных налоговых инспекций и инспекций по централизованной обработке данных).

- Направить информацию через «Личный кабинет налогоплательщика».

- Обратиться в налоговую инспекцию с использованием интернет-сервиса «Обратиться в ФНС России».

Если к сроку уплаты налога Вы так и не решили вопрос с получением налогового уведомления, можно воспользоваться возможностью уплатить Единый налоговый платеж физического лица, чтобы не платить пени за задержку уплаты налога. Правда в этом случае у Вас не будет точной суммы задолженности по налогам. Но Вы можете взять за основу суммы налогов за прошлый год.

Обязанность физических лиц уведомлять налоговые органы об их недвижимости и транспортных средствах.

Установлена обязанность физических лиц уведомлять налоговые органы об их недвижимости и транспортных средствах. Такая обязанность установлена только если физическое лицо не получило налоговое уведомление с информацией о приобретенным объекте.

Новые сроки оплаты основных налогов и взносов в 2021 году: таблица

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

- требования налоговой;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- решения о приостановлении взыскания;

- исполнительного документа и возбуждённого исполнительного производства.

Единый налог на вмененный доход или ЕНВД, актуальный для ООО/ИП, заменяет собой налог на прибыль/доходы физических лиц, имущественный налог и налог на добавленную стоимость. Оплачивается он только путем безналичного расчета.

Пользоваться ЕНВД могут предприятия или индивидуальные предприниматели, которые соответствуют следующим критериям:

- Не числятся плательщиками единого сельскохозяйственного налога;

- Ведут работу по договору простого товарищества, доверительного управления, совместной деятельности;

- Имеют штат не больше ста человек;

- Не относятся к крупнейшим налогоплательщикам;

- Занимают площадь меньше 150 кв. метров.

Проблема данного вида налогообложения заключается в том, что он рассчитывается исходя из физических показателей (количество занятых на производстве сотрудников, площадь помещения, численность транспортных средств и т.д.), а не в процентном соотношении с реальными доходами компании (ИП).

Такой подход не объективен, поэтому ЕНВД хотят упразднить. Окончательное решение еще не принято, однако Министерство финансов утверждает, что налог все-таки будет отменен. Исключением является Республика Крым, где действие единого налога на вмененный доход официально пролонгировано до 2024 года.

Несмотря на отсутствие подтверждения внесения изменений, Федеральная налоговая служба уже оповещает плательщиков об отмене ЕНВД путем информационных рассылок, рекламных баннеров, статей в СМИ и листовок, размещенных в налоговых инспекциях.

Транспортный и земельный налоги объединены в одну группу, поскольку они получили одинаковые правки:

- Отмена декларации о налогах (начиная с 2021 года);

- Корректировка сроков внесения авансовых платежей и уплаты налогов (полный расчет за прошедший год должен произойти не позднее марта нынешнего года);

- Предприятия и ИФНС считают сумму налога независимо друг от друга, после чего ИФНС направляет результаты своих подсчетов в организацию.

Если компания считает, что должна заплатить меньше, то она предоставляет в налоговую инспекцию подтверждающие бумаги. В результате их рассмотрения выносится финальное решение: либо сумма налога остается прежней, либо она уменьшается в пользу предприятия.

Налоги для физических лиц 2021

Главной корректировкой, касающейся налога на доходы физических лиц, является повышение ставки с 13% до 15%. Однако новые коэффициенты будут применяться не ко всем налогоплательщикам, а лишь к тем, чей годовой доход превышает 5 000 000 рублей. Все остальные граждане РФ продолжат платить НДФЛ по старым правилам.

Так, например, если сотрудник с января по июнь заработал 5 100 000 рублей, то эти деньги будут облагаться 13% налогом. Что же касается общей суммы оклада с июля по декабрь, с нее придется заплатить налог с повышающим коэффициентом.

Кроме того, изменения были внесены в порядок налогообложения процентов по вкладам и остаткам на счетах в банке. Если они превышают необлагаемый процентный доход, то с них взимается 13% ставка. Еще одна поправка касается объединения отчетности: начиная с 2021 года, 2-НДФЛ и 6-НДФЛ будут подаваться совместно в составе 6-НДФЛ.

Последним пунктом стоит упомянуть вычет по налогу на доходы физических лиц на лечение. В список включены следующие услуги:

- мед. эвакуация;

- ортопедическая терапия людей, страдающих врожденными или приобретенными дефектами зубов;

- паллиативная помощь.

Помимо этого, был пополнен и расширен перечень дорогостоящих услуг, связанных с репродуктивными технологиями.

С 2021 года планируется введение единого туристического сбора для иностранцев, желающих посетить Санкт-Петербург. Инициатива, которую озвучил губернатор Александр Беглов, была одобрена Владимиром Путиным. В новом году иностранным гостям Северной столицы придется заплатить 100 рублей за каждые сутки пребывания.

Чиновники утверждают, что собранные таким образом деньги пойдут на поддержание чистоты и порядка в Санкт-Петербурге, реконструкцию ветхих исторических зданий и развитие туристической инфраструктуры города.

Так называемый “курортный сбор” – распространенное явление, позволяющее содержать и регулярно обновлять туристические объекты с высокой посещаемостью. Сумму от 0,25 до 5 евро за ночь оплачивают гости Германии, Испании, Италии, Чехии, Черногории, Франции, Греции, Литвы и ряда других европейских стран.

С 2021 года расширяется перечень доходов физлиц, не подлежащих обложению страховыми взносами (Федеральный закон от 23.11.2020 № 374-ФЗ). Указанный перечень дополняется денежными компенсациями, получаемыми подрядчиками и исполнителями от заказчиков в счет возмещения расходов, связанных с выполнением работ и оказанием услуг по договорам гражданско-правового характера.

Одновременно от страховых взносов освобождаются суммы, получаемые исполнителями по гражданско-правовым договорам, связанные с возмещением расходов на оплату жилых помещений (будущая редакция п. 1 ст. 422 НК РФ).

С 01.10.2021 налогоплательщики должны будут использовать новый электронный формат корректировочного счета-фактуры (приказ ФНС России от 12.10.2020 № ЕД-7-26/736). До этого времени допускается применение как нового электронного формата, так и формата, утв. приказом ФНС России от 13.04.2016 № ММВ-7-15/ Обновленный формат корректировочного счета-фактуры учитывает изменения в законодательстве, связанные в том числе с внедрением системы обязательной прослеживаемости товаров.

С 01.01.2021 года для IT-компаний снижается налог на прибыль организаций (Федеральный закон от 31.07.2020 № 265-ФЗ).

В соответствии с законом IT-компании смогут уплачивать налог на прибыль только в федеральный бюджет по ставке 3 % при соблюдении ряда жестких условий. В целях применения указанной льготы доля доходов от IT- услуг должна составлять не менее 90 % от всех доходов организации, а в ее штате должно работать не менее 7 человек. Ожидаются разъяснения и уточнения по применению Закона № 265-ФЗ.

Для издательств и средств массовой информации (СМИ) с 01.01.2021 изменяются правила списания в расходы стоимости нереализованной печатной продукции (Федеральный закон от 15.10.2020 № 323-ФЗ).

Сейчас к прочим расходам для целей налога на прибыль издательствам и СМИ разрешается относить не более 10 % стоимости вовремя не реализованного тиража соответствующего номера периодического печатного издания или соответствующего тиража книжной продукции. С нового года указанный лимит повышается до 30 %.

С января 2021 года расширяется перечень сведений, вносимых в налоговую декларацию по налогу на имущество организаций (Федеральный закон от 23.11.2020 № 374-ФЗ). По новым правилам в налоговую декларацию должны будут включаться сведения о среднегодовой стоимости не только недвижимости, но и объектов движимого имущества.

Речь идет о движимом имуществе, учтенном на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. При этом облагаться налогом движимое имущество организаций по-прежнему не будет.

Для организаций с 01.01.2021 меняются сроки уплаты земельного налога и авансовых платежей по данному налогу (п. 68 ст. 2 Закона № 325-ФЗ).

С нового года земельный налог подлежит уплате организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. По аналогии с транспортным налогом авансовые платежи по земельному налогу также станут уплачиваться не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Налог на доходы физических лиц (НДФЛ)

Налоговая декларация по НДФЛ (3-НДФЛ) представляется не позднее 30 апреля года

, следующего за истекшим налоговым периодом (п. 1 ст. 229 Налогового кодекса Российской Федерации (НК РФ))[ 1 ].

НДФЛ уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом (п. 4 ст. 228 НК РФ).

В некоторых случаях физические лица, не являющиеся индивидуальными предпринимателями, должны сами представлять налоговую декларацию по налогу на доходы физических лиц (НДФЛ) и уплачивать налог в бюджет. Такая ситуация, возникает, к примеру, если физическое лицо получает дивиденды от иностранной организации.

НДФЛ – 2021: ключевые изменения для граждан и бизнеса

Если в связи с отсутствием на счетах должника денег в течение двух месяцев или из-за закрытия счета банк не смог исполнить поручение налоговиков по принудительному списанию долга, исполнительный лист направляется судебным приставам для взыскания задолженности за счет иного имущества гражданина.

Компании и ИП, имеющие в штате наемных работников, выступают налоговыми агентами в отношении доходов, которые они выплачивают сотрудникам. В связи с этим возникает необходимость в уплате страховых взносов и подоходного налога в 2021 году за работников.

- плательщик продал имущество (квартиры, машины), бывшее у него в собственности меньше минимального срока владения;

- какое-либо имущество было подарено физлицу не его близкими родственниками;

- плательщик получал доход от сдачи имущества в аренду либо иной доход от тех, кто не был налоговым агентом в отношении таких поступлений;

- физлицо выиграло в лотерею;

- доход был получен от зарубежного источника.

Патентную систему, как установлено в ст. 346.43 НК РФ, могут применять только ИП, а срок уплаты будет напрямую зависеть от продолжительности периода, на который приобретается патент. Если он не превышает 6 месяцев, то полную сумму налога плательщику нужно перечислить в бюджет в любой день до истечения срока действия патента.

Налог от продажи автомобиля необходимо платить в случае если Вы владели автомобилем меньше трех лет, либо сумма его продажи составила больше чем та за которую Вы его купили, то есть получили прибыль. В ином случае платить налог не надо, но декларацию о продаже автомобиля подать все равно необходимо.

Налог на имущество платится ежегодно каждым гражданином у которого есть какая либо собственность. На данный налог ФНС обычно рассылает платежки самостоятельно, в котором насчитывает сумму налога и с этим проблем нет. Налог рассчитывается исходя из кадастровой стоимости объекта и составляет от 0.1 до 0.5% от кадастровой стоимости объекта. По налогу можно получить налоговые вычеты и различные льготы, и снизить стоимость налога.

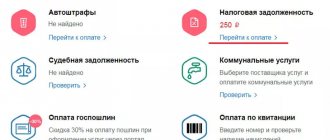

- зайти на официальный сайт уполномоченного органа;

- набрать пароль и зайти в личный кабинет. Нужно учесть, что доступ к личному кабинету могут иметь лишь те лица, которые знают пароль, то есть налогоплательщику не стоит волноваться, что иные лица могут воспользоваться личным кабинетом без ведома автовладельца. Получить пароль можно в налоговой инспекции;

- нажать на вкладку с налогами для физических лиц;

- выбрать автотранспортное средство, которое является объектом налогообложения;

- нажать на клавишу «заплатит налоги»;

- сформировать платежное поручение;

- налог следует оплатить с помощью систем онлайн-платежей, через банк или интернет банкинг, что потребует от налогоплательщика несколько минут. Следует учесть, что посредством портала Госуслуг автовладелец может узнать лишь размер налога, но произвести платеж может иными способами, например, банковской картой в онлайн-режиме и т. д.

- плательщик продал имущество (квартиры, машины), бывшее у него в собственности меньше минимального срока владения;

- какое-либо имущество было подарено физлицу не его близкими родственниками;

- плательщик получал доход от сдачи имущества в аренду либо иной доход от тех, кто не был налоговым агентом в отношении таких поступлений;

- физлицо выиграло в лотерею;

- доход был получен от зарубежного источника.

Патентную систему, как установлено в ст. 346.43 НК РФ, могут применять только ИП, а срок уплаты будет напрямую зависеть от продолжительности периода, на который приобретается патент. Если он не превышает 6 месяцев, то полную сумму налога плательщику нужно перечислить в бюджет в любой день до истечения срока действия патента.

- В фиксированном размере (в ФФОМС и ПФР) при сумме дохода не более 300 тыс. руб. Взносы следует перечислить не позднее 31 декабря текущего года.

- Дополнительно в размере 1% от дохода, если поступления от бизнеса (либо вмененный/потенциальный доход для ИП на ЕНВД или ПСН соответственно) превысили 300 тыс. руб. Такой добавочный взнос нужно сделать до конца дня 1 июля следующего года.

Платежки на имущественные налоги большинству физических лиц в России были выставлены в конце сентября 2021 года. Многие сегодня пользуются личным кабинетом на сайте налоговой службы или получают уведомление о необходимости заплатить налоги в личном кабинете на портале государственных услуг. Для таких продвинутых налогоплательщиков уплата налогов будет предельно простой задачей — оплатить их можно прямо в интернете, воспользовавшись банковской картой.

Для тех, кто предпочитает старый способ оплаты налогов, существуют бумажные квитанции. С квитанциями нужно подойти в любое отделение банка и оплатить там налоги. правда, не исключено, что банк при этом возьмет свою комиссию.

Новые налоги с 1 января 2021 года

Кроме жилья в группу недвижимости входят налоги на гаражи, машиноместа, комнаты, дома, незавершенные объекты строительства и т.д. Если у физического лица нет какой-то специальной льготы, он обязан заплатить рассчитанную ему сумму налога на недвижимое имущество.

Чтобы удар по бюджету семей, имеющих в собственности земельные участки любых категорий, не оказался слишком сильным, законодатели приняли решение провести увеличение налога в несколько этапов. Это значит, что кадастровая стоимость будет расти постепенно – ежегодно на 20%. Таким образом, и земельный сбор поэтапно станет больше, а к 2021 году достигнет полной суммы.

В части имущественных налогов плательщикам — компаниям необходимо учитывать:

- обновление формы декларации по налогу на имущество;

- отмену декларирования транспортного и земельного налогов (за 2020 год уже не отчитываемся);

- новую обязанность сообщать налоговикам об объектах налогообложения ТН и ЗН, если они не прислали налоговое уведомление;

- изменение порядка уплаты транспортного и земельного налогов и авансов по ним.

Важно! С 2021 года организации платят ТН и ЗН за год не позднее 1 марта следующего года, а авансы — не позднее последнего числа месяца, следующего за отчетным кварталом. Сроки авансирования больше не устанавливаются региональными властями (п. 68 ст. 2 Закона от 29.09.2019 № 325-ФЗ). Например, авансовый платеж за 1 квартал 2021 года нужно заплатить не позднее 30.04.2021.

Будут поправки в НК РФ в части уплаты ТН по погибшим и уничтоженным ТС.

Традиционно повышен МРОТ. Его утвержденный размер — 12 392 руб. Но есть вероятность, что порядок расчета минималки и, соответственно, ее размер еще изменятся.

У налоговой будет меньше оснований не принять декларацию, и записаны они будут непосредственно в НК РФ, а не в регламенте, как сейчас.

О блокировке счета за несдачу отчетности налоговики будут предупреждать налогоплательщиков.

По операциям с некоторыми товарами придется сдавать в ИФНС новый отчет.

Поменяются некоторые реквизиты налоговых платежек. КБК с 2021 года будут определяться новым приказом Минфина (будут в т. ч. новые КБК по НДФЛ). А вот ставки платы за НВОС правительство решило не менять.

Реестр МСП будут обновлять не раз в год, а ежемесячно. С 01.01.2021 обновятся реквизиты и порядок заполнения путевых листов.

И приятная новость: 31 декабря 2021 года будет выходным.

Срок уплаты налога на имущество организаций и сроки уплаты авансов по этому налогу устанавливаются законами субъектами РФ.

Срок уплаты транспортного налога в 2021 году

С 2021 года меняются сроки уплаты транспортного налога и авансовых платежей по нему. Если до 2021 года сроки уплаты устанавливались законами региональных властей, то с 2021 года в НК установлены конкретные сроки. Итак, транспортный налог/авансовый платеж в 2021 году уплачивается в следующие сроки:

| Период, за который уплачивается налог/аванс | Крайний срок уплаты |

| За 2021 год | 01.03.2021 |

| За I квартал 2021 года | 30.04.2021 |

| За II квартал 2021 года | 02.08.2021 |

| За III квартал 2021 года | 01.11.2021 |

| За 2021 год | 01.03.2022 |

С 2021 года также меняются сроки уплаты земельного налога. Налог/авансовые платежи нужно уплатить не позднее нижеприведенных дат:

| Период, за который уплачивается налог/аванс | Крайний срок уплаты |

| За 2021 год | 01.03.2021 |

| За I квартал 2021 года | 30.04.2021 |

| За II квартал 2021 года | 02.08.2021 |

| За III квартал 2021 года | 01.11.2021 |

| За 2021 год | 01.03.2022 |

Земельный налог

Земельный налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года

, следующего за истекшим налоговым периодом (п. 1 ст. 397 НК РФ).

Налогоплательщики — физические лица уплачивают налог на основании налогового уведомления, направленного налоговым органом (п. 4 ст. 397 НК РФ).

Налогоплательщиками налога признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со статьей 389 настоящего Кодекса, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, если иное не установлено настоящим пунктом (п. 1 ст. 388 НК РФ).

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен налог (п. 1 ст. 389 НК РФ).

Налог на имущество физических лиц в 2021 году

«1.2.5. одежда из натуральной кожи (пальто, полупальто, куртки, блейзеры, жакеты, жилеты, пиджаки, плащи, костюмы), ковры и ковровые изделия, сложные бытовые электротовары (кроме электрохолодильников бытовых и морозильников, машин стиральных бытовых)».

- С 1 января в состав плательщиков (ИП, и иных лиц не осуществляющих предпринимательскую деятельность*) дополнительно включены физлица, не зарегистрированные в качестве ИП, но осуществляющие виды деятельности, признаваемые объектом налогообложения единым налогом для плательщиков-ИП.

В связи с вступлением в силу Налогового кодекса Республики Беларусь на территории г. Минска с 1 февраля 2021 года вступили в действие новые ставки единого налога с физических лиц, не осуществляющих предпринимательскую деятельность, за исключением иностранных граждан и лиц без гражданства, временно пребывающих и временно проживающих в Республике Беларусь, при реализации товаров, оказании услуг (выполнении работ).

18. Уход за взрослыми и детьми, стирка и глаженье постельного белья и других вещей в домашних хозяйствах граждан, выгул домашних животных и уход за ними, закупка продуктов, мытье посуды и приготовление пищи в домашних хозяйствах граждан, внесение платы из средств обслуживаемого лица за пользование жилым помещением и жилищно-коммунальные услуги, кошение трав на газонах, уборка озелененной территории от листьев, скошенной травы и мусора, сжигание мусора

Отдельные требования предъявляются к работодателям – они должны ежемесячно с доходов, начисляемых в пользу персонала, перечислять подоходный налог (НДФЛ). Применительно к НДФЛ погашение обязательств сопряжено с соблюдением некоторых особенностей (ст. 226 НК РФ):

Сроки уплаты налогов в 2021 году таблица отражает с учетом переносов крайних дат уплаты. При совпадении срока с выходным/праздничным днем, он переносится на ближайшую рабочую дату. Например, водный налог должен быть перечислен в бюджет к 20 числу по завершении квартала, но в январе, апреле, июле и октябре 2021 г. эти дни выпадают на выходные, соответственно уплатить налог нужно в ближайший рабочий день.

Плательщиков смущает норма НК, которая действовала в 2021 г. Согласно части шестой ст. 188 НК-2021 исчисление и уплата налога на недвижимость по увеличенным ставкам прекращаются с 1-го числа первого месяца квартала, следующего за кварталом, в котором принято решение областного (Минского городского) Совета депутатов или по его поручению областного (Минского городского) исполнительного комитета об исключении неиспользуемых (неэффективно используемых) капитальных строений (зданий, сооружений), их частей из перечня неиспользуемого (неэффективно используемого) имущества.

Капитальным строением (зданием, сооружением) у плательщиков-организаций признается объект, классифицируемый в соответствии с законодательством для целей определения нормативных сроков службы основных средств как здание, сооружение или передаточное устройство

Транспортный налог

Транспортный налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года

, следующего за истекшим налоговым периодом (п. 1 ст. 363 НК РФ).

Налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом (п. 3 ст. 363 НК РФ).

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 настоящего Кодекса, если иное не предусмотрено настоящей статьей (ст. 357 НК РФ).

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации (ст. 358 НК РФ).