Общие сведения

Утилизационный сбор на спецтехнику – это разовое начисление производителю/владельцу самоходного транспорта.

Установленная оплата утилизационного сбора на спецтехнику нового выпуска поднялась на 5-10%, расчет на б/у транспорт повысили в 2-3 раза. Цель принятых изменений – это повышение конкуренции машиностроительных предприятий и замещение импортных товаров на отечественном рынке сбыта. Налог на специальную технику повлиял на обновление и развитие собственного производства по выпуску дорожно-строительной техники и сельскохозяйственных машин. Введение вынужденной меры повлияло на базовую стоимость ввозимой техники — производители повысили ценник в 1,5 раза.

Сбор платежа по утилизации:

- включается в общую стоимость машины;

- оплачивается при сделках купли-продажи или утилизации;

- рассчитывается в момент приобретения товара.

В 2021 году реестр по утилизационному налогу на спецтехнику был дополнен другими видами автотранспорта. В список внесли:

- бульдозеры;

- экскаваторы;

- дорожную спецтехнику;

- сельхозтехнику;

- легковой автотранспорт;

- грузовые автомобили;

- прицепы/полуприцепы;

- снегоходы/автокары и т. д.

Для определенной единицы производят индивидуальный расчет размера денежного взноса.

Это интересно: Постановка на учет автомобиля в ГИБДД: документы, сроки и штрафы

Понятие утилизационного сбора

Под утилизационным сбором понимают платеж, взымаемый в качестве возмещения стоимости утилизации транспортного средства. В зависимости от законодательных особенностей, сбор может:

- включаться в стоимость товара;

- оплачиваться покупателем при продаже ТС или перед его утилизацией;

- взыматься отдельно при покупке транспорта.

Согласно законодательству РФ, сбор одноразово оплачивается производителем ТС и включается в стоимость транспорта. Если речь идет об импортном авто, то сбор оплачивается при его ввозе на таможенную территорию РФ.

Размер утилизационного сбора на спецтехнику

В 2021 году совет министров утвердил постановление по размеру утилизационного сбора на транспортную технику. Минимальный размер внесенной суммы на самоходный транспорт от 150 тысяч рублей начислялся тем собственникам транспорта, кто эксплуатировал спецтехнику до трех лет и владеет полуприцепами. От утилизационной пошлины освобождают, если общий вес машины меньше 10 тонн. На денежный размер сборов влияют:

- мощность двигателя;

- масса конструкции авто;

- дата выпуска.

Утилизационный сбор начисляют по расчетной формуле:

УтСб = БазСт * Коэфф, где

УтСб – разовый платеж налога, выплачивается одноразово. БазСт – базовая ставка сбора по утилизации — 150 тысяч рублей. Коэфф. – показатель корректирования стоимости составляет: год выпуска+вес машины/мощность двигателя. Значения можно посмотреть в Постановлении №81.

Предварительно рассчитать утилизационный сбор за спецтехнику полезно как предприятию, выпускающему продукцию, так и приобретателю транспорта. Начисленный платеж сбора на новый отечественный транспорт вносится в бюджет производителем при выпуске ТС, на импортные модели начисление и расчет происходят при прохождении таможенного пункта и уходят в федеральный бюджет.

Пример расчета

Вынужденные меры применения тарифов на утилизацию сократили присутствие иностранных моделей технических средств на базах российских предприятий. Применяют значимый коэффициент для базовых групп спецтехники:

- автогрейдеры;

- бульдозеры;

- экскаваторы.

Все данные в таблице стабильные.

Рассмотрим расчет утилизационного сбора на конкретной ситуации:

- Пример 1

Был приобретен автогрейдер массой в 16 тонн. Утилизационная пошлина рассчитывается следующим образом:

- возраст авто младше 3 лет — 150 000 р. * 6 = 900 тысяч рублей;

- старше 3-х лет — 150 000 р. * 16,2 = 2 430 000 рублей.

Эта сумма для уплаты прибавляется к основной стоимости.

- Пример 2

Был приобретен комбайн зерноуборочный, мощность двигателя до 160 л. с. Утилизационный налог составит:

- новый автотранспорт — 150 000 * 2,4 = 360 тыс. руб.;

- старше 3 лет — 150 000 * 8,8 = 1 320 000 руб.

Как уплатить утилизационную пошлину на спецтехнику рассмотрим далее.

Утилизационный сбор на полуприцепы повысят не так значительно, как планировали

По данным издания «Коммерсантъ», планируемое повышение утилизационного сбора на полуприцепы будет все-таки не таким значительным, как ожидалось изначально. В Правительстве подготовили новый вариант документа, который, кроме того, отменяет предполагавшееся ранее увеличение сбора на некоторые виды спецтехники.

Напомним: еще в январе этого года Министерство промышленности и торговли подготовило два проекта по повышению утилизационного сбора — на колесную технику и на спецтехнику. И если в первом случае базовую ставку предлагали поднять на 25%, то во втором коэффициенты вообще пересматривали в несколько раз.

Так, в частности, коэффициенты на полуприцепы должны были вырасти в 6 раз, что для грузоперевозчиков прежде всего означало бы серьезное увеличение цены автопоезда.

По подсчетам зарубежных автопроизводителей (MAN, Scania, Volvo и DAF), в результате повышения сумма утилизационного сбора на тягач как на колесную технику поднялась бы с 850 тыс. до 1,1 млн. рублей, а на полуприцепы — с 96 тыс. до 600 тыс. рублей. Таким образом, утилизационный сбор на один автопоезд достиг бы 1,7 млн. рублей.

При этом в случае с полуприцепами повышение предусматривается дважды, поскольку полуприцепы относятся и к колесной, и к специальной технике.

В апреле крупные иностранные автоконцерны обратились с просьбой к премьер-министру Михаилу Мишустину отказаться от такого значительного роста утилизационного сбора. Такими же «пожеланиями» главу Правительства РФ «забрасывали» и фермеры, дилеры сельскохозяйственной техники, представители строительной и дорожной отрасли и др., для которых точно так же существенно увеличивалась стоимость их основных орудий труда.

В итоге, как узнали в издании «Коммерсантъ», в Правительстве все-таки пошли навстречу «просителям» и пересмотрели планы по повышению утилизационного сбора на спецтехнику.

Так, после состоявшегося у вице-премьера Дмитрия Григоренко совещания было решено не увеличивать сбор для бульдозеров; экскаваторов мощностью более 65 л.с.; колесных погрузчиков; вилочных и фронтальных погрузчиков от 50 л.с.; катков и асфальтоукладчиков мощностью более 100 л.с.

Кроме того, Правительство отказалось от повышения сбора на подержанную (старше трех лет) технику, а также снизило индексацию коэффициентов для полуприцепов.

По данным «Коммерсанта», коэффициенты на полуприцепы проиндексируют не более чем в 2,5 раза.

Как подчеркивают в издании, не исключено, что финальный вариант документ Михаил Мишустин одобрит уже к концу этой недели.

Вместе с тем стоит отметить, что повышение утилизационного сбора пока в принципе задерживается. Изначально предполагалось, что это вообще произойдет в I квартале этого года. Однако, хотя рост ставок на колесную технику такой критики и нареканий не вызвал, его тоже еще не приняли.

Формула расчета

Наверное самой главной причиной введения утилизационного сбора было вступление в августе 2012 года Российской Федерации в ВТО. Помимо тех выгод, которые государство получило или получит от членства в организации, появился и значительный недостаток — размер пошлин на ввозимый товар значительно снизился. Тогда было принято решение о введение сбора на утилизацию, чтобы бюджет страны не потерял значительных вливаний денежных средств. Но данный сбор распространился не только на иностранные компании, но и на российских производителей и простых потребителей, которые самостоятельно покупают транспорт за границей.

Расчет размера утилизационного сбора регулируется несколькими законодательными актами, в числе которых Постановление Правительства РФ № 81 от 06.02.2016 (ред. от 11.05.2016) «Об утилизационном сборе в отношении самоходных машин и (или) прицепов к ним» и Постановление Правительства РФ № 1291 от 26.12.2013 (ред. от 15.11.2017) «Об утилизационном сборе в отношении колесных транспортных средств (шасси) и прицепов к ним». Данные нормативные акты определяют правила взимания, исчисления и взыскания утилизационного сбора. Согласно их положениям, формула расчета выглядит следующим образом:

Ус = Бс х К, где:

- Ус — это размер утилизационного сбора;

- Бс — это базовая ставка;

- К — коэффициент расчета.

Данная формула является универсальной для всех видов и типов транспортных средств, различаются только ее составляющие, которые зависят от возраста машины, ее массы, объема двигателя внутреннего сгорания и категории транспортного средства. При этом согласно положениям Постановлений для частных (физических) лиц ставки для расчета будут несколько ниже, чем для юридических лиц (организаций, предприятий и т.д.), поскольку ввозимый ими транспорт будет предназначен для личного пользования.

Эксперты: полную компенсацию утилизационного сбора смогут получать лишь 1-2 производителя

Министерство промышленности и торговли в ближайшие дни направит автоконцернам окончательный вариант правил дифференциации промышленных субсидий, являющихся, по сути, компенсацией утилизационного сбора, цитирует ТАСС главу ведомства Дениса Мантурова. Эксперты считают, что при таких условиях на полное возмещение расходов смогут рассчитывать 1-2 производителя.

«В ближайшее время, в ближайшие дни направим уже производителям окончательный вариант, который будет вам точно известен», — сказал Денис Мантуров. По его словам, дифференциация будет мотивировать автопроизводителей наращивать производство в России.

«Дифференциация промсубсидий должна мотивировать игроков к тому, чтобы больше заниматься организацией производства компонентов, локализовывать, повышать уровень ее непосредственно на самих предприятиях, использовать российские компоненты более активно для того, чтобы формировалась большая добавленная стоимость в стране», — отметил министр.

Напомним: несколько дней назад стало известно, что Правительство утвердило схему дифференциации промышленных субсидий, которые, по сути, являются компенсацией утилизационного сбора. Они будут рассчитываться для каждого сегмента (легковые автомобили, LCV, автобусы и грузовики) в зависимости от уровня локализации в России их производства. Уровень локализации будет определяться баллами в соответствии с Постановлением Правительства.

При этом, по информации «Коммерсанта», в 2020-м году федеральный бюджет еще будет гарантированно возмещать 50% от расходов на уплату сбора, однако с 2022-го года весь объем компенсации будет высчитываться от степени локализации производства.

Промышленные субсидии получат только те компании, которые ранее заключили с Правительством специальный инвестиционный контракт (СПИК). Он как раз таки и предусматривает обязанность по наращиванию производства на территории России, однако на начальном этапе достаточными были условия по локализации сборки и окраски.

Между тем источник ТАСС в отрасли отмечает, что условия для получения промышленных субсидий на компенсацию утилизационного сбора, предложенные Правительством РФ, трудновыполнимы. По его словам, при таком подходе на полное возмещение могут рассчитывать лишь 1-2 производителя из всего списка компаний, подписавших СПИК. Источник ТАСС подчеркивает, что под требования не подпадают любые современные модели даже у российских производителей, поскольку они содержат существенную долю зарубежных компонентов, не выпускающихся в России.

При этом с 1-го января 2020-го года ставки утилизационного сбора увеличиваются: в сегменте грузовых автомобилей максимальным будет повышение на магистральные тягачи массой от 12 до 20 тонн — на 66,8%, в сегменте легковых автомобилей на машины объемом от 3,5 литра — на 145%.

Утилизационный сбор был введен в 2012-м году одновременно со вступлением России во Всемирную торговую организацию. На фоне снижения ввозных пошлин на автомобили он, по сути, взял на себя их функцию — защиту внутреннего рынка: почти все российские автосборочные заводы получают субсидии, сопоставимые с размером сбора.

В 2016-м году сбор проиндексировали на 65%, в 2018-м году — в среднем на 15%, но по некоторым позициям рост достиг 90%.

Нормативно-правовая база

Специального закона об утилизационном сборе в России нет. Положения о нем включены в статью 24.1 Федерального закона № 89-ФЗ от 24 июня 1998 года «Об отходах производства и потребления».

Подробности его начисления и уплаты установлены:

- Для автомобилей — постановлением Правительства РФ № 1291 от 26 декабря 2013 года «Об утилизационном сборе в отношении колесных транспортных средств (шасси) и прицепов к ним и о внесении изменений в некоторые акты Правительства Российской Федерации»;

- Для прицепов и самоходных машин — постановлением Правительства РФ № 81 от 6 февраля 2021 года с аналогичным названием.

Утилизационный сбор. Основные принципы расчета

С 1 сентября прошлого года вступили в законную силу правила, определяющие основные нормы, которые будут применяться к утилизационному сбору (УС). Если говорить более конкретно, то данные правила устанавливают и фиксируют параметры исчисления, порядка уплаты и порядок процедуры возврата уплаченных сумм УС. Согласно положениям этих правил, взымание утилизационного сбора вменяется в обязанности Федеральной таможенной службы.

Осуществлять уплату утилизационного сбора (УС) будут лица, признанные плательщиками в соответствии со ст. 24.1. Федерального закона № 89-ФЗ, регламентирующего порядок работы с отходами производства и потребления на территории РФ.

Величина утилизационного сбора вычисляется плательщиком самостоятельно, согласно перечню видов и категорий ТС, применимо к которым и происходит указанная выплата, а также на основании утвержденных Правительством РФ размеров утилизационного сбора.

- 2 Ставки и коэффициенты утилизационный сбор, установленные для грузовых ТС

- 3 Ставка и коэффициент утилизационного сбора на автобусы:

На основании каких данных рассчитывается утилизационный сбор?

Рассчитывают утилизационный сбор по следующей формуле: U = B * К, в которой

U – итоговый показатель подлежащего уплате УС;

В – базовая ставка УС для данного ТС;

К – утвержденный коэффициент;

Ставка и коэффициент утилизационного сбора на легковой автотранспорт

Примеры расчета утилизационного сбора:

- HONDA STREAM, японской сборки, 2012 года выпуска, с рабочим объемом двигателя равным 1,8 л.

20 000 * 1,34 = 26800 рублей.

- HONDA STREAM, японской сборки, выпуска 2007 года, с рабочим объемом двигателя равным 1,8 л.

20 000 * 8,26 = 165 200 рублей. (!!!)

- NISSAN X-TRAIL, объем двигателя равен 2,5 л., год выпуска ТС — 2012

20 000 * 5,50 = 53 200 рублей.

- NISSAN X-TRAIL, объем двигателя также равен 2,5 л., год выпуска уже 2008

20 000 * 16,12 = 322 400 рублей. (!!!)

Впечатляющие цифры, не правда ли?

Ставки и коэффициенты утилизационный сбор, установленные для грузовых ТС

Ставка и коэффициент утилизационного сбора на автобусы:

Внесение оплаты утилизационного сбора производится плательщиком непосредственно на счет Федерального казначейства, на фиксированный КБК — 153 1 1200 120, отдельными платежными (расчетными) документами в российской государственной валюте.

Подтверждением правильности произведенных расчетов УС, а также его оплаты, будут служить определенные документы, предоставленные в таможенный орган, в котором и будет происходить декларирование ТС по факту его ввоза на территорию РФ. Перечень этих документов следующий:

- Верно заполненный и подписанный лицом, осуществляющим платеж, унифицированный Формуляр расчета УС по утвержденной правительством форме;

- Копии товаросопроводительной документации, если таковая есть в наличии;

- Копия документа о безопасности ТС и/или копии соответствующих заключений экспертиз;

- Копия сертификата, подтверждающего прохождение процедуры одобрения типа ТС;

- Платежные документы, констатирующие факт уплаты утилизационного сбора.

Датой произведения уплаты утилизационного сбора считается дата, указанная в соответствующем платежном документе. Однако, факт оплаты утилизационного сбора — момент, когда эта сумма поступит на счет Федерального казначейства, согласно указанному ККБ.

Отдельно заметим, что предоставить вышеуказанные документы допустимо и в таможенный орган, находящийся по месту регистрации (или жительства) плательщика.

Относительно ввоза на территорию нашей страны транспортных средств, которые рассматриваются как товар Таможенного союза, либо ввозятся с территории стран, состоящих в составе этого объединения. При соблюдении ряда условий, определенных соответствующим законодательным актом нашей страны, внесение утилизационного сбора за них не требуется.

Нельзя не упомянуть о том, что на автомобили, ввоз которых на территорию России произошел после вступления в силу рассмотренных нами правил, на них без подтверждения факта уплаты УС, ПТС выдан не будет.

- Автор: Анастасия

- Распечатать

Оцените статью:

- 5

- 4

- 3

- 2

- 1

(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!

Прибыль РЖД снизилась на 19,5%

Страхование грузов: принципы, виды, порядок

Возврат утильсбора

Ошибочно (излишне) уплаченный УС может быть возвращен или учтен в качестве авансовых платежей на основании п.25 Постановления Правительства РФ №1291.

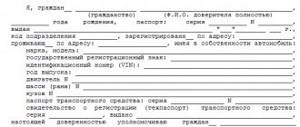

Для возврата средств в адрес таможенных органов должно быть подано заявление, бланк которого утвержден в Приложении №4 к указанному постановлению.

заявления о возврате излишне уплаченного (взысканного) утилизационного сбора

В расхожих случаях ввоза легковушек частными лицами утилизационный сбор составляет незначительную величину в общей стоимости авто: 3400 – 5200 рублей. В случаях специальной техники этот же параметр может составить уже семизначную цифру, и превысить изначальную цену ТС.

Проблема может заключаться и в ошибочном начислении УС, который необходимо вернуть. Сделать это можно самостоятельно, но в особо сложных случаях лучше обратиться к автоюристу. Первую онлайн-консультацию можно получить бесплатно. Для этого достаточно описать проблему через форму ниже, и дождаться ответа от адвоката.

Была ли статья полезной?

Консультации по тел. Звонок бесплатный на территории РФ.

Другие юридические услуги

- Водительское удостоверение

- ДТП

- Лишение водительских прав

- ОСАГО

- ПДД

- Проверка авто

- Штрафы ГИБДД

Это интересно: Как узаконить газовое оборудование на автомобиле

Какие льготы существуют

От утильсбора освобождены:

- Автомобили, ввозимые в РФ беженцами или вынужденными переселенцами, переезд которых происходит в рамках соответствующей госпрограммы, а также ввозимые посольствами, консульствами и международными организациями, их сотрудниками и членами их семей;

- Ретро автомобили, с года выпуска которых прошло 30 и более лет, которые не используются в коммерческих целях, при условии сохранения (реставрации) до оригинального состояния, включая оригинальный двигатель, кузов и (при наличии) раму. Льгота применяется только в отношении автомобилей, перечисленных в Приложении к Постановлению Правительства РФ № 1291 — это транспортные средства категорий M и N, в том числе повышенной проходимости категории G;

- транспортные средства, выпущенные менее 3 лет назад и помещённые под таможенную процедуру свободной таможенной зоны в Калининградской области категорий M2, M3, N1, N2, N3 и некоторых других.

Рассчитываем утилизационный сбор на спецтехнику

Далее мы расскажем о том, как рассчитать утильсбор на спецтехнику.

Ставки сбора и формула расчета

При определении суммы бюджетного платежа следует воспользоваться следующей формулой:

УтСб = БазСт * Коэфф,

где УтСб – сумма единоразового платежа в бюджет;

БазСт – базовая ставка расчета сбора;

Коэфф – корректирующий коэффициент.

Каждый из показателей, участвующих в расчете утильсбора на спецтехнику, является установленной законодательно величиной. По состоянию на 2021 год базовая ставка для расчета сбора на спецтехнику зафиксирована на уровне 150.000 руб. (ТС выпущено менее 3х лет назад) и 1.050.000 руб. (прошло более 3х лет с момента выпуска ТС).

Что касается коэффициентов, корректирующих базовую ставку для расчета утильсбора, то данные показатели также являются фиксированными, их уровень колеблется в зависимости от года выпуска ТС и общей массы самоходной машины. Ниже представлена таблица, в которой указаны коэффициенты для основных видов спецтехники: автогрейдеров, бульдозеров и экскаваторов.

| № п/п | Вид спецтехники | Применяемый коэффициент | |

| Спецтехника выпущена 3 года назад и ранее | Спецтехника выпущена более 3х лет назад | ||

| Автогрейдеры | |||

| Масса до 10 т | 3,2 | 8,5 | |

| Масса в пределах 10 – 14 т | 4,2 | 11 | |

| Масса в пределах 14 – 17 т | 6 | 16,2 | |

| Масса свыше 17 т | 8 | 23,7 | |

| Бульдозеры | |||

| Масса до 10 т | 4 | 12 | |

| Масса в пределах 10 – 24 т | 7 | 35 | |

| Масса в пределах 24 – 35 т | 8,4 | 55 | |

| Масса в пределах 35 – 50 т | 10 | 70 | |

| Масса свыше 50 т | 15 | 100 | |

| Экскаваторы | |||

| Масса менее 17 т, мощность до 170 л/с | 4 | 17 | |

| Масса в пределах 17 т – 32 т, мощность в пределах 170 л/с – 250 л/с | 6 | 25 | |

| Масса более 32 т, мощность свыше 250 л/с | 8 | 40,5 | |

Примеры расчета

Для того чтобы разобраться в методике расчета утильсбора на спецтехнику, рассмотрим наглядные примеры.

Пример №1.

АО «СпецМашина» занимается производством бульдозеров. По итогам мая 2021 «СпецМашиной» произведено 12 бульдозеров марки Т-130. Масса каждого ТС – 14,3 т.

Бухгалтер АО «СпецМашина» рассчитал размер утильсбора, подлежащего к уплате в бюджет:

- так как масса бульдозера Т-130 составляет 14,3 т, то в расчете применяется коэффициент 7;

- сумма сбора за единицу спецтехники определяется так:

150.000 руб. (базовая ставка для нового бульдозера) * 7 = 1.050.000 руб.;

- утильсбор за 12 бульдозеров составит:

1.050.000 руб. * 12 ед. = 12.600.000 руб.

Пример №2.

В ноябре 2021 Куликов С.П. ввез на территорию РФ прицеп (масса 11,4 т, 2010 год выпуска). Куликов – участник программы по переселению в РФ родственников, проживающих за рубежом, поэтому при пересечении границы Куликов не оплачивал утильсбор, отметка в техпаспорте отсутствует.

Перечень необходимых документов

Утилизационный сбор, вносимый за новую спецтехнику, изготовленную в России, платит производитель. Отметка об этом обязательно проставляется в ПТС на каждое изделие.

Не позднее, чем через три рабочих дня после внесения оплаты, плательщик обязан представить в ФНС произведенный расчет величины сбора с приложением:

- бланка техпаспорта на каждое изделие;

- дубликата сертификационного документа, подтверждающего отсутствие необходимости проведения обязательной оценки ее соответствия;

- дубликатов паспортов на технику, за которую сбор уже внесен, после чего ее переделали таким образом, что настала необходимость оформления нового техпаспорта;

- копии (дубликата) квитанции, подтверждающей оплату сбора.

В случае оплаты утилизационного сбора в ФТС платеж должен быть проведен в сроки, установленные для процедуры растаможивания. При этом потребуется предоставить:

- форму расчета величины вносимого сбора;

- ПТС на технику, за которую осуществляется платеж;

- копии документов, подтверждающих, что параметры спецтехники идентичны указанным в формуле;

- договор на покупку;

- документы, подтверждающие внесение оплаты.

Возврат к списку

Ответственность за неуплаты сбора

Юридические запреты не действуют при отсутствии отметки оплаты утилизационного сбора на спецтехнику. Стоит отметить, что нарушение срока постановки на учет ТС призывает к ответственности по статье 12.1 КоАП РФ:

- наложение штрафных выплат на владельца — 500-800 рублей при первом замечании;

- при игнорировании требований инспектора — 5000 р. + лишение прав.

Следует своевременно оплатить сбор и поставить машину на учет. Без отметки Гостехнадзора управлять транспортом запрещено.

Пройти процедуру выплаты по утиль-сбору важно для продавцов и покупателей спецтехники. Заводы-производители новых марок машин закладывают в базовую стоимость авто сбор на утилизацию, а наличие отметки освобождает приобретателя от повторной оплаты. Дополнительную оплату вносить не следует, если — спецтехника прибыла на территориальную зону РФ до 1.09.2012 года, или ПСМ получили до 1.09.2012 года.

Бесплатная консультация юриста по телефону:

8

Ставки и коэффициенты

Согласно Постановлению Правительства №1291 размер базовой ставки равен 20 000 рублей для транспортных средств категории М1 и для машин с электродвигателем. Для всех остальных машин, в том числе самоходных и прицепов к ним (согласно Постановлению Правительства №81) базовая ставка равна 150 000 рублей. Таким образом, только за легковые автомобили с подходящими параметрами размер утилизационного сбора не будет столь велик, а за грузовые автомобили, коммерческие, грузопассажирские, пассажирские и другие автобусы, сельскохозяйственную, строительную и прочую технику придется уплачивать госсбор из расчета базовой ставки в 150 000 рублей. При этом важнейшую роль играют размеры расчетных коэффициентов, которые приведены в таблице ниже.

Таблица — Перечень категорий транспортных средств и соответствующих им коэффициентов для расчета размера утилизационного сбора в 2021 году

| Категория транспортного средства | Расчетный коэффициент | |

| Новое ТС | ТС старше 3 лет | |

| Легковые автомобили массой до 3,5 т | ||

| С электродвигателем | 1,42 | 5,3 |

| С ОД не более 1000 куб.см | 1,42 | 5,3 |

| С ОД 1000-2000 куб.см | 2,21 | 8,26 |

| С ОД 2000-3000 куб.см | 4,22 | 16,12 |

| С ОД 3000-3500 куб.см | 5,73 | 28,5 |

| С ОД свыше 3500 куб.см | 9,08 | 35,01 |

| Ввозимые, купленные физлицами | 0,17 | 0,26 |

| Грузовые, грузопассажирские автомобили с массой | ||

| Не более 2,5 т | 0,83 | 0,88 |

| 2,5-3,5 т | 1,32 | 2,06 |

| 3,5-5 т | 1,65 | 2,64 |

| 5-8 т | 1,82 | 4,56 |

| 8-12 т | 2,21 | 6,91 |

| 12-20 т | 2,43 | 10.06 |

| 20-50 т | 4,79 | 11,8 |

| Автобусы массой | ||

| Не более 5 т (с ОД 5000-10000 куб.см) | 2,64 | 4,4 |

| Свыше 5 т (с ОД свыше 10000 куб.см) | 3,3 | 5,2 |

| С ОД не более 2500 куб. см (и с электродвигателем) | 0,99 | 1 |

| С ОД 2500-5000 куб. см | 1,98 | 3 |

Поскольку основными плательщиками утилизационного сбора (согласно статье 24.1 Федерального закона № 89-ФЗ от 24.06.1998 «Об отходах производства и потребления») являются заводы-изготовители (крупнейшие производители), лица, занимающиеся ввозом транспортных средств из-за границы, официальные дилеры, то, следовательно, и цены на производимые (ввозимые) ими транспортные средства с введением в действие Постановления Правительства увеличились на величину государственного сбора. За уплату утильсбора производители должны отчитываться в Налоговую службу, подавая расчетную декларацию, соответственно, расчет размера платежа они осуществляют самостоятельно. Рассмотрим несколько примеров таких расчетов.

Примеры расчета размеров утилизационного сбора для разных категорий транспортных средств

Легковой автомобиль Vesta седан, выпущенный в 2021 году, имеет рабочий объем двигателя 1596 куб.см. Размер утилизационного сбора для такого автомобиля будет равен:

20 000 х 2,21 = 44 200 рублей, где:

- 20 000 — базовая ставка;

- 2,21 — расчетный коэффициент.

В том случае, если бы завод-изготовитель по какой-либо причине не совершил уплату, то утильсбор обязан был заплатить владелец автомобиля. Размер платежа равен:

20 000 х 0,17 = 3 400 рублей, где:

- 20 000 — базовая ставка;

- 0,17 — расчетный коэффициент.

Автобус ПАЗ-3205, выпущенный в 2013 году, имеет рабочий объем двигателя 4670 куб.см и массу 4680 кг. По какой-то причине утильсбор на автобус уплачен не был, поэтому его новый владелец (директор автобусного парка) обязан совершить оплату в размере:

150 000 х 4,4 = 660 000 рублей, где:

- 150 000 — базовая ставка;

- 4,4 — расчетный коэффициент.

За неуплату утилизационного сбора не предусмотрено никаких штрафных санкций, однако Налоговая служба в установленном порядке имеет право взыскивать данный платеж с должника. При этом отсутствие оплаты может неблагоприятно сказаться на владельце вновь приобретенного транспорта, поскольку без особой о будет невозможно зарегистрировать транспортное средство в Госавтоинспекции или Гостехнадзоре.

Расчет утилизационного сбора

Чтобы рассчитать сумму утилизационного сбора, необходимо умножить базовую ставку категории вашего транспортного средства на соответствующий коэффициент, утвержденный в официальном перечне размеров утилизационного сбора.

На нашем сайте вы можете ознакомиться с актуальным перечнем видов и категорий ТС, а также коэффициентами для расчета суммы сбора. Кроме того, вы всегда можете воспользоваться калькулятором растаможки авто. Это удобный сервис, который поможет быстро и точно рассчитать сумму утилизационного сбора в автоматическом режиме.

| Виды и категории транспортных средств 2 | Коэффициент расчета суммы утилизационного сбора 3 | ||

| новые авто4 | старше 3 лет 4 | на базе шасси 2021 года 8 | |

| I. Транспортные средства, выпущенные в обращение на территории Российской Федерации, категории M1 в том числе повышенной проходимости категории G, а также специальные и специализированные транспортные средства указанной категории 5 | |||

| 1. Транспортные средства с электродвигателями, за исключением транспортных средств с гибридной силовой установкой | 1,63 | 6,1 | 1,42 |

| 2. Транспортные средства с рабочим объемом двигателя: | |||

| не более 1000 куб. сантиметров | 1,65 | 6,15 | 1,42 |

| свыше 1000 куб. сантиметров, но не более 2000 куб. сантиметров | 4,2 | 15,69 | 2,21 |

| свыше 2000 куб. сантиметров, но не более 3000 куб. сантиметров | 6,3 | 24,01 | 4,22 |

| свыше 3000 куб. сантиметров, но не более 3500 куб. сантиметров | 5,73 | 28,5 | 5,73 |

| свыше 3500 куб. сантиметров | 9,08 | 35,01 | 9,08 |

| 3. Транспортные средства, ввозимые физическими лицами для личного пользования, вне зависимости от объема двигателя | 0,17 | 0,26 | 0,17 |

| II. Транспортные средства, выпущенные в обращение на территории Российской Федерации, категорий N1, N2, N3, в том числе повышенной проходимости категории G, а также специализированные транспортные средства указанных категорий 6 | |||

| 4. Транспортные средства полной массой не более 2,5 тонны | 0,95 | 1,01 | 0,83 |

| 5. Транспортные средства полной массой свыше 2,5 тонны, но не более 3,5 тонны | 2 | 2,88 | 1,32 |

| 6. Транспортные средства полной массой свыше 3,5 тонны, но не более 5 тонн | 1,9 | 3,04 | 1,65 |

| 7. Транспортные средства полной массой свыше 5 тонн, но не более 8 тонн | 2,09 | 5,24 | 1,82 |

| 8. Транспортные средства полной массой свыше 8 тонн, но не более 12 тонн | 2,54 | 7,95 | 2,21 |

| 9. Транспортные средства полной массой свыше 12 тонн, но не более 20 тонн 7 | 2,79 | 11,57 | 2,43 |

| 10. Седельные тягачи полной массой свыше 12 тонн, но не более 20 тонн | 3,4 | 23,13 | 2,43 |

| 11. Автосамосвалы полной массой свыше 12 тонн, но не более 20 тонн | 2,79 | 11,57 | 2,43 |

| 12. Автомобили-фургоны, включая рефрижераторы, полной массой свыше 20 тонн, но не более 50 тонн | 2,79 | 11,57 | 2,43 |

| 13. Транспортные средства полной массой свыше 20 тонн, но не более 50 тонн 7 | 5,5 | 13,57 | 4,79 |

| 14. Седельные тягачи полной массой свыше 20 тонн, но не более 50 тонн 7 | 5,5 | 13,57 | 4,79 |

| 15. Автосамосвалы полной массой свыше 20 тонн, но не более 50 тонн 7 | 5,5 | 13,57 | 4,79 |

| 16. Автомобили-фургоны, включая рефрижераторы, полной массой свыше 20 тонн, но не более 50 тонн | 5,5 | 13,57 | 4,79 |

| III. Специальные транспортные средства, выпущенные в обращение на территории Российской Федерации, категорий M2, M3, N1, N2, N3, в том числе повышенной проходимости категории G 6 | |||

| 17. Специальные транспортные средства, кроме автобетоносмесителей | 1,9 | 11,5 | 1,65 |

| 18. Автобетоносмесители | 5,69 | 14,95 | 4,95 |

| IV. Транспортные средства, выпущенные в обращение на территории Российской Федерации, категорий M2, M3, в том числе повышенной проходимости категории G, а также специализированные транспортные средства указанных категорий 6 | |||

| 19. Транспортные средства с объемом двигателя не более 2500 куб. сантиметров | 1,14 | 1,15 | 0,99 |

| 20. Транспортные средства с электродвигателями, за исключением транспортных средств с гибридной силовой установкой | 1,14 | 1,15 | 0,99 |

| 21. Транспортные средства с объемом двигателя свыше 2500 куб. сантиметров, но не более 5000 куб. сантиметров | 2,28 | 3,45 | 1,98 |

| 22. Транспортные средства с объемом двигателя свыше 5000 куб. сантиметров, но не более 10000 куб. сантиметров | 3,04 | 5,06 | 2,64 |

| 23. Транспортные средства с объемом двигателя свыше 10000 куб. сантиметров | 3,8 | 5,98 | 3,3 |

| V. Шасси колесных транспортных средств, выпущенные в обращение на территории Российской Федерации, категорий N1, N2, N3, M2, M3 6 | |||

| 24. Шасси колесных транспортных средств категории N1 полной массой не более 3,5 тонны | 1,52 | 2,37 | 1,32 |

| 25. Шасси колесных транспортных средств категории N2 полной массой свыше 3,5 тонны, но не более 5 тонн | 1,9 | 3,04 | 1,65 |

| 26. Шасси колесных транспортных средств категории N2 полной массой свыше 5 тонн, но не более 8 тонн | 2,09 | 5,24 | 1,82 |

| 27. Шасси колесных транспортных средств категории N2 полной массой свыше 8 тонн, но не более 12 тонн | 2,54 | 7,95 | 2,21 |

| 28. Шасси колесных транспортных средств категории N3 полной массой свыше 12 тонн, но не более 20 тонн | 2,79 | 11,57 | 2,43 |

| 29. Шасси колесных транспортных средств категории N3 полной массой свыше 20 тонн, но не более 50 тонн | 5,5 | 13,57 | 4,79 |

| 30. Шасси колесных транспортных средств категории M2 полной массой не более 5 тонн | 3,04 | 5,06 | 2,64 |

| 31. Шасси колесных транспортных средств категории M3 полной массой свыше 5 тонн | 3,8 | 5,98 | 3,3 |

| VI. Прицепы, выпущенные в обращение на территории Российской Федерации, категории О4, в том числе специальные и специализированные транспортные средства указанной категории 6 | |||

| 32. Полные прицепы | 0,5 | 8,05 | — |

| 23. Полуприцепы | 0,5 | 8,05 | — |

| 24. Прицепы с центральной осью | 0,5 | 8,05 | — |

Информация приведена согласно Постановления Правительства Российской Федерации «О внесении изменений в перечень видов и категорий колесных транспортных средств (шасси) и прицепов к ним, в отношении которых уплачивается утилизационный сбор, а также размеров утилизационного сбора».

1 Размер утилизационного сбора, подлежащего уплате в отношении колесных транспортных средств (шасси) и прицепов к ним, на которые выдается новый паспорт транспортного средства или оформляется новый электронный паспорт, которые изготовлены (достроены) на базе колесных транспортных средств (шасси) или прицепов к ним, в отношении которых ранее был уплачен утилизационный сбор, определяется как разница между суммой утилизационного сбора, подлежащей уплате в отношении таких колесных транспортных средств и прицепов к ним, и суммой утилизационного сбора, ранее уплаченной в отношении колесных транспортных средств (шасси) или прицепов к ним, на базе которых была осуществлена достройка.

2 Категории колесных транспортных средств (шасси) и прицепов к ним соответствуют классификации, установленной техническим регламентом Таможенного союза «О безопасности колесных транспортных средств».

3 Размер утилизационного сбора на категорию (вид) колесного транспортного средства (шасси) или прицепа к нему равен произведению базовой ставки и коэффициента, предусмотренного для конкретной позиции.

4 При отсутствии документального подтверждения даты выпуска, которой является дата изготовления колесного транспортного средства (шасси) или прицепа к нему, год выпуска определяется по коду изготовления, указанному в идентификационном номере колесного транспортного средства (шасси) или прицепа к нему, при этом 3-летний срок исчисляется начиная с 1 июля года изготовления. Под датой уплаты утилизационного сбора понимается дата, указанная в платежном документе, подтверждающем уплату утилизационного сбора.

5 Базовая ставка для расчета суммы утилизационного сбора равна 20000 рублей.

6 Базовая ставка для расчета суммы утилизационного сбора равна 150000 рублей.

7 Размер утилизационного сбора, подлежащего уплате в отношении колесных транспортных средств (шасси) и прицепов к ним, ввезенных на таможенную территорию Российской Федерации и помещенных под таможенный режим временного ввоза в соответствии с постановлением Правительства Российской Федерации от 11 марта 2003 г. N 147 «О дополнительных мерах государственной поддержки российского автомобильного транспорта, предназначенного для международных перевозок», рассчитывается с применением коэффициента, равного 0,25.»

8 Коэффициенты расчета суммы утилизационного сбора в отношении транспортных средств, произведенных на базе шасси транспортных средств 2021 года выпуска, применяются до 31 декабря 2021 г. включительно.

2. Примечание к перечню видов и категорий колесных транспортных средств и шасси, с года выпуска которых прошло 30 и более лет, которые не предназначены для коммерческих перевозок пассажиров и грузов, имеют оригинальный двигатель, кузов и раму (при наличии), сохранены или отреставрированы до оригинального состояния и в отношении которых утилизационный сбор не уплачивается, утвержденному указанным постановлением, изложить в следующей редакции:

«Примечание. Категории колесных транспортных средств соответствуют классификации, установленной техническим регламентом Таможенного союза «О безопасности колесных транспортных средств.».

Законодательные акты

Основным документом, регламентирующим порядок взимания утилизационных платежей на транспорт, является Постановление Правительства РФ №870 от 30.08.12. Именно этот документ регулирует порядок расчета сбора, механизм его уплаты, определяет круг субъектов, которые признаются плательщиками сбора, а также описывает ситуации, при которых платеж должен быть перечислен в бюджет.

Постановление Правительства «Об утильсборе» утверждает:

- перечень транспортных средств, которые признаются объектами налогообложения;

- случаи, при которых взымается сбор;

- ставки и коэффициенты для расчета сбора;

- плательщиков сбора;

- условия, при которых сбор не взымается.

Дополнительно к основному документу, Правительством приняты нормативные акты, регулирующие правила расчета и уплаты сбора в отношении колесных, самоходных ТС, прицепов и полуприцепов и прочей техники. Также при расчете утильсбора также следует опираться на нормы НК, а также разъяснения, данные в письмах Минфина и ФНС.

Покупатель учитывает уплаченный поставщиком утилизационный сбор в составе цены

Расход в виде возмещения поставщику суммы утилизационного сбора учесть при расчете налога на прибыль покупателю автомобиля нельзя. Такой обязанности для него законодательство не предусматривает, значит, трата будет не обоснованной.

Утилизационный сбор относится к неналоговым платежам. Это обязательный платеж, поэтому плательщик может учесть его при налогообложении прибыли в составе прочих расходов на основании подпункта 49 пункта 1 статьи 264 НК РФ (другие расходы, связанные с производством и (или) реализацией).

Утилизационный сбор введен с 01.09.2012 (ст. 3 Федерального закона от 28.07.2012 № 128-ФЗ, ст. 51 БК РФ). Его платят, в частности:

- лица, которые ввозят транспортные средства в РФ (импортеры);

- производители транспортных средств на территории РФ (п. 3 ст. 24.1 Федерального закона от 24.06.1998 № 89-ФЗ «Об отходах производства и потребления»).

К транспортным средствам (ТС) в целях уплаты утилизационного сбора относят автомобили разных видов, самоходные машины и прицепы к ним.

Как поставщик рассчитывает утилизационный сбор

Расчет утилизационного сбора осуществляется по формуле:

Базовая ставка × Коэффициент расчета = Сумма утилизационного сбора

Базовые ставки и коэффициенты расчета утилизационного сбора установлены Правительством РФ:

- Постановлением от 26.12.2013 № 1291– в отношении колесных ТС;

- Постановлением от 06.02.2016 № 81 – в отношении самоходных машин и прицепов к ним.

Коэффициенты расчета размера зависят от вида, категории и возраста ТС.

Пример. Как рассчитывается утилизационный сбор

Предприятие выпускает автосамосвалы полной массой свыше 12 тонн, но не более 20 тонн, на базе шасси транспортных средств 2018 года выпуска. Базовая ставка утилизационного сбора составляет 150 000 руб., коэффициент расчета – 2,79.

Утилизационный сбор на каждую единицу этих ТС составит 418 500 руб. (150 000 руб. × 2,79).

Возмещение утилизационного сбора

Итак, импортеры и производители ТС являются плательщиками утилизационного сбора. Сумму утилизационного сбора поставщик включает в цену товара. Для налога на прибыль у поставщика это значения не имеет. Сбор учитывается как в доходах, так и в расходах.

Но вот если поставщик является плательщиком НДС, то при увеличении выручки от реализации ТС увеличиваются его налоговые обязательства. Поэтому иногда поставщик пытается «перевыставить» утилизационный сбор покупателям, чтобы это не являлось выручкой от реализации, и таким образом уменьшить НДС.

Возможно ли это, и какие могут быть последствия?

Начнем с НДС у поставщика.

Если поставщик не будет увеличивать стоимость реализуемых транспортных средств на сумму утилизационного сбора, а оформит его как «возмещение», то инспекция при проверке все равно квалифицируют этот платеж как доходы, связанные с расчетами по оплате указанных товаров. Ведь размер утилизационного сбора напрямую зависит от вида и категории транспортного средства.

При определении налоговой базы по НДС выручка от реализации товаров определяется исходя из всех доходов налогоплательщика, которые он получил в связи с расчетами по их оплате в денежной и (или) натуральной формах (п. 2 ст. 153 НК РФ).

Так, налоговая база увеличивается на суммы, полученные, в частности, в счет увеличения доходов либо иначе связанные с оплатой реализованных товаров (работ, услуг) (п. 1 ст. 162 НК РФ).

Таким образом, поступившая от покупателя сумма, оформленная как «возмещение затрат по уплате утилизационного сбора», подлежит налогообложению НДС.

Что же касается покупателя, то на вопрос, вправе ли покупатель ТС при расчете налога на прибыль учесть в расходах сумму сбора, возмещенную продавцу, Минфин ответил в комментируемом письме.

Он напомнил, что в целях налогообложения прибыли организации вправе списывать только те расходы, которые обоснованы и документально подтверждены. Эти общие критерии признания расходов установлены пунктом 1 статьи 252 НК РФ.

Компенсация (возмещение) расходов, произведенных иным налогоплательщиком, в общем случае не отвечает упомянутым критериям. Поэтому возмещенная поставщику сумма утилизационного сбора не учитывается у покупателя ТС в составе расходов при определении налоговой базы по налогу на прибыль.

Утилизационный сбор, уплаченный поставщику в составе цены ТС, покупатель вправе включить в расходы постепенно, через механизм амортизации ОС.

Порядок оплаты

Как было указано выше оплата утильсбора в России по умолчанию возложена на лиц, занимающихся производством, ввозом и продажей автомобилей.

Мнение эксперта

Евгений Иванов, юрист

Производитель производит платеж до того, как транспортное средство будет передано первому покупателю на территории страны. Если же транспортное средство ввозится в РФ, сбор должен быть уплачен, когда проводятся таможенные процедуры.

Плательщик должен самостоятельно подсчитать и перечислить сумму сбора в адрес бюджета.

Получателем платежа будет:

- ФНС России, если автомобиль произведён на территории страны;

- Федеральная таможенная служба, если он импортирован (Приложение к Постановлению Правительства № 1291).

Реквизиты для оплаты размещены на сайтах этих органов.

Каковы ставки оплаты и формула расчета?

Базовая ставка 20 тысяч рублей распространяется на:

- Колесные авто, выпущенные в обращение на территории РФ;

- Категорию М1, в том числе категорию G;

- Специализированные авто указанной категории.

Ставка 150 тысяч рублей для колесных ТС, и шасси колесных средств M1, M2, M3, N1, N2, N3 и прицепов к ним.

172 500 рублей распространяется на самоходные авто и прицепы.

Коэффициент рассчитывается исходя из:

- Возраста авто;

- Категории;

- Объема двигателя

- Технически допустимой массы.

Плюсы сбора

Любое нововведение сбивает с толку, приносит дополнительные неудобства и трудности. Но утилизационный сбор имеет ряд плюсов:

- внимание покупателей перейдет на отечественные бренды, что вызовет активное развитие отрасли;

- станет меньше непригодной к использованию техники, требующей утилизации;

- улучшится экология;

- пополнится казна государства.

Минусы налога

Самым главным минусом такого нововведения для народа является то, что за уклонение от уплаты утилизационного сбора последует наказание в виде штрафа. В любом дополнительном налоге пользователи спецтехники видят только негативные стороны, главными из которых являются следующие:

- увеличение цен на продукцию зарубежных производителей автомобилей;

- многим водителям придется использовать отечественный продукт, не обладающий такими хорошими характеристиками, как заграничный;

- другой вариант – покупка нового иностранного оборудования, что обойдется гораздо дороже;

- обновлять автопарк автогрейдеров, катков и другой спецтехники теперь сложнее.

Диаграмма стоимости автомобиля со всеми налогами

Уклонение от выплаты – наказуемое действие, приходится смириться с подобными введениями.

Какая может быть ответственность за неуплату?

Если после окончания срока действия номеров, сумма сбора не внесена, оснований для освобождения нет, то выписывается штраф до 800 рублей. Так же могут лишить прав на период до трех месяцев.

Если машину ввезли из иностранного государства, то средства взимаются таможенной службой. Оплатить нужно в период растаможки. Для того чтобы сделать перевод потребуется лично прийти в таможенные органы по месту жительства. С собой необходимо взять:

- ПТС на авто;

- Форму расчет сбора. Ее необходимо предварительно полностью заполнить;

- Договор купли-продажи авто;

- Платежные документы для подтверждения выплат;

- Копии документов, которые подтверждают соответствие характеристики авто данным в расчете.

В каком случае можно не платить?

В паспорте авто, зарегистрированных до сентября 2012 года отметки о сборе нет. Обязанность уплаты до этого периода отсутствовала. В ПТС уже 2013 года поле «утилизационный сбор» присутствует.

Прошлый хозяин избежал уплаты данного сбора. При выдаче дубликата паспорта ТС данное поле ставится сотрудниками Госавтоинспекции.

В каких случаях платить сбор не нужно?

- Авто возрастом более тридцати лет. Сохранены кузов, рама и оригинальные детали.

- Машина в собственности посольств и международных организаций.

- ТС привезен в Россию участниками государственной программы по добровольному переселению соотечественников из-за рубежа.

- С даты выпуска авто прошло меньше трех лет. Такие транспортные средства включены в специальный перечень и помещены под процедуру свободной таможенной зоны в Калининградской области.

Как правило, утилизационный сбор платит производитель, а покупатель переводит средства только при ввозе авто из-за границы. Выплаты в этом случае производятся на счет налоговой службы. Для того чтобы сделать перевод необходимо открыть раздел по сборам:

Не нашли ответ на свой вопрос? Позвоните юристу!

Москва: Москва: Санкт-Петербург:

- Определить КДК;

- Оформить расчет УС по форме;

- Записаться в ФНС.

Правила уплаты утилизационного сбора на спецтехнику

Согласно законодательству, плательщиком сбора является производитель спецтехники или лицо (как физическое, так и юридическое), которое импортировало ТС из-за рубежа. В первом случае автопроизводитель оплачивает сбор, после чего орган ФНС делает отметку в техпаспорте транспортного средства.

В ситуации с импортом, утильсбор оплачивается при пересечении транспортным средством таможенной границы РФ, после чего факт оплаты сбора также фиксируется в техпаспорте на спецтехнику. В обоих случаях уплата утильсбора обязательна: без соответствующей отметки в техпаспорте владелец ТС не сможет поставить спецтехнику на учет в ГИБДД.

Вопрос – ответ

Вопрос № 1. АО «СпецТехника» производит легкие прицепы массой 9,4 т. Необходимо ли «СпецТехнике» уплачивать утильсбор?

Ответ: Так как прицепы, выпускаемые «СпецТехникой», по массе не превышают 10 т (9,4 т), то уплачивать утильсбор на них не нужно.

Вопрос № 2. 10.04.16 органами ФТС оформлена таможенная декларация на ввоз импортного автогрейдера (12,3 т) на территорию РФ. Импортером АО «АвтоСтрой» оплачен утильсбор в сумме 630.000 руб. (базовая ставка 150.000 руб. * коэффициент 4,2). В ПСМ автогрейдера отмечена уплата сбора. В марте 2021 органами ФТС установлен факт некорректного расчета сбора: так как автогрейдер выпущен 5 лет назад, то при расчете следовало применять коэффициент 11. Корректная сумма сбора к оплате 1.650.000 руб. (150.000 руб. * 11). Каким образом ФТС следует удержать неустойку?

Ответ: По факту обнаружения ошибки ФТС направляет в адрес «АвтоСтроя» соответствующее уведомление. В документе указывают корректный расчет сбора и сумму неустойки к оплате, а также требование погасить задолженность в 20-дневный срок. В случае если «АвтоСтрой» не уплатит сумму 1.020.000 руб. (1.650.000 руб. – 630.000 руб.), то ФТС вправе удержать ее в судебном порядке.

Вопрос № 3. Карпов приобрел прицеп, техпаспорт на который выдан 18.06.2012. В графе «Особые отметки» паспорта не указано об уплате утильсбора. Является ли ПСМ на прицеп действительным?

Ответ: Так как утильсбор введен 01.09.12, то техпаспорта на ТС, выданные ранее указанной даты, считаются действительными. После 01.09.12 ГИБДД запрещено ставить на учет/перерегистрировать спецтехнику, в ПСМ которой нет отметки об утильсборе.

Срок уплаты утильсбора

Довольно распространенным является вопрос о сроках уплаты утильсбора на спецтехнику. По данному вопросу существуют следующие разъяснения: действующим законодательством не регламентированы конкретные сроки, которые необходимо соблюдать при перечислении утильсбора в бюджет. В то же время, не уплатив сбор, Вы не сможете поставить спецтехнику на учет в ГИБДД. Если Вы ввозите импортный бульдозер или трактор, то оплатить сбор Вы обязаны на таможне, при пересечении границы РФ. По факту оплаты органы ФТС делают о в графе «Особые отметки» ПТМ. Что касается производителей спецтехники, то компании оплачивают утильсбор при выпуске ТС и включают его сумму в реализационную стоимость спецтехники.

Ответственность за уплату/неуплату сбора возлагается на производителей и импортеров спецтехники. Плательщики утильсбора обязаны самостоятельно рассчитать сумму, а также перечислить ее в бюджет. При оплате сбора следует обратить внимание на реквизиты и особенности заполнения платежного поручения. Полную информацию о расчетных счетах и кодах, которые необходимо указывать в назначении платежа при перечислении средств Вы можете найти на официальных сайтах ФТС и ФНС.

Наказание за неуплату пошлины

При регистрации автомобиля необходимо будет выплатить утилизационный сбор, поэтому уклониться от него практически невозможно. Если паспорт о регистрации был получен, спецтехника не может считаться законно оформленной. На таком автомобиле можно ездить только 3 недели, пока сумма штрафа не превышает 800 рублей (в зависимости от количества времени передвижения на незарегистрированной технике).

Если после выплаты штрафа водителем так и не был выплачена вся сумма, он лишается прав на 3 месяца.

Утилизационный сбор – это мера, необходимая для официальной регистрации автомобилей. Такое нововведение позволит улучшить состояние рынка отечественного оборудования, однако значительно ущемляет права граждан. Размер выплаты варьируется от веса авто и показателя силового агрегата.