Как выглядит документ?

Законодательство не определяет внешний вид и форму полиса КАСКО, ввиду чего он нередко становится предметом подделки и мошенничества.

Чтобы избежать этого, нужно знать, какие элементы должны присутствовать на бланке.

- Штрих-код. На бланке обязательно должен присутствовать уникальный штрих-код. Его можно использовать для быстрого определения подлинности полиса в офисе страховой компании.

- Мокрая печать. Обязательная деталь на полисе – это «живая печать». Также должна присутствовать подпись от руки ответственного лица.

- Реквизиты страховщика. Бланк содержит:

- название;

- юридический адрес;

- номер расчетного счета;

- телефон страховой компании.

- Данные страхователя/водителя. Указывается информация и контактный телефон страхователя, а также данные о владельце автомобиля. Кроме этого прописывается наименование и реквизиты получателя страхового возмещения.

- Данные автомобиля. В полис вносится полная информация о транспортном средстве, на которое оформляется страховка. Кроме модели, марки и госномера авто нужны данные о пробеге и годе выпуска.

- Информация о страховой сумме. Указывается определенная страховая сумма и лимиты ответственности. Также договор должен содержать срок, на который он оформлен.

Как выглядит заполненный образец полиса КАСКО можно увидеть на фото ниже:

Как работает КАСКО

Если произойдет страховой случай, указанный в вашем договоре страхования КАСКО, страховщик возместит вам ущерб путем:

- Восстановления автомобиля.

- Возврата потраченной на ремонт суммы.

- Иным способом, предусмотренным в правилах страхования.

По полису КАСКО в компании РЕСО-Гарантия автовладелец вправе претендовать на:

- Ремонт машины в авторизованных центрах.

- Эвакуацию за счет страховщика при попадании в ДТП.

- Льготную помощь на дороге.

- Установку сигнализации по сниженной стоимости.

Размер страховой выплаты по выбранной вами программе указан в полисе КАСКО. Он различается в зависимости от стоимости автомобиля, стажа, возраста водителя и других параметров. Для получения возмещения следует обратиться в РЕСО-Гарантию и предоставить документы, подтверждающие наступление страхового случая.

Выплата производится в течение 30 дней в случае угона или смерти страхователя. По всем остальных обращениям предусмотрен срок страхового возмещения 25 дней. Порядок расчета страховой суммы установлен в правилах страхования КАСКО.

Что еще выдают?

Вместе с полисом КАСКО выдается следующее:

- Квитанция об оплате.

- Правила страхования.

- Акт осмотра транспортного средства. В некоторых случаях он может не требоваться:

- если машина новая;

- в случае продления безубыточного полиса.

- Дополнительное соглашение (если оформлялось). В нем могут оговариваться условия, не вошедшие в сам договор, а также изменения, дополнения и исключения, определяемые индивидуально.

Иногда страховые компании выдают пластиковые карточки с номером договора КАСКО, но это не является обязательным условием.

Когда возможен отказ?

Бывают случаи, когда страховщики вправе отказать в оформлении соглашения по КАСКО. Давайте разберемся, когда это происходит.

- Несоответствие транспортного средства по функциональным и техническим параметрам: когда машина поломана и подлежит проведению капремонта или старая.

- Наличие у водителя слишком маленького стажа вождения автомобиля в своей категории.

- При выявлении обмана со стороны страхователя. К примеру, во время оформления страховки выясняется, что машину собираются использовать в качестве такси, а по этому виду автомобилей страховая компания имеет свои тарифы и степени риска.

- В случае несанкционированной установки на транспортное средство какого-либо дополнительного оборудования, не предусмотренное заводским проектом конкретной модели. На деле этот факт устанавливается при отсутствии необходимых бумаг.

- Необоснованный отказ от франшизы.

- Выявление у автовладельца просроченных или фальшивых документов.

Требования к бумаге

Документ не должен печататься на обычной офисной бумаге. Характерные признаки подлинного бланка следующие:

- Он печатается на бумаге с защитными волокнами, поэтому имеет особую текстуру. Это можно определить на ощупь.

- Также могут присутствовать водяные знаки или голографический логотип – это будет зависеть от конкретной страховой компании.

Важно! Чтобы защитить себя от покупки подделки, лучше предварительно посмотреть на сайте выбранного страховщика, как выглядит полис, и какие методы защиты бланков используются.

Страховой случай

Как получить возмещение при наступлении страхового случая? Действовать рекомендуется по следующей схеме:

- При обнаружении страхового случая (повреждений, ДТП, угона и так далее) незамедлительно сообщить в ГИБДД или правоохранительные орган.

- Оформить страховой случай по все правилам действующего законодательства (например, дорожная авария оформляется сотрудниками автоинспекции на месте).

- Сообщить страховщику о страховом случае в течение 7 дней с момента его наступления. Сообщить можно лично в офисе компании или онлайн на сайте страховой организации.

- Подать заявление на получение компенсации, к которому приложить все документы, подтверждающие указанные факторы. Перечень документов зависит от вида страхового риска. Например, повреждения получены в результате ДТП. Предоставляются: справка из ГИБДД, протокол о правонарушении, постановление о правонарушении, регистрационные документы на автомобиль.

- Предоставить автомобиль для осмотра и оценки полученных повреждений.

- Получить направление на ремонт или денежную компенсацию ущерба.

Страхователь имеет возможность самостоятельно выбрать способ получения страховой выплаты, если этот фактор прямо не установлен страховым договором.

Расчет суммы страховой выплаты производится с учетом следующих факторов:

- оценки полученных повреждений;

- лимита ответственности, установленного страховым договором;

- износа транспортного средства;

- установленной франшизы.

Например, автомобиль застрахован на сумму 550 000 рублей. В результате аварии транспортному средству нанесен ущерб, размер которого оценен в 47 000 рублей.

Договор заключен с франшизой в размере 10 000 рублей. Естественный износ на период эксплуатации составил 2%.

Сумма страховой выплаты составит:

47000 – 10000 – 2% = 36 260 рублей.

Как отличить оригинал от подделки?

Современные технологии, к сожалению, позволяют злоумышленникам подделывать и печати, и водяные знаки, поэтому со стопроцентной подлинностью определить подлинность полиса только на вид нельзя. Существуют достоверные способы это сделать.

Проверка лицензии агента/брокера

Еще перед оформлением КАСКО рекомендуется проверить лицензию страховщика, агента или брокера.

- Для этого можно лично обратиться в специализированный отдел по страхованию и уточнить наличие лицензии в реестре.

- Другой вариант – зайти на официальный веб-ресурс Центробанка.На сайте можно проверить не только общую лицензию, но и лицензию на отдельный вид страхования.Если необходимая компания в реестре отсутствует, это говорит о том, что лицензии у страховщика либо нет, либо она была отозвана, а организация продолжает существовать. Это – грубое нарушение законодательства, преследуемое законом.

Порядок оформления

Чтобы оформить полис КАСКО требуется:

- собрать пакет документов, предусмотренный правилами компании;

- подать заявление на заключение договора и оформление полиса;

- заключить страховой договор;

- произвести оплату;

- получить полис.

Пакет документов

Для заключения страхового договора физическое лицо обязано предоставить:

- личный паспорт;

- личное водительское удостоверение и аналогичный документ всех лиц, допущенных по распоряжению собственника к управлению автомашиной;

- ПТС и регистрационные документы на автомобиль;

- фотографии автомашины.

Если собственником транспорта является организация, то для получения полиса требуются:

- учредительные документы компании;

- паспорт представителя;

- доверенность на представителя для совершения операции;

- регистрационные документы на автомашины;

- документы, подтверждающие право собственности (договор покупки, аренды, лизинга и так далее);

- предыдущие страховые полиса (если автомашина не новая);

- фото технического средства.

Перечень документов дополняется актом осмотра автомобиля, который составляется сотрудниками страховой компании.

Составление заявления

Страховой договор КАСКО заключается на основании поступившего от собственника автомашины заявления.

В документе требуется указать:

- информацию о собственнике, включая адрес место проживания и телефоны для связи;

- информацию об автомобиле (марку, модель, год выпуска, мощность, комплектацию, стоимость, номера агрегатов, установленное дополнительное оборудование);

- предполагаемые условия страхования.

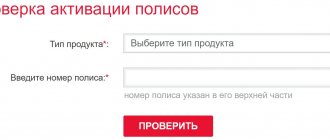

Заявление можно подать онлайн или лично в любом офисе компании. Пример заявления онлайн:

После подачи заявления онлайн сотрудник компании перезвонит в указанное время, и ответить на все возникшие вопросы или расскажет дальнейший порядок действий.

Если заявка на полис оформляется непосредственно в офисе компании, то сотрудник самостоятельно заполнит и распечатает заявление на основании предоставленных клиентом данных.

Заключение договора

После выяснения всех важнейших аспектов будущего страхового полиса и проведения осмотра автомашины сотрудником страховой компании требуется перейти к заключению страхового договора.

Данный документ является основополагающим. В нем указывается вся информация об условиях страхования, включая:

- данные о страхователе и страховщике, с указанием контактов;

- данные о страхуемом автомобиле;

- условия страхования (сумма, срок, страховой случай, способы возмещения убытков и так далее);

- права и обязанности сторон;

- действия водителя при наступлении страхового случая, а так же временные лимиты на осуществление операций и требуемые для выплаты документы;

- ответственность, которую несут обе стороны договора;

- порядок урегулирования споров;

- прочие условия, имеющие принципиальную важность (заполняется после согласования всех основных аспектов).

Договор должен быть подписан страхователем и представителем страховой компании. В случае если страхователем является юридическое лицо, на документе должна быть печать организации.

Образец договора.

Договор может прекратить свое действие в следующих случаях:

- окончание указанного в документе срока;

- выплаты страховой компанией полной суммы компенсации, например, в случае полной гибели автотранспорта;

- отказе клиента по личным причинам. При этом оставшаяся сумма выплачивается частично;

- расторжением со стороны страховой компании, например, в случае просрочки платежа.

Виды полиса КАСКО найдёте в статье: виды КАСКО страхования.

О базе АИС ОСАГО РСА читайте здесь.

Как происходит оплата по полису

После заключения договора необходимо произвести оплату полиса КАСКО.

В компании Ингосстрах оплатить страховку можно:

- наличными средствами через кассу организации;

- по безналичному расчету.

В подтверждение оплаты выдается чек.

Страховым договором может быть предусмотрена рассрочка в оплате стоимости страхового полиса следующим образом:

- равными суммами в течение трех месяцев;

- двумя равными платежами.

Если оплата полиса происходит не единовременно, то выплата страховой премии при наступлении страхового случая производится исключительно в соответствии с оплаченной частью полиса.

Например, при покупке полиса было оплачено 50% его стоимости. Следующая часть оплаты должна быть произведена через 2 месяца. Через 17 дней водитель попадает в ДТП и обращается за получением выплаты. Компания обязана выплатить только 50% от суммы ущерба.

Действия при страховом случае КАСКО в «Ингосстрах»

На официальном сайте «Ингосстраха» представлены пошаговые инструкции для самых популярных страховых случаев (ДТП, повреждение предметом, угон, возгорание, действия третьих лиц, действия животных, техногенная авария и пр.) с указанием телефонов. Для ознакомления на главной странице необходимо выбрать раздел «Страховые продукты«, перейти в подраздел «КАСКО» и внизу страницы перейти на вкладку «Распространенные страховые случат. Что делать?«.

Отзывы о КАСКО от РЕСО

В противовес оптимистичным обещаниям страховой компании РЕСО, отзывы клиентов по КАСКО не столь радужные. Они отмечают следующие проблемы:

- Высокая стоимость по сравнению с другими страховщиками.

- Долгое ожидание страховой выплаты, нарушение сроков.

- Занижение суммы возмещения, неполный учет повреждений.

- Долгое направление на ремонт.

- Низкое качество обслуживания.

Положительных отзывов крайне мало, поэтому следует тщательно взвесить все за и против при обращении в данную компанию для покупки полиса.