ОСАГО — что это?

Компенсация за ущерб и риски, которые предусмотрены в страховке ОСАГО—это основный принцип действия страхования. Существует такой термин как «автогражданская ответственность», который обуславливается предоставлением полиса, покрывающего действия его владельца в отношении иных участников дорожного процесса при возникновении страхового момента. К примеру, владелец автомобиля нанес повреждение чужому автотранспорту или же из-за него получили повреждения другие участники происшествия на дороге, и в таком случае все убытки, которые потребуется возместить — это ответственность непосредственно страховщика.

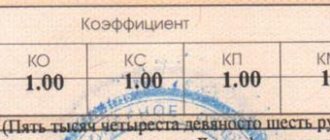

Существуют установленные предельные суммы, которые может выплачивать страховая компания:

- При компенсации нанесенных автомобилю—400 000 руб.

- При компенсации ущерба здоровью—500 000 руб.

Как видно, суммы довольно внушительные, и для того, чтобы избежать компенсации, страховые компании всяческими методами стараются понизить их.

Получение выплат

Для получения возмещения напишите заявление в произвольной форме. Страховщик проведет экспертизу или осмотр ТС.

Кроме заявления, предоставьте страховщику:

- паспорт;

- водительское удостоверение;

- документы на автомобиль;

- извещение о дорожно-транспортном происшествии;

- реквизиты банковского счета;

- копия протокола об административном правонарушении;

Подайте документы в страховую лично или отправьте заказным письмом с описью вложений и уведомлением о вручении.

В течение 20 дней СК должна принять решение и известить в письменном виде.

На кого рассчитано возмещение по страховке

На дороге происходят различные казусы, и независимо от того, на кого был оформлен полис ОСАГО, кто пребывал за управлением машины и, кто в действительности является ее хозяином, компенсации будет выплачиваться следующим представителям:

- Владельцу движимого имущества, невзирая на тот факт, что в момент ДТП был за рулем.

- Человек, который имеет доверенность от владельца ТС на выплату возмещения.

- Наследникам автовладельца, если в результате ДТП он погиб.

Такие правила согласно выплатам компенсации, распространяются на те случаи, когда при аварии пострадала одна из машин. Но что же будет, если ДТП задело сразу две машины и сразу двух их владельцев.

А вот что:

- Выплата возмещения от агентов по страхования, сумма которого составляет 50% от полной страховки.

- Отказ в произведения выплате по страховке сразу двум участникам ДТП, если не удалось установить кто их них был виноват в происшествии. Это предусмотрена в ГК РФ в статье 1083, которая гласит, что выплата компенсации при ДТП, происходит исключительно после того, как была установлена вина владельца и степень правонарушений. А если виноваты оба водителя, то выявить кто из них виновник достаточно проблематично.

Если в аварии пострадало два автомобиля и их хозяева, и страховая отказывается производить возмещение убытков, то каждый из владельцев авто может обратиться в суд, чтобы установить и защитить свои права.

Как получить выплату деньгами по ОСАГО вместо ремонта?

Рассмотрим законные способы отказа от поездки в автосервис:

Попросили доплатить за запасные детали или работу?

- Смело отказываетесь и имеете право обращаться в независимую экспертизу, если истекли 20 календарных дней, с момента заявления о страховом случае. У Вас есть такое право по закону.

Если Вам сообщили, что в 30 дней не уложатся:

- Такое случается, когда техники говорят, что запчасти будут долго идти. Пишите, что не согласны и можете звонить оценщикам.

Если не дают направление к официальному дилеру:

- Данный вариант подходит для владельцев новых автомобилей не старше 2х лет, а страховая предлагает на выбор только «неофициалов». Также если в городе нет официального дилера и Вам не хотят оплачивать эвакуатор.

Если вина обоюдная:

- При «обоюдке» все ясно — Вас точно попросят доплатить, т.к. полагается только 50% возмещения.

Получение компенсации поэтапно

Получение компенсации происходит двумя способами:

- Выдача денег, вместо ремонта.

- Произведение восстановительных работ автомобиля и их оплата.

Какой способ выбрать — это личное решение заявителя.

После того как наступил 2014 год и по сей день, произошли нововведения в правилах, касающихся выплат компенсаций.

В первую очередь изменения коснулись следующих моментов:

- Если, вред автомобиля, который был нанесен ему в результате ДТП, оценивается в 400 000 тыс. руб., то выплата возмещения происходит полностью, а не относительно степени повреждений.

- Если, в результате ДТП пострадали люди, то каждому из них причитается по 500 000 тыс. руб.

- Если, в результате аварии, погиб владелец автомобиля, то его наследникам причитается возмещение в сумме до 500 000 тыс. руб. Из этой суммы сразу выплачиваются 25 000 тыс. руб., для произведения оплаты ритуальных услуг. Ближайшие родственники погибшего получают возмещение по максимуму, и уже после делят его между собой по их усмотрению.

- Износ автомобиля не должен превышать отметку в 80%. Степень амортизации автомобильного кузова рассчитывается исходя из даты гарантии, а замена шин происходит только после того, как будут измерены величины проектора. Пластмассовые детали машины рассчитываются по максимальному уровню изношенности, а иные части— в зависимости от возраста автомобиля.

ВНИМАНИЕ !!! Если, в 2021 вместо ремонта, заявитель будет требовать возмещения компенсации наличными, от своей страховой компании, ему необходимо обратиться в инспекцию и взять у них определенную справку, которая обязана включать в себя все главные описания произошедшего происшествия на дороге.

К примеру, в такой справке указывается в каком состоянии в момент ДТП пребывал владелец машины, был в алкогольном состоянии или же нарушал правила ППД. Но, это далеко не все описания, которые может содержать справка, выданная Госавтоинспекцией. Иногда, страховые компании, требуют предоставить на рассмотрение, так сказать, расширенную справку, в которой должны быть описаны все мелкие детали произошедшего ДТП.

Когда страховая в праве отказать

Ряд случаев, когда выплаты по ОСАГО не производятся:

- Если в договоре прописан ограниченный круг лиц и в момент ДТП водитель не был вписан в страховку.

- Нанесен ущерб природе.

- В результате аварии ущерб имуществу или здоровью нанесен не ТС, а незастрахованным грузом.

- Потерпевший требует компенсации упущенной выгоды.

- Сумма возмещения больше максимальной суммы, оговоренной в страховом договоре.

- Вред был нанесен в результате учебной, спортивной или экспериментальной деятельности, в процессе погрузочных или разгрузочных работ, а также на территории какой-либо организации.

Что представляет из себя расширенная справка

Если, страховая компания, требует предъявить расширенную справку, то в ней должны содержатся следующие данные:

- Информация о всех участниках происшествия.

- Информация о месте проживания владельцев автомобилей, их полные инициалы и данные, указанные в водительских правах, а также номера ТС.

- Доказательства того, что в момент происшествия дорожной аварии, оба водителя были в адекватном состоянии и не находились под действием алкогольных напитков или наркотических препаратов.

Справка, имеющая расширенный вид, готовится намного дольше, чем обычная, но это вполне объяснимо, так как в ней содержится и больше информации. При требовании заявителя от страховой фирмы возместить ущерб от ДТП могут возникать и определённые проблемы, так как страховщик обладает полным правом потребовать со своего клиента мнение судебных органов. Такое может происходить, если был заподозрен факт мошеннических манипуляций.

Регресс по ОСАГО

Законом предусмотрены случаи, когда СК возмещает вред потерпевшей стороне, после этого может предъявить регрессное требование и через суд взыскать убытки с виновника ДТП:

- водитель был в состоянии наркотического или алкогольного опьянения;

- виновник скрылся с места ДТП;

- ущерб был нанесен умышленно;

- водитель не имеет прав на управление ТС;

- происшествие произошло в момент, который не предусмотрен страховым договором.

Но обращаются в суд СК в данных случаях не всегда. Не исключено мирное урегулирование ситуации.

Европротокол и его действие

Европротокол дает право зарегистрировать ДТП по стандартной и простой форме. Это допустимо в том случае, если в результате происшествия никто не пострадал, и оба участника не против составить протокол. Как правило, в таких случаях все проблемы, связанные с ДТП, решаются непосредственно на месте, где оно произошло, и присутствие полиции не требуется. Сумма возмещения при таких ситуациях не может быть более чем 50 тыс. руб., а для жителей Москвы и Санкт-Петербурга они могут доходить до 400 тыс. руб. Чтобы компенсация была выплачена по максимальному размеру участники ДТП должны предоставить страховой компании для изучения всех деталей, видео или фото, на которых четко можно рассмотреть повреждения автомобилей.

ВНИМАНИЕ !!! В ОСАГО есть пункт 3.5, который гласит, что оба участника аварии обязаны составить извещение о ДТП, даже несмотря на то, что сотрудники инспекции тоже составляют определённый протокол. При этом каждый водитель отдельно заполняет свое извещение, в котором описывает все мотивы, послужившие для его написания. Но, если в ДТП пострадало сразу два ТС, и при этом между их хозяевами нет каких-либо разногласий, возможно подписание всего одного бланка.

Бывают случаи, когда стразовая компания не соглашается с теми фактами, которые ей предоставили участники ДТП, и тогда им необходимо попросить помощи у экспертов.

Сроки обращения для водителя

Часто компании не соблюдают сроки выплаты страховки по ОСАГО в том случае, если клиент не обратился в установленное законом время. Некоторые отсчитывают срок от самой аварии, не учитывая, что он начинается с момента подачи заявления. Поэтому мешкать с этим после неприятностей на дороге не стоит. Если сам водитель сделать это не может, допускается представление его интересов по доверенности. В 2019 году отведенный период для сбора документов и личного посещения офиса сократился до 5 дней. Ранее разрешалось подавать их в течение 2-х недель.

Обращаться при этом в отведенный срок нужно не в страховую компанию виновника ДТП, а в ту, где был заключен договор у пострадавшего. Это также важный момент, о котором многие забывают.

Иные варианты действий при ДТП

При произошедшем ДТП, допускается воспользоваться дополнительным страховым полисом КАСКО. Он требует, чтобы на месте аварии, в обязательном порядке, находился сотрудник страховой организации. Представитель фирмы проводит осмотр ТС и оценивает степень аварии. После, он переходит к составлению протокола и ставит в известность страховые компании, услугами которых пользуются участники ДТП. Если, по мнению оценщика ДТП необходимо пригласить автоинспекцию, то они вызываются на позицию происшествия, также изучают ситуацию и производят приблизительную проекцию случившейся аварии, а это в будущем может понадобиться страховым компаниям. Если, в результате оценки аварии, был найден виновник, то на него накладывается ответственность административного характера и штраф, а также в зависимости от конкретного случая и иные санкции.

Делая вывод можно установить, что для того, чтобы страховая компания произвела возмещения после ДТП, нужно:

- Поставить в известность о случившемся страховую организацию и представителей ГАИ.

- Дождаться пока они прибудут на место аварии.

- Получить на руки справку о ДТП, которую предоставляют сотрудники ГИБДД. Она выдается в ближайшем отделении службы.

- Собрать необходимые документы и отдать их в страховую фирму. Если, документы подает сам виновник аварии, то все необходимые бумаги для изучения, он должен предъявить не позднее, чем через три дня после случившегося происшествия. Если этого не сделать, то компания, оформлявшая страховку, может воспользоваться своим законным правом и прибегнуть к регрессу.

Также к перечисленному пакету документов необходимо подкрепить:

- Паспорт заявителя.

- Права водителя.

- Идентификационный номер.

- Паспорт на машину.

- Справку из ГАИ.

- Полис страхования.

- Заключение медицинских сотрудников.

По требованию страховой, также может понадобиться и доверенность на вождение автомобилем, если за рулем находился не сам владелец, а также выписка о расходах, которые были осуществлены после ДТП, к которым относятся и услуги эвакуатора.

Как это работает сейчас

Чтобы узнать, как можно «обойти» направление на ремонт и получить компенсацию деньгами, необходимо подробно изучить саму методику. Попав в аварию, необходимо обратиться в страховую компанию с полисом для оформления заявки. Естественно, это возможно только при наличии у виновника аварии страховки ОСАГО. Без полиса у виновника ДТП страховщик не будет проводить компенсацию в любом виде. Придется подавать на другого водителя в суд.

На основе вашего заявления страховая компания обязана рассмотреть дело и провести оценку ущерба. Здесь действует одно важное правило – ответ по вашему делу должен быть сформирован не позже 20 дней после подачи пакета документов. В связи с этим, многие рекомендуют подавать заявление и требуемые документы лично под роспись менеджера или отправлять письмо с отчетом о доставке. Это исключит вариант, когда страховщик якобы не получил какой-либо информации.

Далее страховая компания в большинстве случаев предлагает пострадавшему на выбор несколько СТО, способных провести требуемый ремонт. Как правило, это – техцентры-партнеры или СТО принадлежащие непосредственно страховщику. В редких случаях водители могут предложить свои варианты. Если они удовлетворяют требованиям страховой фирмы, то машина направляется в эти мастерские. Когда автомобилю меньше 2 лет, его должны ремонтировать в официальном дилерском центре. После всех договоренностей автовладелец получает направление на ремонт.

Фактически направление имеет определенный срок действия – 1-2 недели. Просрочив его, автовладельцы могут получить у страховщика новое направление. Обратившись в указанное СТО с этим документом, начинается процесс ремонта. У автомехаников есть ровно 30 дней на восстановительные работы. Если в мастерской нарушают эти сроки, то вам обязаны выплатить компенсацию за неустойку, которая рассчитывается как 0,5% от страховой суммы за каждый день просрочки. Естественно, вам придется написать претензию в страховую компанию. При отказе можно смело писать судебный иск и требовать компенсацию.

Когда ремонт выполнен в срок, водитель должен провести детальный осмотр автомобиля и подписать акт приема работ. Водитель вправе отказать в подписи, если качество работ его не удовлетворяет, а также пожаловаться в страховую фирму. Если последняя не предпримет никаких действий по устранению, необходимо обращаться в суд. При ремонтных работах износ транспортного средства не учитывается. Так проходит процесс ремонта автомобиля. Как видно, у страховщика есть ряд обязательств. Их нарушение – это возможный шанс автовладельца получить компенсацию деньгами.

Выплаты — как правильно за ними обращаться

Внесенные в законодательство изменения требуют, чтобы заявитель на получение возмещения, обращался непосредственно к той компании, которая осуществляла страховку его автомобиля. Но, как и в любых правилах, в этом также есть исключения.

Страхователь обязан подать прошение о возмещении ущерба страховщику, который выдал ему полис страхования, в том случае если:

- В ДТП получили повреждения не меньше чем два ТС.

- Здоровью участников аварии не было причинено вреда.

- Хозяева ДТП имеют на руках ОСАГО, действие которого еще не закончилось.

Если же, все перечисленные условия не соблюдались, то заявление подается именно в ту компанию, которая оформляла полис лицу, ставшему виновником ДТП.

Такое бывает в следующих ситуациях:

- В ДТП пострадало более 3 ТС.

- Лицо, получило вред здоровью.

В том случае если лицо, которое признано виновном в случившемся ДТП, не подписывало контракт со страховой компанией, в котором предписано, что получить прямые выплаты имеют право все пострадавшие участники ДТП, то прошение о возмещении, приводит к отрицательному ответу. Что делать? Подавать заявление непосредственно своему страховщику, который произведет возмещение убытков, а после ему, фонд Российского Союза Автостраховщиков вернет потраченные средства.

В том случае, когда компания, оформлявшая страховку, была лишена права на работу или признана несостоятельной, то опять же выплатой компенсации может заняться РСА.

Если, у виновника нет ОСАГО или действие его закончилось, то на него необходимо подать в суд, ущерб причиненной ним, выплатит все тот же РСА, а на него будет наложен штраф, для уплаты морального ущерба.

Если, у потерпевшего нет ОСАГО, а на это может быть несколько причин— новое авто, закончился старый полис, то он все равно вправе претендовать на выплату компенсации.

Лимит выплат

Размеры максимальных компенсаций по ОСАГО:

- 400 тысяч рублей, если обстоятельства столкновения должны быть зафиксированы через систему ГЛОНАСС или Мобильное приложение. При этом у участников происшествия нет разногласий, и ими было оформлено Извещение о ДТП.

- 100 тысяч рублей, если обстоятельства аварии также зафиксированы через приложение или ГЛОНАСС, составлено Извещение, где зафиксированы разногласия участников. Такой же лимит действует, если у участников нет разногласий, а обстоятельства зафиксированы только в Извещении.

Восстановление ТС и выплата деньгами

Начиная с апреля 2021 года в силу вступило положение, согласно которому восстановление автомобиля становится приоритетнее, чем выплата материальной компенсации.

Для соблюдения всех правил качественного ремонта, страхования компания направляет владельца в лицензированную мастерскую или к автодиллеру.

Отремонтировать машину в другом СТО или получить материальное возмещение вместо ремонта возможно путем заключения соглашения между страховщиком и потерпевшим.

Если не нравится, как отремонтировали машину, то акт приемки подписывать не нужно. Укажите мастеру на недочеты и потребуйте их исправления.

Если на первом осмотре устраивает качество ремонта, но в процессе дальнейшей эксплуатации становится ясно, что ремонт был выполнен некачественно, обратитесь с претензией к страховщику.

При получении отказа в исправлении недочетов проведите независимую экспертизу и обратитесь в суд.

Если страховая компания отказала в возмещении или заплатила мало денег напишите жалобу в контролирующие органы.

Выплата вместо ремонта назначается в случаях:

- тотальная гибель автомобиля;

- потерпевший погиб в результате аварии или получил инвалидность;

- стоимость реставрации авто больше максимальной суммы по страховке, а виновник не желает доплачивать.

В случаях, когда страховая стала банкротом, получение выплат потерпевшим гарантирует РСА (Российский Союз Автостраховщиков).

Резюме

ДТП – одинаково малоприятная ситуация и для виновника, и для потерпевшего. И первое, что нужно сделать после аварии, это постараться взять себя в руки и четко следовать инструкциям. Только так вы сможете реально оценить ущерб и получить справедливую компенсацию.

Еще…

- Куда обращаться по ОСАГО пострадавшему после ДТП

- Сколько можно ездить без страховки после окончания срока действия

- Что покрывает ОСАГО при ДТП и сколько ущерба страхует расширенная страховка

- Выплата по ОСАГО или ремонт, что лучше выбрать, кто решает и как получить деньгами

Когда можно получить денежную компенсацию

Пунктом 16.1 ст. 12 закона № 40-ФЗ предусмотрены случаи, при наступлении которых пострадавший в ДТП водитель получит деньги:

- тотальная гибель авто;

- стоимость восстановления превышает максимально установленный лимит – 400 тысяч рублей (100 тысяч по Европротоколу);

- СК не может организовать восстановление авто на СТО, указанной при заключении договора страхования;

- потерпевший погиб или получил тяжкий вред здоровью;

- автосервис, с которым у СК заключено соглашение на проведение ремонтных работ, не соответствует установленным требованиям;

- между страховщиком и потерпевшим заключено соглашение о выплате денежной компенсации;

- потерпевший является инвалидом, и он указал денежную форму возмещения в заявлении.

Как получить компенсацию

Если пострадавший не подходит под условия, предусмотренные п. 16.1 ст. 12, получить деньги можно по договоренности со страховщиком. Для этого укажите денежную выплату в качестве приоритетного способа возмещения при обращении в СК. Если страховая будет не против, деньги будут перечислены на банковские реквизиты, указанные в заявлении.

Также страховщик соглашается на денежное возмещение, если сумма компенсации меньше стоимости ремонта. Например, СТО рассчитала, что восстановление машины обойдется в 35 000 рублей. Можно договориться с СК о выплате в размере 25 000 и взять деньги.

После подписания соглашения денежном возмещении изменить свое решение будет уже нельзя.

Срок выплаты денежного возмещения по ОСАГО составляет 20 дней с момента обращения в СК с заявлением о наступлении страхового случая. При нарушении сроков страховщик заплатит штраф в размере 1% от суммы, за каждый день просрочки.

Почему денежная выплата выгодна для автовладельца

Водители предпочитают получить деньги по следующим причинам:

- можно отремонтировать машину в сервисе, которому доверяете;

- возможность личного присутствия при ремонте;

- при экономии лишние деньги останутся у автовладельца.

Некоторые автолюбители после получения денежной компенсации вовсе не ремонтируют свой автомобиль, а просто продают его. В таких случаях они вообще не заинтересованы в ремонте за счет страховой.