Какой общий срок для выплаты после ДТП в 2021 году?

Он составляет 20 дней и считается со дня подачи заявления о страховом возмещении и всех приложенных к нему документов и устанавливается пунктом 21 статьи 12 Федерального закона Об ОСАГО. Но это не просто календарные дни. Равно как не рабочие, не банковские и иные.

Обратите внимание, что срок выплаты возмещения ущерба по страховому случаю в 2021 году составляет 20 календарных дней, не считая праздничных нерабочих.

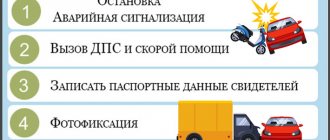

Таким образом, простейший сценарий обращения в страховую компанию выглядит в стандартных случаях следующим образом.

- Водители попадают в ДТП и оформляют его соответствующим способом.

- Получив на руки все необходимые документы, потерпевший обращается в страховую компанию за возмещением убытков; в определённых случаях обратиться нужно и виновнику.

- Страховщик вправе осмотреть повреждённый автомобиль, о чём в течение 5 дней направляет требование потерпевшему.

- А в течение 20 календарных дней, кроме праздничных нерабочих, должен произвести выплату или отправить вас на ремонт.

- Если указанный выше срок возмещения по ОСАГО нарушен, то страховая платит (по требованию) неустойку и штраф.

Ещё одна важная тонкость: 20 дней даётся именно для выплаты или выдачи потерпевшему направления на ремонт, а не получения их вами. То есть, если перевод выплаченной суммы денег будет идти 3 дня или более, либо направление отправят вам по почте, а письмо будет идти 2 недели, то страховщик выполнил свои обязательства в полном объёме, если отправил их в пределах 20 дней.

Теперь давайте объясним подробнее и в примерах, как считать этот промежуток времени, и вы поймёте, когда настаёт крайняя дата для возмещения в конкретно вашем случае.

Примеры расчёта дат выплаты

Начнём мы с того, с какого дня следует начать считать срок 20 дней для выплаты по ОСАГО. Он отсчитывается со следующего дня после подачи заявления и документов о ДТП. Обратите внимание, что закон об автостраховании прямо не указывает это правило. Однако, в этом случае принято учитывать сферу действия смежных или просто иных законодательных актов. И все они устанавливают именно такой порядок расчёта сроков. Вот, к примеру, самая первая часть статьи 4.8 КоАП предписывает начало действия со следующего дня.

Например, вы попали в ДТП 1 февраля 2021 года. Получили на руки все документы об аварии 3 февраля, а 4 подали их с заявлением страховщику. Тогда начало срока следует считать с 5 февраля. А последний день для выплаты приходится на 25 число. С 26 февраля 2021 года начинает «капать» неустойка за просрочку.

Но в примере выше мы никак не учли праздничные нерабочие дни. Что ж, давайте усложним: допустим, период с 20 по 23 числа установлены трудовым законодательством выходными. При этом, праздничными из них являются только 22 и 23, так как 20-21 приходятся на обычные выходные. А они учитываются при течении срока для возмещения по ОСАГО.

Тогда с учётом нерабочих праздничных дней срок выплаты продлевается ещё на 2 дня – то есть крайняя дата возмещения по страховому случаю после ДТП – 27 февраля.

Давайте рассмотрим для закрепления понимания исчисления ещё несколько примеров – от простейшего к сложным.

- Заявление подано 1 апреля 2021 года. Последняя дата для выплаты в этом случае – 21 апреля (течение периода начинается со 2 числа, а со 2 по 21 число получается ровно 20 дней). В этом периоде не было никаких официальных праздничных выходных. Поэтому ничего никуда не продлевается.

- Документы на компенсацию поданы 1 марта 2021 года. Но 8 марта – Международный женский день – считается нерабочим праздничным. Тогда течение срока выплаты страховой компании начинается со 2 марта и длится по 22 марта включительно (21 день в этом периоде с учётом 1 нерабочего дня).

- Документы вы подали 28 апреля 2021 года. Нерабочими признаны майские выходные, разделённые на 2 периода: с 1 по 3 мая и с 7 по 9 мая включительно – то есть суммарно 6 дней. Тогда последний день срока для возмещения придётся на 22 мая.

Здесь также есть важный момент. У вас должно быть обязательно подтверждение подачи заявления страховщику в указанный срок. Таковым может являться входящий номер от страховой со штампом на втором экземпляре заявления, расписке о его принятии, либо документы с почты, если вы отправляли его посредством её: опись вложений и уведомления о вручении письма. Обманы страховых компаний, что якобы те не видели от вас никаких документов на практике 2021 года, конечно же, очень редки, однако, формально не исключены.

Обратите внимание, что есть небольшая тонкость и в том случае, когда последний день приходится на выходные. Закон Об ОСАГО этот вопрос никак не решает. И этот случай является спорным, потому что в смежных законах указано, что и в этом случае последний день течения срока сдвигается на первый рабочий день. Но по факту здесь стоит вопрос не о факте выплаты, а о факте перевода денег или отправления письма. Ведь по закону, если страховщик отправил это в пределах срока, то ничего не нарушено. И смотрите, какое положение дел получается из этого, в зависимости от способа возмещения вреда:

- если речь идёт о выплате, а страховая компания отправила платёжное поручение в последний его день, который пришёлся на выходные, то ничего не нарушено, просто платёжка будет исполнена в первый рабочий (банковский) день по общему правилу после этого;

- в случае же отправления вам почтой направления на ремонт, пусть страховщик попробует найти почтовое отделение, которое работает по выходным – такие, конечно, есть; в этом случае фактически почтовое отделение примет письмо, но также отправит его фактически позднее.

Но не было бы данной статьи, если бы всё было так просто и разъяснения требовало бы только течение срока выплаты ущерба после ДТП. Ниже мы рассмотрим ещё несколько тонкостей.

А при европротоколе?

В какой срок страховая обязана выплатить деньги в случае заполнения извещения? Это не имеет значения – всё те же 20 календарных, кроме нерабочих праздничных, дней.

Есть лишь одна тонкость – закон обязывает вас подать заявление о возмещении убытков в течение 5 рабочих дней после ДТП. Однако, и этот срок непресекаем – если вы обратитесь за компенсацией ущерба позднее, никаких последствий не будет.

Может ли по закону страховая установить свои сроки?

Нет. Для того и существует закон, чтобы устанавливать единые правила для соблюдения прав и свобод граждан для всех без исключения.

Поэтому, не имеет значения, о какой страховой компании идёт речь: Росгосстрах, Ингосстрах, Альфастрахование, РЕСО или иные – 20 дней едины для всех, и этим сроком для выплаты обязаны руководствоваться все страховщики.

Общий порядок выплат

Под страховыми выплатами по ОСАГО подразумеваются компенсации в денежной и иной форме, направляемые в пользу пострадавших, но не участвовавших в автомобильной аварии лиц.

Данные выплаты должны поступать следующим образом:

- водитель-участник ДТП подает заявление и вызывает представителя страховщика;

- представитель страховщика оценивает убытки, причиненные 3-м лицам;

- производится оценка случая ДТП на предмет признания его страховым в соответствии с правилами фирмы-страховщика;

- страховая фирма производит возмещение ущерба (выплату).

Важно учесть, что в 2021 году страховщик может предложить вместо выплаты компенсационный ремонт автомобилей третьих лиц в автомастерских, оплата в такие мастерские производится от страховой компании по безналичному расчету и данный платеж засчитывается в качестве выплаты.

В какой срок приходит выплата на практике 2021 года?

Чаще всего ситуация и обстоит, как мы указали немного выше – страховые компании отправляют выплаты или письма с направлением на ремонт в один из последних дней срока. Но происходит это, конечно же, не всегда. Нередко страховщики укладываются и в 10 дней.

Следует учитывать ещё и тот факт, что 5 дней после получения заявления страховой даётся на выставление требования об осмотре повреждений машины от ДТП, и ещё такой же срок – на предоставление авто потерпевшего страховщику. Поэтому, наиболее вероятный и распространённый на практике 2021 года период получения выплаты – с 10 по 20 день. Но и просрочки по возмещениям, к сожалению, не являются редкостью на сегодняшний день.

Могут ли отказать

Страховая компания может отказать клиенту в компенсации ущерба при наличии следующих обстоятельств:

- Случай не признается страховым. Подобное возможно, если в момент ДТП водитель находился в состоянии алкогольного опьянения или машиной управлял человек, не вписанный в ОСАГО.

- Заявителем был представлен неполный пакет документов.

- При проверке были выявлены нарушения.

- Страхователь не предоставил автомобиль для осмотра в установленное время.

- Страховщик виновника не имеет лицензии на осуществление страховой деятельности.

- По факту ДТП возбуждено административное производство и ведется расследование. Страховая компания вправе отложить рассмотрение заявки до момента окончания процесса.

- Виновный скрылся с места преступления и дело было передано в суд.

Выплата будет или направление на ремонт?

Вообще, это отдельная большая тема для разговора. И мы писали об этом максимально подробно. Определить это достоверно на 100% в период ожидания страхового возмещения по ОСАГО, к сожалению, невозможно.

Однако, следует учитывать следующие обстоятельства:

- по умолчанию ремонт – это обязанность страховщика (мифом является утверждение, что якобы страховая имеет право сама выбирать это – читайте 15.3 статьи 12 ФЗ Об ОСАГО),

- но выплата может быть, если вы на этапе подачи заявления (или после) заключили письменное соглашение со страховщиком об этом (пункт 16.1, а также другие условия в этом пункте),

- но если у компании нет ни одного автосервиса, соответствующего требованиям закона об организации ремонта, то тоже полагается выплата (пункт 15.2).

Ответственность за несвоевременные выплаты

Нарушение страховщиком сроков компенсации чревато наложением штрафных санкций. Штраф назначается РСА или Центробанком РФ и составляет 1% от суммы выплат за каждый день просрочки. Поскольку сумма долга стремительно растет, то большинство страховых компаний стремятся рассчитаться с клиентом в течение пары недель.

Нередко сумма страховки занижается по причине того, что на момент ДТП автомобиль клиента был сильно изношен. Заказав независимую экспертизу, гражданин сможет оспорить подобные заявления в суде и взыскать со страховщика неустойку.

А не ответят ли мне отказом?

Ожидая отведённый срок выплату по страховке вы можете не дождаться денег не только по той причине, что в ответ придёт письмо с направлением на ремонт. Дело в том, что письмо то придёт, но в нём не будет заветного «рецепта для автомобильной аптеки», а будет отказ. По закону он должен быть мотивированным.

Но, на самом деле, законных оснований для отказов у страховых ну совсем мало. Например, в их числе могут быть:

- если вы отказались предоставить машину для осмотра или экспертизы,

- повреждения явно не соответствуют обстоятельствам ДТП,

- у виновника не было страховки ОСАГО (сюда не относятся случаи, когда ехал невписанный водитель)

- и некоторые другие.

Полный список причин для отказа в выплате, а также что делать в таком случае, мы рассмотрели со всеми претензиями и исками в суд в специальной статье об этом.

Как оформить жалобу?

Даже если страховая просрочила, необходимо понимать, куда обращаться за консультацией и помощь, чтобы получить выплату по ОСАГО. Если заявление на выплату не было принято, можно оспорить отказ в судебном порядке. Однако, законодательство предполагает досудебное урегулирование спора. На имя руководителя подается официальная жалоба, в которой указывается:

- Суть претензии.

- Точные личные данные.

- Номер страхового договора.

- Реквизиты для перечисления страхового возмещения.

Пример жалобы на СК:

Скачать этот образец в формате word вы можете — здесь.

При рассмотрении жалобы особое внимание уделяется причинам обращения заявителя. Все суммы, на которые претендует застрахованное лицо, должны быть обоснованы и подтверждены экспертным заключением.

Досудебное урегулирование является обязательным этапом, который доказывает, что человек принял меры и пытался самостоятельно решить вопрос со страховой компанией. При подаче иска в суд, истец имеет права требовать компенсации по таким направлениям:

- Возмещение материального ущерба, связанного со страховым случаем.

- Оплату неустойки.

- Моральное возмещение, связанное с некомпетентностью сотрудников компании.

К судебному иску прилагается полный пакет документов, включая переписку или документы по досудебному урегулированию. Важно учитывать, что законодательство регулирует права и обязанности страховщиков и страхователей. Поэтому, при наступлении страхового случая, следует соблюсти все условия, не упустить сроки, и своевременно предоставить заявление для получения причитающейся суммы.

В какие сроки страховая должна выплатить за вред здоровью и/или жизни?

Это тоже не имеет значения. Закон Об ОСАГО устанавливает единое требование, какой срок для выплаты страхового возмещения после ДТП должен быть во всех случаях (если быть точнее, почти во всех, но сюда не относится вид причинённого вреда). И он составляет 20 дней, кроме праздничных нерабочих.

Чтобы удостовериться в этом, прочитайте внимательно ещё раз пункт 21 статьи 12 закона – здесь не разделяется вид ущерба: имуществу ли он только причинён, или же в том числе здоровью или даже жизни. Всё те же 20 дней.

Когда 20 дней для страхового возмещения по ОСАГО могут продлить?

Выше мы упомянули, что не всё так просто в нашем случае. Действительно, указанные 20 дней могут быть продлены на неограниченное время, если это установлено законом, либо не зависело от возможностей страховщика и/или если в этом была вина самого потерпевшего.

Давайте рассмотрим все этим случаи.

Когда срок составляет 30 дней?

При возмещении в виде ремонта у вас есть право отремонтировать автомобиль не в том сервисе, с которым у страховщика заключён договор, а в выбранном вами. Но только при одном условии – вы, собственно, получили согласие страховой компании оплатить счёт за ремонт в выбранном СТО.

И это как раз является исключением, когда направление в этот автосервис страховщик имеет право выдать в срок не 20, а 30 дней – аналогично кроме тех же праздничных нерабочих. Это регулирует пункт 21, ссылающийся на пункт 15.3 статьи 12 закона.

Таким образом, ремонт в выбранном вами автосервисе с согласия страховой компании – это единственный случай, когда срок рассмотрения заявления по закону может составлять 30 дней вместо 20.

Продление срока, если не хватает документов

Обратите внимание, что пункт 21 статьи 12 говорит о 2 условиях начала течения 20 дней:

- если вы подали заявление о страховом возмещении,

- и если вы приложили к нему необходимый набор документов.

Так вот! Если каких-то бумаг в списке не хватает, то срок начинает отсчитываться именно со дня, следующего за днём, когда вы донесёте недостающие. Но это ещё не значит, что страховщик может сидеть и молчать о недостатке документов, чтобы подольше вам не платить, пока вы сами не спросите об этом. Предпоследний абзац пункта 1 статьи 12 ФЗ Об ОСАГО обязывает страховщика сообщить о недостаче бумаг, и устанавливает 2 срока для этого:

- 3 рабочих дня, если документы от вас были получены по почте,

- в день обращения, если вы привезли их лично в офис страховой компании.

Это же правило закрепил Верховный суд в Постановлении Пленума №58 от 26.12.2017 г. в пункте 24.

Кроме того, обратите внимание, что страховщик не имеет права требовать документы, которых нет в официальном перечне из Правил страхования (абзац последний пункта 1 статьи 12 закона).

Но суть всё же остаётся одна: 20 дней для выплаты – это не безусловный срок. Он может быть продлён, если вы предоставили не все бумаги вместе с заявлением.

К слову, вы вообще можете подать документы, заранее зная о том, что это не полный список. Такое часто бывает при ДТП с пострадавшими – здесь документы о вреде здоровью можно ждать до года и более в исключительных случаях. Поэтому можно занести страховщику их часть, а остальные предоставить позднее.

Но и это не все случаи возможности продления по закону 20 дней для выплаты.

Если потерпевший не предоставил автомобиль после ДТП

Для осмотра и/или экспертизы страховой после происшествия положены свои сроки:

- в течение 5 рабочих дней вы обязаны предоставить машину для осмотра страховщику – со дня подачи заявления (пункт 10 статьи 12),

- тот же срок установлен и для страховщика (пункт 11)

- в течение 10 дней страховая имеет право осмотреть автомобиль виновника (абзац 2 пункта 10).

При этом, если вы, являясь потерпевшим, не предоставили в установленный срок авто для осмотра в страховую, то и срок для выплаты ущерба продляется на тот период, когда вы предоставите (но не более 20 дней) – абзац 2 пункта 11 статьи 12 закона.

Подаем заявление

Чтобы получить выплату, гражданин должен подать соответствующее заявление в страховую компанию. Потерпевший обязан сообщить о ДТП в день аварии. Подать документы страховщику он должен в течение трех дней с момента происшествия.

Чем быстрее потерпевший обратится за компенсацией – тем лучше. Желательно подать бумаги в офис в течение суток после ДТП. В этом случае страховая компания получит больше времени для рассмотрения всех обстоятельств произошедшего, оценки ущерба и определения суммы возмещения.

Процедура получения выплаты предполагает осмотр автомобиля экспертом страховой компании. Если клиент не доволен результатами экспертизы, он вправе заказать независимую оценку у любой лицензированной организации.

Можно ли узнать сумму выплаты до перевода денег?

Да, можно. Об этом говорит пункт 4.23 Правил страхования, утверждённых Банком России, указывая, что такая информация получается с помощью так называемого акта о страховом случае.

Но и здесь есть свои сроки: 3 календарных дня, кроме нерабочих праздничных, со дня подачи вами письменного требования с запросом такого акта. И только в том случае, если соответствующий акт уже готов.

Максимально подробно мы рассмотрели данный вопрос в статье о запросе расчёта суммы выплаты.

Подозреваю, что заплатят мало – стоит ли делать экспертизу до возмещения?

Однозначно, не стоит. Просто потому что не так давно произошли изменения, и в претензионных спорах между потерпевшими и страховщиками введён ещё один «посредник» в виде финансового уполномоченного.

Это означает, что решать вопрос о недостаточности денежных средств выплате теперь следует на этапе появления вырисовывающейся соответствующей проблемы. И экспертизу эту проводит как раз указанный финансовый уполномоченный.

Проще говоря, независимую экспертизу, сделанную вами самостоятельно, могут вполне не принять на этапе рассмотрения спора о недостаточно суммы компенсации ущерба от ДТП.