Изменения компенсаций по ОСАГО

Размер максимальных страховых выплат зафиксирован в Федеральном законе «Об общеобязательном страховании автогражданской ответственности» № 40-ФЗ. Первоначально закон был принят 25.04.2002 года, а потом несколько раз вносились изменения. Действующая редакция закона частично начала действовать 01.07.2016 года, а окончательно вступила в силу 01.10.2016 года.

Этот момент нужно учитывать. На сегодняшний день, обращаясь в страховую компанию за выплатами, лимит суммы компенсации зависит от даты заключения страхового договора по системе ОСАГО.

Если автовладелец заключил страховой договор до октября 2016 года, то страховщик будет рассчитываться по тарифам, установленным законом на момент оформления договора.

Какая максимальная сумма компенсации по ОСАГО?

Согласно, ст. 7 Закона об ОСАГО в последней редакции максимальная выплата за повреждение автомобиля в ДТП составляет 400 тыс. рублей, а за причинение вреда жизни или здоровью – 500 тыс. рублей.

Следует помнить, что страховщик, рассчитывая сумму компенсации по конкретному страховому случаю учитывает много факторов. Например, характер полученных повреждений, степень износа автомобиля и т.д. Поэтому итоговая сумма страховки будет меньше установленного законом максимального лимита.

Также увеличены выплаты в случае гибели потерпевшего в ДТП. Страховая компания выплатит максимальную компенсацию иждивенцу умершего водителя, который был пострадавшей стороной автоаварии, в размере 475 тыс. рублей.

В случае, когда в машине погибло несколько человек, то страховщик компенсирует по 475 тыс. рублей компенсации каждой семье, у которой погиб кормилец.

Если захоронением погибшего в дорожном происшествии автолюбителя будут заниматься другие люди, а не иждивенец, получивший компенсацию, то они смогут обратиться в страховую компанию и по полису ОСАГО погибшего получить 25 тыс. рублей.

Законом установлен максимальный размер расходов на погребение для лиц, которые занимались похоронами именно на уровне 25 тыс. рублей.

Лимит за вред здоровью – 500 тысяч

Его устанавливает абзац 2 статьи 7 ФЗ-40:

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причинённый вред, составляет:

- а) в части возмещения вреда, причинённого жизни или здоровью каждого потерпевшего, 500 тысяч рублей;

Как видим, за травмы в результате ДТП можно получить несколько больше, чем за вред автомобилю. И это достаточно справедливо. Для получения выплаты необходимо подать такое же стандартное заявление с извещением в страховую компанию, а также приложить соответствующие документы:

- копии постановления, протокола и/или определения от ГИБДД,

- медицинская справка и выписка из больничного листа о характере оказанной медпомощи.

Важно знать, что если в аварии вред нанесён не только имуществу, но и здоровью, то обращаться в этом случае нужно только в страховую виновника, ПВУ в этом случае не действует, так как не выполняется первое условие правил для этого.

При этом, возмещению по ОСАГО подлежит не только непосредственно вред здоровью. Согласно пункту 2 статьи 12 Федерального закона, возмещается 2 вида ущерба:

- непосредственно травмы или иного вреда здоровью,

- утраченного заработка в результате такого ущерба.

А вот моральный вред не является риском при потере здоровья. Только по суду вы его можете взыскать, но основание при этом указывается как неудовлетворение требований по возмещению, а не моральный вред, полученный в результате ДТП. Но у вас всё ещё остаётся право взыскать его напрямую с виновника происшествия.

Как осуществляются выплаты по ОСАГО при ДТП с пострадавшими

Мы уже знаем, что максимальная страховка при нанесении вреда жизни и здоровью человека в результате ДТП равна 500 тыс. рублей, но как страховщики определяют сумму компенсации при каждом конкретном случае. Существует установленная шкала фиксированного размера страховок, зависящая от величины нанесенного ущерба здоровью.

Рассмотрим подробнее. Если при дорожно-транспортном происшествии был нанесен существенный ущерб здоровью, в результате которого человек приобрел инвалидность 1 степени, то размер компенсации 100% от максимальной суммы возврата. Соответственно после обращения с соответствующим пакетом документов страховщик компенсирует потерпевшему 500 тыс. рублей.

Когда последствия нанесенного ущерба здоровью при автоаварии привели автолюбителя к инвалидности 2 степени, то страховщик оценивает размер компенсации как 70 %, что составляет 350 тыс. рублей. При получении вреда здоровью в результате, которого водитель получил инвалидность 3 степени, то размер компенсации будет на уровне 50 %, что равно 250 тыс. рублей.

Если при автоаварии в машине пострадавшей стороны находился ребенок и его здоровью был нанесен ущерб, который привел к инвалидности, то страховая компания выплатит 100 % компенсации. Соответственно страховая компенсация буде на уровне установленного законом максимального размера, а именно 500 тыс. рублей.

Таким образом, страховщики рассчитывают величину страховок для каждого конкретного случая, отталкиваясь от степени полученных при ДТП повреждений. Например, при внутреннем кровотечении с потерей крови до 1000 мл, размер компенсации будет 7 %, что составляет 35 тыс. рублей.

Если потеря крови свыше 1000 мл, то выплаты составят 10 %, что равнозначно 50 тыс. рублей. Как видно из примеров компенсационные суммы стараются занижать.

Существующие уловки страховых компаний по снижению компенсации

Споры по размерам полученных выплат занимают основное место в списке поводов для обращений в суд при взаимоотношениях со страховой компанией. Чаще всего, страховщики не торопятся возмещать ущерб в полном объеме и пытаются уменьшить размер своих затрат.

Основной способ осуществить задуманное – сотрудничество для проведения ремонта с удобными для них станциями технического обслуживания. Такие партнеры готовы «предложить»:

- восстановительные работы с использованием не оригинальных запчастей, а их копий;

- неполное устранение повреждений;

- некачественный ремонт из-за низкой квалификации сотрудников или отсутствия необходимого оборудования.

При обнаружении факта оказания подобной некачественной услуги, автовладелец вправе направить в адрес страховой компании претензию с зафиксированными недочетами и требованием по их исправлению. Если договориться мирно не удастся, то разрешить конфликтную ситуацию возможно лишь в судебном порядке. При подтверждении вины ответчика (страховщика) суд может назначить ему наказание в виде штрафа, сумма которого должна быть не менее 50% от размера назначенной компенсации.

| Не нашли ответ на свой вопрос? Позвоните юристу! Москва: +7 (499) 110-89-42 Санкт-Петербург: +7 (812) 385-56-34 Россия: +7 (499) 755-96-84 |

В 2021 году максимальный размер выплат по ОСАГО составляет 500 тыс. рублей, получить эту сумму могут родственники погибшего или получившего тяжелый вред здоровью участника аварии, признанного пострадавшим. Если в результате ДТП пострадали только транспортные средства, то на их ремонт возможно получить до 400 тыс. рублей, при оформлении европротокола – не более 100 тыс. рублей. Размер максимальной выплаты напрямую зависит от действий водителя после аварии и правильности оформления документов о случившимся.

Изменение лимита по Европротоколу

Лимит страховок по Европротоколу был увеличен вдвое с 02.08.2014 года. На сегодняшний день максимальная сумма компенсации по Европротоколу равна 50 тыс. рублей.

Для того чтобы страховщики выплатили 50 тыс. рублей необходимо соблюдения условия, что оба участника ДТП оформили страховые договора после 02.08.2014 г. Для договоров оформленных до 02.08.2014 г. лимит по Европротоколу остался на уровне 25 тыс. рублей.

С 01.10.2014 года для Москвы, Московской области, Санкт-Петербурга и Ленинградской области введен максимальный лимит по Европротоколу на уровне 400 тыс. рублей.

Для этих регионов действует особый порядок оформления аварии. На видеосъёмке и фотосъёмке, которые передаются в страховую компанию вместе с Европротоколом, должны быть зафиксированы время и координаты автомобиля.

Такие функции может обеспечить видеорегистратор, имеющий датчик GPS / ГЛОНАСС и фотоаппараты с встроенными дополнительными функциями. Воспользоваться новым лимитом смогут только те автовладельцы, которые оформили договор после 01.10.2014 г.

Кара за «опасное вождение»

Для «плохих» водителей ОСАГО может существенно подорожать уже 2016 году: Центробанк собирается ввести новый коэффициент, который будет учитывать штрафы за нарушение ПДД. Такой пункт плана содержится в докладе «Основные направления развития и стабильности функционирования финансового рынка Российской Федерации на период 2016—2018 годов», опубликованном Банком России.

Параметры применения коэффициента – сколько нарушений будет учитываться, какие, во сколько раз коэффициент будет увеличивать стоимость полиса – еще не определены. «Сейчас математики просчитывают зависимость количества совершенных водителем ДТП от количества правонарушений», — рассказал Банки.ру Евгений Уфимцев. За ориентир, по его словам, взята планка пять нарушений в год, так как это наиболее массовая категория водителей – их более 2 млн. Но по итогам расчетов может оказаться, что учитывать нужно и три, и десять нарушений.

Уже сейчас понятно, что главным фактором для применения нового коэффициента будет не столько количество, сколько тяжесть правонарушений, говорит Уфимцев. «За «пьянку» стоимость ОСАГО может и в три раза увеличиваться», — не исключил он. Учитываться будут только те нарушения ПДД, которые влияют на аварийность: «пьяная» езда, проезд на красный свет, пересечение двойной сплошной, возможно, превышение скорости, уточнил представитель РСА.

В обратную сторону, то есть на уменьшение стоимости ОСАГО за отсутствие нарушений, коэффициент работать не будет, говорит Уфимцев. «И так существует максимальная 50-процентная скидка за вождение без аварий – мы считаем, что ее достаточно. С нынешним курсом доллара и стоимостью автомобилей минимальной стоимости полиса, которая достигнута многими аккуратными водителями, снижаться уже некуда», — пояснил он.

Тем не менее, по словам Уфимцева, возможность страховщиков поднимать стоимость полиса лихачам позволит не увеличивать базовый тариф ОСАГО для всех остальных. «Раньше мы недобирали на нарушителях и были вынуждены поднять тариф для всех пропорционально, что, конечно, несправедливо», — признает он.

По мнению президента Ассоциации защиты страхователей Николая Тюрникова, введение нового коэффициента – способ увеличить цену ОСАГО для еще большего числа автовладельцев. Кроме того, Тюрников видит здесь несоответствие Кодексу об административных правонарушениях РФ. «В соответствии с КоАП, человек не может быть наказан дважды за одно и то же нарушение, — указывает эксперт. – Человек, который нарушает ПДД, наказывается штрафом. В системе ОСАГО его ответственность и так уже заложена – в коэффициенте «бонус-малус», так как те, кто нарушает правила, чаще всего и попадают в ДТП».

Повышение стоимости ОСАГО для лихачей оправданно, так как 90% нарушителей правил дорожного движения остаются безнаказанными, подсчитал редактор журнала «За рулем» Сергей Смирнов. «Дополнительное финансовое «наказание» заставит этих водителей задуматься, как они ездят», — считает эксперт.

Новый коэффициент ОСАГО может быть привязан к понятию «Опасное вождение», которое ГИБДД планирует ввести в правила дорожного движения. Как следует из проекта постановления правительства (есть у Банки.ру), «опасное вождение» может определяться как «создание водителем в процессе управления транспортным средством опасности для движения путем неоднократного совершения одного или нескольких действий, связанных с нарушением Правил, выражающихся в невыполнении при перестроении требования уступить дорогу транспортному средству, пользующемуся преимущественным правом движения; перестроении при интенсивном движении, когда все полосы движения заняты; несоблюдении безопасной дистанции до движущегося впереди транспортного средства; несоблюдении бокового интервала; необоснованном резком торможении; препятствовании обгону».

«Не очень понятно, как будет администрироваться «опасное вождение», так как в определении не заложен промежуток времени, за который будет засчитываться неоднократное нарушение, — указывает Сергей Смирнов. – Если человек три раза не уступил дорогу – это трехкратное нарушение одного правила или уже опасное вождение? Боюсь, это будет субъективно оценивать сотрудник ГИБДД». Штраф за опасное вождение, по словам эксперта, может стать одним из оснований для применения нового коэффициента ОСАГО.

Изменения в порядке получения страховок

С увеличением количества обращений автолюбителей в суды о невыплатах страховыми компаниями компенсации полученного при ДТП ущерба законодатель 01.09.2015 года принял новые правила. Страховщики обязаны компенсировать ущерб в течение 20 рабочих дней с момента подачи потерпевшим водителем пакета документов.

Такая норма зафиксирована в ч. 21 ст. 12 Закона об ОСАГО. Пункт гласит, что страховщик не только может произвести компенсационную страховую выплату, а также выдать направление на ремонт автомобиля с указанием срока ремонта. Когда страховая компания заключает договор с СТО и предлагает потерпевшим отремонтировать там машину, то такие действия страховщиков называются компенсация ущерба в натуре.

Если страховая компания приняла решение отказать в страховых выплатах, то письмо о таком отказе должно быть направлено не позже все тех же 20 календарных дней. Затягивание с выплатами или отправка письма с отказом позже установленного срока карается жесткими санкциями.

За каждый день задержки выплат взымается пеня на уровне 1% от суммы подлежащей компенсации. При задержке решения об отказе в выплате пеня за каждый день составит 0,5% от величины возможной для этого случая страховки.

Когда страховая компания необоснованно занизит размер ущерба, полученного потерпевшим при автоаварии, и соответственно рассчитает меньшую сумму компенсации, то за такие действия на нее может быть наложен существенный штраф. Максимальный размер штрафа для страховщика составляет 50% от суммы, которую необходимо было выплатить.

Согласно существующей практике, если страховая компания выплатила мало или задерживает компенсацию ущерба, необходимо обратиться к автоюристу для подготовки и направления досудебной претензии. Если такие действия не приведут к ожидаемому результату, то тогда необходимо обратиться с иском в суд. Именно суд определит величину компенсации и размер штрафа за каждый день просрочки.

Более ужесточены требования к срокам подачи документов потерпевшими в страховую компанию и сообщение о ДТП. Так, при оформлении Европротокола каждый водитель должен при первой возможности позвонить своему страховщику для фиксации аварии.

Необходимо сообщить время, место, обстоятельства столкновения и коротко описать полученные повреждения. Пакет предусмотренных документов, включая заявление о выплатах необходимо подать не позже 5 рабочих дней.

Если автоавария оформлялась с участием сотрудников ГИБДД, то позвонить в страховую компанию нужно при первой же возможности, а написать заявление на выплату страховки и предоставить пакет необходимых документов нужно на протяжении 15 рабочих дней. Не обязательно сдавать весь пакет документов сразу.

Сначала лучше отвезти то, что получено на руки после оформления происшествия: справку о ДТП и копию протокола.

Также нужно сделать копии своих документов:

- паспорта РФ;

- водительского удостоверения;

- техпаспорта автомобиля;

- свидетельства о регистрации машины.

Постановление об административном правонарушении может быть оформлено даже через две недели после аварии. Тогда пострадавшему останется только получить документ на руки и отнести его страховщику. Поступая, таким образом, автолюбитель вовремя зафиксирует страховой случай и передаст необходимый пакет документов страховой компании.

Если потерпевшей не сделает звонок с места дорожного происшествия и потом на протяжении 20 дней не предоставит страховой компании необходимых документов, то ему откажутся выплачивать компенсацию ущерба. Кроме того, телефонное сообщение о ДТП прописано в разделе обязанностей страхователя договора ОСАГО.

Что будет входить в годовую страховку ОСАГО?

Несмотря на существование нескольких видов страховых договоров, оптимальным считается полис на год, поскольку он не только дает полное покрытие, но и обеспечивает возмещение ущерба всем пострадавшим в аварии.

Чтобы правильно оценить свои возможности, водителю нужно знать, сколько стоит ОСАГО на машину, и рассчитывать стоимость годичного полиса, отталкиваясь от этой суммы.

В некоторых регионах при оформлении ДТП для водителей доступна система европротоколов. То есть участники дорожного происшествия сами могут оформить протокол, сфотографировать место аварии и автомобили, после чего отправить фотографии страховщику. Подобная система распространяется только на ДТП, ущерб от которых не превышает 50 000 рублей. При этом то, как именно участники происшествия смогут самостоятельно на месте определить размеры убытков, пока не ясно.

В идеале подобный порядок призван разгружать дороги от серьезных пробок, которые образуются по причине мелких ДТП. Система европротоколов существенно ускоряет процедуру оформления происшествия, поскольку избавляет от необходимости дожидаться на месте сотрудников ГИБДД и представителей страховщика.

Нюансы получения страховки

Выплаты по ОСАГО за вред здоровью.

Как мы писали ранее, лимит компенсации зависит от даты заключения страхового договора. На максимальную сумму страховки по материальному ущербу 400 тыс. рублей могут рассчитывать только автолюбители, оформившие договор ОСАГО после 01.10.2016 года.

Но следует учитывать, что когда потерпевший обратиться к страховщику с заявлением о выплате страховки, то начисления будут проводиться по полису виновника автоаварии.

Таким образом, лимит выплат будет зависеть от даты заключения договора страхования виноватого в автоаварии водителя, а не даты подписания договора ОСАГО потерпевшего. Какая максимальная величина выплат по закону действовала на момент подписания договора страхования, на такую сумму компенсации следует рассчитывать. Если вы считаете, что начисленные страховые выплаты занижены, то можете обратиться с иском в суд.

Правила страховых выплат ОСАГО

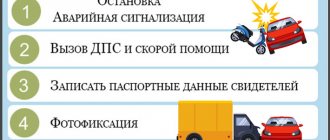

Для того чтобы получить выплату, участник ДТП должен соблюдать порядок обращения в страховую организацию. Кроме того потребуется подготовить определенные документы, такие как:

- Паспорт, либо другой документ, который его заменяет;

- Извещение о ДТП. Оно должно быть подписано виновником аварии;

- Техпаспорт на автомобиль, а также водительское удостоверение;

- Если ТС находилось в чужой собственности, то потребуется такой документ как генеральная доверенность;

- Справка о ДТП выданная сотрудником дорожной полиции.

В правилах страховых выплат ОСАГО указано, что страховая организация должна быть извещена о наступлении страхового случая, не позже чем через 15 дней после того как произошло ДТП. Также могут потребоваться и другие документы, кроме тех, что были перечислены выше. Многие автолюбители задаются вопросом, когда наступает момент страховой выплаты? Если все документы были подготовлены и страховая компания в курсе случившегося ДТП, то потребуется некоторое время на рассмотрение заявления. Обычно на это уходит не более 20 дней. Если страховщик затягивает с выплатой, то автовладелец может потребовать неустойку за каждый просроченный день.

Правила выплаты по ОСАГО

Выплаты виновнику при ДТП

Чтобы понять, на какие компенсации по ОСГАО может рассчитывать виновник аварии, нужно вникнуть в смысл обязательного автострахования, которое страхует ответственность водителя перед другими участниками дорожного движения. Поэтому если вина водителя не подлежит сомнению, рассчитывать на какое-то материальное возмещение по ОСАГО ему не приходится.

Однако если водитель является одновременно и виновником, и пострадавшим (такое может быть при ДТП с участием более 2 машин), то он может побороться за полагающиеся ему выплаты через признание себя потерпевшим посредством суда. В таком случае есть шанс получить половину от общего возмещения по договору ОСАГО.

Что делать, если сумма ущерба выше максимальной выплаты по ОСАГО?

В этом случае наступает солидарная ответственность виновника происшествия. Страховая компания выплачивает максимальный размер выплаты, остаток перечисляет виновник происшествия. Если виновник не установлен – возмещения по страховому случаю не будет.

Изменения в продукте ОСАГО направлены больше на упорядочивание механизмов погашения убытков и существенной разгрузки работы инспекторов ГИБДД. Новый закон должен уменьшить время и процесс принятия решений по страховым компенсациям. Установлен максимальный предел выплаты, раскрыты условия оформления европротокола – все то, что должно содействовать дальнейшему росту рынка.

По любым вопросам обращайтесь к нашим юристам через данную форму!

Больше штрафов, хороших и разных

В новом году штрафов у автомобилистов может прибавиться: за езду без полиса ОСАГО (или с фальшивым полисом) будут штрафовать с помощью дорожных камер. Пилотный проект будет запущен, предположительно, в Москве и Казани, а затем распространен на всю страну. О том, что такие договоренности с ГИБДД уже достигнуты, ранее сообщали в Российском союзе автостраховщиков.

«Если в базе АИС РСА, к которой имеет доступ ГИБДД, не будет обнаружена информация о наличии полиса, то автоматически будет сформирован штраф и направлен автовладельцу, причем ровно столько раз, сколько он будет проезжать мимо камер», — говорится в сообщении РСА. Также в сообщении уточнялось, что штрафы не будут выписываться автомобилистам, оформившим полис менее пяти дней назад – именно столько времени дается страховым компаниям на внесение полиса в базу РСА.

Как уточнил Евгений Уфимцев, Казань и Москва в качестве пилотных регионов были выбраны потому, что лучше всего оборудованы камерами и предполагается, что там эксперимент сработает лучше всего. Но не факт, что в эксперименте останутся именно эти регионы, подчеркнул он.

При этом бояться камер нужно будет и тем, кто ездит без полиса, даже не нарушая ПДД. «В проекте будут задействованы два типа камер: и те, которые фиксируют только нарушения, и потоковые, которые проверяют все проезжающие машины «на угон». Потоковых камер не так много, но бояться нужно всех», — предупреждает Евгений Уфимцев.

Эта мера повысит дисциплину водителей с точки зрения покупки полисов, согласен Николай Тюрников. Однако недостаток ее также заключается в повторном наказании, считает он. «Предлагаемый РСА способ предполагает выписывать несколько десятков штрафов только за один день, хотя нарушение это одно», — говорит эксперт.

По мнению Сергея Смирнова из «За рулем», ничего противозаконного в этом нет: «Если водитель едет без полиса, он может быть точно так же несколько раз остановлен и оштрафован сотрудником ГИБДД». При этом, по его словам, есть нюансы, с которыми система автоматической фиксации не справится. «Когда я покупаю автомобиль, у меня есть десять дней на заключение договора ОСАГО, — поясняет эксперт. — Если полис у прежнего владельца не закончился, то проблем нет. А если я купил машину «пустую», без ОСАГО, то как система автоматической фиксации узнает, что за рулем новый владелец? По пути домой мне может встретиться 20 камер, каждая выпишет мне 800 рублей – и получится, что на 16 тысяч рублей я попал просто так, хотя закон не нарушал. Это в эксперименте никак не учтено, и такая проблема будет возникать повсеместно».

Как ранее сообщал РСА, за месяц союз заблокировал 37 сайтов, 39 групп и 57 аккаунтов в социальных сетях, где продавались поддельные полисы ОСАГО.

Законодательная база

Все нормы, касающиеся обязательного автострахования, в нашей стране регулирует Федеральный Закон № 40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств», который был принят в 2002 году и постоянно изменяется путем внесения поправок в него.

Последние поправки к этому законодательному акту вступили в силу с 1 июня 2021 года и заключаются в следующем:

- Сумма страхового возмещения при оформлении европротокола была увеличена в 2 раза с 50 до 100 тысяч рублей (для Москвы и области, а также для Санкт-Петербурга и Ленинградской области она осталась равной 400 тысячам рублей)

- Появилась возможность оформить европротокол, даже если стороны ДТП не пришли к компромиссу. Но для этого автомобили должны быть оборудованы системой ЭРА-ГЛОНАСС.

- Владельцам автомобилей не будут выдавать дубликаты электронных полисов ОСАГО, а для контроля инспектору ГИБДД достаточно будет предъявить полис в электронном виде.

- Была принята новая форма бланка извещения о ДТП

С1 октября 2021 года должны вступить в силу изменения, которые уравнивают выплаты, доступные к получению при оформлении ДТП с привлечением ГИБДД или без него. Максимальный размер страховой выплаты (и по европротоколу тоже) составит 400 тысяч рублей для всех регионов России.

Выплата в случае смерти пострадавшего в ДТП

Не всегда ДТП заканчиваются без жертв, достаточно часто на дорогах происходят аварии с летальным исходом.

С 2021 года на получение компенсации при смерти пострадавшего могут претендовать не только лица, находившиеся на его иждивении (как было ранее), но и просто его родственники. Максимальная компенсация в случае гибели водителя составляет 500 000 рублей, из которых 25 000 – это максимум возмещения расходов на погребение, 475 000 рублей – материальная помощь семье погибшего.

Сумма возмещения 500 000 рублей – это выплата для каждого погибшего, то есть если в аварии погибло несколько человек, сумма выплат увеличивается кратно числу погибших.

Когда изменялась последний раз сумма лимита по ОСАГО

Если быть точнее, то первые изменения в лимитах по ОСАГО были введены в действие с 04.08.14 г., а в полную силу они заработали только с 01.10.14 года.

Чтобы понять, в чем же получилась разница благодаря таким изменениям, нужно, лишь посмотреть на предыдущую таблицу, где показаны новые лимиты по ОСАГО, а затем сравнить ее показатели со следующей таблицей.

Старые лимиты, действовавшие по страховке ОСАГО в 2014 году:

Если пострадавший является также виновником, то между ним и иными участниками аварии сумма компенсации распределяться не будет. Такое правило осталось без изменений.

Оно гласит еще также и о том, что за возмещением ущерба здоровью виновник может подать заявление в РСА, откуда получит страховую компенсацию в незначительных размерах. То есть не таких больших размерах, как назначенная пострадавшим компенсация.

В Постановлении №2 от 29.01.15 г. содержатся все особенности и правила решения споров по вопросам несогласия между страховщиками и страхователями в отношении сумм к выплате клиенту компанией.

Это один из основных документов, к которому судопроизводители всегда будут обращаться за разъяснениями в ситуациях, когда превышен лимит ОСАГО или же он, соответственно, уменьшен.

Судиться могут не только клиенты, но и сами страховщики, если со стороны страхователя было обнаружено подозрение на мошенничество – превышение лимита, например, когда клиент путем каких-то махинаций добился суммы страховки значительно большей, чем это установлено законодательством.

Слишком уже заниженные страховые лимиты, задержка их выплат или полный отказ – все это можно всегда оспорить в суде.

Дело в том, что некоторые страховщики сами могут пойти на свои уловки, чтобы существенно урезать размер страховой суммы. Они могут сослаться на неполный пакет документов, который предоставил страховой компании потерпевший в ДТП.

Могут придраться к содержимому самих документов. По Правилам страхования страховщик не имеет никакого права требовать те документы, которые не предусмотрены пунктами Правил. Это говориться в абз. 7 п. 1 ст. 12 ключевого законодательного акта № 40-ФЗ.

Безусловно, при недостатке надлежащих документов страховая компания будет вправе отказать в выплатах.

Например, если у потерпевшего не оказалось страхового полиса, то ему страховщик виновника может и отказать в назначении страховки. И тогда пострадавшему без полиса ОСАГО придется обращаться в РСА.

Кроме того, если пострадавшая сторона предъявит такие документы страховщику, которые не содержат информации, необходимой для начисления страховой суммы на его счет, тогда компания будет судом освобождена от выплат санкций, неустоек, штрафов или компенсирования морального вреда, если такой иск был подан пострадавшим.

Это четко оговорено в п. 3 ст. 405 ГК РФ. Поэтому кое бы ни было по ОСАГО увеличение лимита, пострадавшей стороне всегда следует тщательно подготовить все необходимые бумаги для назначения выплат.

Если же речь в суде пойдет о просроченных платежах, тогда подключится к рассмотрению п. 21 ст. 12 закона № 40-ФЗ или Правила страхования – п. 3.10.

Здесь определен стандартный срок, в который любая страховая компания обязана уложиться, чтобы либо дать отказ пострадавшему в ДТП в выплате ему компенсаций, либо же произвести на его счет необходимую сумму страховки (или выдать направление на ремонт автомобиля).

Это срок – 20 дней. Он наступает уже с той даты, когда было подано заявление на начисление страховых выплат.

Поэтому страховой компании отводиться 5 дней для проведения экспертизы, 5 дней – на оценку повреждений при помощи независимой экспертизы, и остальное время – на оформление документации, занесение в базу данных всех необходимых сведений и произведения расчетов сумм, подлежащих к выплате.

Лимитирование сумм по страховым выплатам устанавливается всегда федеральным законом, который, в свою очередь, служит дополнением к основному закону об ОСАГО.

Последний раз лимиты менялись еще осенью 2014 года, но их размеры действуют пока еще на начало 2021 года.

За всеми изменениями в законодательстве РФ должен следить каждый водитель, автовладелец чтобы четко ориентироваться, какие суммы к выплате полагаются при аварии с ущербом имуществу или с ущербом еще и здоровью.

Об автостраховании ОСАГО без страхования жизни смотрите на странице.

Оформление ОСАГО онлайн в Уралсиб есть в этой информации.