Каждому водителю известно, что его автомобиль должен быть застрахован. Ведь закон обязывает каждого автолюбителя оформлять полис ОСАГО, который защищает не только автомобиль и самого водителя, но и его гражданскую ответственность. Но не всех устраивают прописанные в ОСАГО условия, не слишком разнообразный перечень страховых случаев и сравнительно маленькие выплаты. И поэтому договор дополнительного страхования авто от различных бед под названием КАСКО так популярен.

В этой статье мы кратко опишем особенности КАСКО как страховки, а так же подробно разберем все необходимые действия, которые должен предпринять страхователь в том случае, если с его транспортным средством произошел страховой случай.

Особенности страхования КАСКО

В отличие от ОСАГО, страховой полис КАСКО является добровольным и оформляется водителем по желанию. Основным разграничением между рассматриваемыми формами страхования выступает возможная ответственность. ОСАГО покрывает ущерб, который был причинен виновником аварии другим участникам дорожного движения, при этом собственный автомобиль придется восстанавливать за свой счет. КАСКО имеет иное предназначение – оно защищает только автомобиль собственника практически от любого причинения вреда, даже если он возник не в результате ДТП. При этом КАСКО никак не страхует ответственность и при отсутствии ОСАГО вред другим участникам придется возмещать самостоятельно.

Стоимость оформления КАСКО значительно выше, однако полис покрывает практически весь возможный ущерб. Для обоих полисов основанием для предоставления компенсации является наступление страхового случая. В ОСАГО страховым случаем считается исключительно факт оформления, произошедшего ДТП, при этом сам водитель не должен быть виновников аварии. В любых других ситуациях страховая компания имеет право отказать в предоставлении выплаты.

ВАЖНО !!! КАСКО покрывает практически все ситуации, в результате которых был причинен ущерб автомобилю. При это не имеет значения обстоятельства, произошедшего (в рамках ДТП или нет), а также вина самого водителя.

Несмотря на это, существуют некоторые правила, нарушение которых станет причиной для отказа со стороны страховой компании.

Виды страховых рисков по КАСКО

Разные компании, на основании действующих в них правил КАСКО, включают в договора различные страховые риски. И если обобщить всю полученную информацию можно выделить следующие виды страховых рисков:

- Ущерб, в том числе и полное уничтожение.

- Хищение.

- Защита дополнительно установленного оборудования.

- Гражданская ответственность.

- Несчастный случай.

- Утрата товарной стоимости.

- GAP

- Возникновение непредвиденных расходов.

И, естественно, от того сколько и какие страховые риски КАСКО будут включены в договор, будет зависеть стоимость самого полиса. Каждый пункт этого списка включает в себя страховые события определенного характера, при наступлении которых собственник ТС может рассчитывать на возмещение ущерба. А для того, чтобы определиться, какие риски включить в договор КАСКО, давайте рассмотрим их по отдельности и более подробно.

Ущерб

Риск «Ущерб» предполагает выплаты возмещения при нанесении автомобилю любых повреждений или же при полном его уничтожении. Страховым случаем по этому риску являются следующие события:

- ДТП — при выезде с парковки или стояки, столкновение с другим ТС на проезжей части, повреждения не движущегося автомобиля, повреждения другим механическим ТС на стоянке, наезд на различные предметы, людей или животных, опрокидывание или падение ТС, повреждение ТС по вине дорожных, дорожно-эксплуатационных, коммунальных или технических служб.

- Возгорание или взрыв в результате поджога, удара молнии или переход огня от соседнего предмета.

- Природные явления – землетрясение, обвал, оползень, извержение вулкана.

- Гидрологические явления – наводнение, паводок, ледоход.

- Метеорологические явления – вихрь, ураган, смерч, удар молнии, град, цунами, сель.

- Падение инородных предметов – снега, льда, летательных аппаратов, частей зданий и сооружений.

- Разбивание стекол – лобовых, задних и боковых, стекол осветительных приборов, люков.

- Действия животных – внешние и внутренние повреждения.

- Противоправные действия третьих лиц — повреждение ТС, хищение отдельных деталей, узлов, агрегатов.

- Аварии сетей — водопроводных, канализационных, тепловых.

- Провал ТС — провал под грунт, провал дорог и мостов, провал под лед.

- Техногенные аварии и катастрофы.

- Повреждение при транспортировке — буксировка, эвакуация с полной или частичной погрузкой.

- Законные действия сотрудников правоохранительных органов, аварийных или спасательных служб.

- Терроризм или террористический акт.

Хищение

Под риском «Хищение» подразумевается полная утрата ТС в результате кражи, грабежа, разбоя или угона. За любое из этих противоправных действий предусмотрена уголовная ответственность. В некоторых компаниях угон подразделяется на два вида – похищение ТС с документами и ключами внутри и наоборот.

Дорогое ОСАГО? Восстанови КБМ сейчас

и перестань уже переплачивать страховщикам!

Сервис отправит заявку в РСА. Срок восстановления КБМ: от 12 часов. Узнать подробнее

Для владельцев ТС, решившись на страхование КАСКО, риски ущерб и хищение являются самыми не только актуальными, но и самыми популярными. Страховые случаи по ним происходят гораздо чаще, чем по остальным. Их наличие определяет полноту страховой защиты.

Дополнительное оборудование

Дополнительное оборудование – это все агрегаты и устройства, не предусмотренные в штатной комплектации автомобиля при выпуске с завода-изготовителя. Клиент за свой счет при желании устанавливает его на свое ТС. Риск повреждения или полного уничтожения дополнительного оборудования обычно принимается на страхование отдельно от полиса КАСКО. Защита подобных агрегатов и оборудования осуществляется на тех же условиях, что и сам автомобиль.

Гражданская ответственность

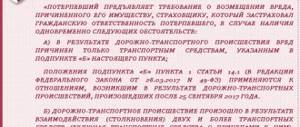

Риск «Гражданская ответственность» можно добавить к стандартному набору страховых событий, включенных в полис КАСКО. Она подразумевает собой расширение страхового покрытия ОСАГО. Другими словами ДСАГО – это страхование ответственности собственника ТС и вписанных в полис водителей перед третьими лицами касаемо причинения вреда имуществу, жизни и здоровью. Эта страховка является добровольной и включается в полис КАСКО только по желанию Клиента.

Несчастный случай

Такой риск добавляется в полис на добровольной основе строго по желанию страхователя. Несчастный случай – это получение повреждений различной степени тяжести застрахованным лицом в силу независящих от него причин. К этой категории относятся не только телесные повреждения, но также и серьезные нарушения функционирования организма человека, постоянная утрата трудоспособности (инвалидность 1,2 и 3 групп) и смерть в результате несчастного случая.

Утрата товарной стоимости

Риск утраты товарной стоимости достаточно популярное дополнение к полису КАСКО, так как вследствие ДТП и последующего ремонта ТС может потерять первозданный внешний вид. В силу этого его стоимость значительно уменьшится, что напрямую повлияет на сумму страхового возмещения при возникновении убытка. Риски по КАСКО, связанные с утратой товарной стоимости, на сегодняшний день достаточно актуальны. Спрос на них среди покупателей полисов КАСКО в последнее время возрос.

GAP

Со временем любой товар теряет часть своих полезных свойств. Автомобили исключением не являются. Включение в полис КАСКО такого риска, как GAP, позволит вам компенсировать разницу между реальной стоимость ТС и его первоначальной ценой. Особенно это актуально при выплате ущерба по полной гибели ТС или угоне.

Непредвиденные расходы

Данный риск включается в полис КАСКО на случай возникновения у страхователя непредвиденных расходов, например, при необходимости оплатить услуги аварийного комиссара или юридическую помощь. Обычно такие траты связаны с регистрацией или устранением последствий ДТП. Страховая компания сможет компенсировать следующие расходы:

- Техпомощь с выездом к месту нахождения автомобиля – повреждение шин и дисков, доставка бензина, устранение неисправностей, не позволяющих самостоятельно доставить ТС в сервис, эвакуация, замена севшего аккумулятора, починка пришедших в негодность замков дверей, багажника и капота, сигнализаций.

- Багаж – сюда включается повреждение или утрата багажа и ценных вещей находившихся внутри автомобиля в момент аварии.

- Животные – компенсируются расходы, связанные с лечением или гибелью находившегося в салоне домашнего любимца.

- Транспортные расходы – расходы, связанные с вынужденным обращением к услугам частных перевозчиков, такси.

- «Подменный водитель» — вызов специалиста для транспортировки ТС и его владельца до места госпитализации или на стоянку в силу физической недееспособности страхователя.

- Подменный автомобиль – расходы на вынужденную аренду ТС в силу невозможности использования технически неисправной машины страхователя.

- Обращение за консультацией и помощью к специализированным юристам.

- Вызов аварийного комиссара.

- Разрешение споров в том случае, если ДТП произошло за пределами РФ.

Страхуя автомобиль по КАСКО, риски возникновения неучтенных расходов будут вам безразличны. Любой из этих страховых рисков может быть добавлен в полис КАСКО по вашему желанию. Но у различных страховщиков их набор будет иметь отличия. Информацию о наличии того или иного риска вы сможете получить, ознакомившись с индивидуальными условиями страхования. А полученные знания о существующих страховых рисках по КАСКО поможет вам определиться с выбором условий по КАСКО и набором страховых рисков.

Продлевай ОСАГО по лучшей цене!

Причины отказов в выплате по КАСКО

Основания, при которых страховая компания имеет право отказать в предоставлении выплаты перечислены в заключаемом договоре.

Таких ситуаций может быть довольно много:

- грубое нарушение правил дорожного движения, повлекшее причинение вреда. К серьезным нарушениям принято относить: превышение скорости более, чем на 60 км/ч, управление автомобилем в состоянии алкогольного опьянения, движение по встречной полосе. По этому же основанию страховщик может отказать, если водитель не прошел в установленное время технический осмотр. В любом из случаев необходимо доказать, что авария произошла именно в результате совершения водителем определенных действий, иначе страховщик обязан выплатить компенсацию;

- нарушение порядка действий после произошедшего ДТП. Нередко страхователь сам лишает себя возможности получить компенсацию. Нельзя писать расписку, либо заявление об отсутствии претензий к виновнику, поскольку в таком случае страховщик не сможет предъявить к нему требования, а страхователь лишится выплаты;

- нарушение правил оформления ДТП. Для того, чтобы избежать проблем со страховой компанией, необходимо сразу после аварии вызывать сотрудников ГИБДД. Только на основании правильно оформленного ДТП можно получить выплату. Также важно следить за предоставляемой информацией, она должна соответствовать действительности;

- самостоятельный ремонт транспортного средства. Если были начаты работы по самостоятельному восстановлению автомобиля, страховой эксперт не сможет точно определить размер причиненного ущерба, в результате чего будет дан отказ.

Выше перечисленные случаи являются общими и распространяются на любой страховой договор.

Кроме этого, каждый страховщик может предлагать иные неоднозначные условия, из-за которых возникнут проблемы с получением компенсации:

- повреждение автомобиля в результате возгорания другого автомобиля, стоящего рядом;

- повреждение автомобиля в следствие падения предметов, либо груза с другого ТС;

- прочие нарушения установленных правил собственником.

Чтобы знать о всех основаниях в каждом конкретном случае, следует максимально подробно изучить подписанный договор.

Что делать в случае ДТП?

Самым распространенным страховым случаем по каско является обычное ДТП. И это не удивительно — покупать страховку транспортного средства, не затрагивая главную угрозу для него, не имеет никакого смысла. Алгоритм действий в случае аварии идентичен получению компенсации с помощью договора ОСАГО. Попав в ДТП нужно:

- Зафиксировать происшествие. Для этого обязательно остановитесь после аварии и больше не перемещайте транспортное средство, а уже затем вызовите инспектора ГИБДД;

- Пока инспектор ГИБДД в пути сделайте фотографии места происшествия, возьмите контакты свидетелей и других участников аварии;

- Позвоните в страховую организацию, с которой у вас заключен договор КАСКО, свяжитесь с вашим специалистом. При необходимости вызовите его на место происшествия;

- Получите все необходимые документы и акты от инспектора ГИБДД, фиксирующие обстоятельства аварии;

- С полученными документами и договором страхования обратитесь в офис страховщика, проведите оценку ущерба транспортного средства. Если установленная специалистом страховой сумма вас не устроила, то за вами сохраняется право на независимую экспертизу в оценочном бюро;

- На основе имеющихся документов получить положенную вам компенсацию или составить договоренность о ремонте за счет страховщика если таковая предусмотрена договором.

Как видите, сложность будет заключаться только в подготовке бумаг и необходимости фиксировать практически каждую царапину на авто. При этом главный ваш риск во всей этой операции — наткнуться на недобросовестную страховую организацию. О том, как с ней бороться, мы расскажем ниже.

Порядок получения выплаты по КАСКО

Для получения выплаты в случае повреждения автомобиля необходимо соблюдать следующие правила:

- вызывать ГИБДД важно сразу после происшествия. В зависимости от характера происшествия, могут быть вызваны и другие службы: МЧС, полиция. Это необходимо для фиксации всех обстоятельств произошедшего;

- до момента оформления факта происшествия нельзя двигать или перемещать ТС;

- подписывать какие-либо соглашения с другими участниками ДТП следует с осторожностью, поскольку это может стать причиной для отказа в предоставлении компенсации;

- при составлении протокола сотрудником ГИБДД следует указывать на все особенности произошедшего, протокол должен быть максимально подробным и точным.

В случае, если момент происшествия был зафиксирован на камеры дорожного наблюдения, необходимо указать на это. Лучше всего сразу записать номер и наименование камеры.

После оформления ДТП важно:

- как можно быстрее обратиться в страховую компанию и сообщить о наступлении страхового случая;

- вместе с заявлением предоставить все обязательные документы, оставив копии у себя;

- пострадавшее ТС отправляется на экспертизу. Желательно сразу узнать все особенности ее проведения;

- после регистрации обращения страховщиком следует получить его номер и постоянно следить за ходом рассмотрения. Не рекомендуется ждать до самого окончания срока, лучше напомнить о себе заранее.

После этого страховая компания должна дать заключение о возможности предоставления компенсации, а также о ее размере.

Сроки компенсации ущерба по КАСКО

Срок получения компенсации отсчитывается от момента предоставления документов для ее выплаты.

Нет никаких законов и нормативных актов, предусматривающих сроки компенсации ущерба по КАСКО, они указываются в правилах страховой компании или на полисе.

Страхователь обязан знать сроки выплат по КАСКО, которые прописаны в страховом договоре.

Такого рода сроки устанавливаются в договоре по согласованию сторон и являются диспозитивными. Средний срок компенсации ущерба может составлять от 15 до 30 дней. Этот термин необходим страховой компании для рассмотрения поданных документов и принятия решения о материальной компенсации либо подготовке направления на ремонт автомобиля.

Бывают ситуации, когда сроки затягиваются. Обычно это происходит в случае долгого согласования стоимости автомобиля, а также при наличии очереди на выплаты.

Для ускорения процесса компенсации по причине согласования стоимости можно обратиться в СТОА. При этом к общему пакету документов добавить сопроводительный лист с просьбой о компенсации услуг сервисного центра.

Если же задержка компенсации связана с большой очередью на выплату, страховщик обязан поставить об этом в известность страхователя.

Когда возмещением является направление автомобиля на ремонт, срок получения транспортного средства может зависеть от таких факторов: наличие необходимых запчастей на СТОА, очередь на СТОА, трудоемкость проведения ремонтных работ, согласование объема работ с техцентром.

В случае нарушения срока выплат по КАСКО необходимо направить в страховую компанию претензию о возмещении ущерба в срок до семи рабочих дней. Только после истечения указанного термина можно обращаться в суд с исковым заявлением о принудительном взыскании страховой компенсации и выплаты неустойки за нарушение сроков страхового договора.

Статистика страховых компаний свидетельствует, что наиболее аккуратными водителями на дорогах считаются люди, у которых есть семья и дети. Их считают более спокойными и ответственными. Водители, достигшие 35- летнего возраста, более спокойно ведут себя за рулем и попадают в ДТП на 10% реже остальных.

Сроки предоставления компенсации

Компенсация по КАСКО может предоставляться в виде денежных средств, либо проведением ремонта автомобиля. Еще одно отличие КАСКО от ОСАГО заключается в сроках, установленных для предоставления компенсации. Законом никак не регулируется предельный срок, который есть у страховщика для принятия решения. Этот вопрос остается в рамках локального регулирования – компания в своем регламенте должна прописать данный момент.

ВНИМАНИЕ !!! При заключении договора обязательно делается ссылка на внутренние правила, поэтому для уточнения этого момента необходимо изучить подписанный договор.

Начала срока может быть с момента предоставления всех необходимых документов, либо после окончания проведения экспертизы и выдачи заключения. Средний срок рассмотрения составляет от 2 до 4 недель и может незначительно меняться в зависимости от конкретных обстоятельств. По статистике крупные страховые компании стараются максимально сократить срок ожидания. Неизвестные организации могут откладывать принятие решение на несколько месяцев.

При отсутствии в документах ссылки на точные сроки, можно писать жалобу в компанию после истечения 2 недель и требовать возмещения всего вреда в течение недели. На такую жалобу компания обязана дать письменный ответ с указанием на причины задержки. В случае отказа, либо игнорирования требования, можно готовить и подавать иск в суд. В таком случае высока вероятность получить дополнительную компенсацию в качестве неустойки.

Некачественное восстановление автомобиля

Еще одной немаловажной проблемой всегда был некачественный ремонт автомобиля, который «приходит» в ремонтную мастерскую по страховому случаю. Обычно хитрят в том, чтобы просто хорошую, но вышедшую из строя деталь, заменить на более дешевый вариант.

Если вы заметили такой фактор, то вы имеете полное право обратиться в эту же мастерскую с требованием сделать ремонт заново – как полагается.

Если же отношения совсем испортились с СТО, тогда действуйте через суд, направив иск с жалобой на некачественный ремонт с подтверждениями технической документацией на ваш автомобиль и фотографиями той запчасти, которую СТО установило.

Также необходимо помнить о том, что для разрешения подобных споров через суд, существуют свои сроки давности заявок и времени, когда именно вы обнаружили неполадку после ремонта:

| детали и работы, которые еще на гарантии | срок давности исчисляется самими гарантийными сроками |

| работы и детали без гарантийного срока | срок давно исчисляется на протяжении 10 лет |

Также вы можете подавать жалобы в общество или отдел по защите прав потребителей, представить документ проведенной независимой экспертизы, которая могла бы подтвердить некачественный ремонт у такого-то СТО или специализированной автомастерской.

Но лучше всего сразу присмотреться к страховой компании, ее репутации и репутации ее партнеров, оказывающих услуги ремонта транспортных средств.

Что делать при несогласии с решением страховщика

На практике страховые компании часто пытаются найти основания для отказа в предоставлении компенсации, либо в существенном уменьшении ее размера. При несогласии с решением страховщика следует как можно быстрее начать разбираться, чтобы не пропустить установленные сроки.

Наиболее часто разногласия возникают по следующим моментам:

- решение экспертной комиссии. На основании полученного заключения можно обращаться в суд указывая на конкретные моменты, по которым есть несогласия;

- по срокам выплаты. Если предельные сроки предоставления компенсации были нарушены, следует написать первую жалобу в саму организацию. В большинстве случаев проблема разрешается на этом этапе. При дальнейшем игнорировании требований нужно обращаться в суд;

- при несогласии с размером назначенной компенсации можно провести свою экспертизу. Если разница по суммам существенная, следует обращаться в суд. При минимальных расхождениях спорить нет никакого смысла.

Следует помнить, что оформленный договор страхования еще не гарантирует полную компенсацию всего причиненного ущерба. Решения страховщика во многом зависит от действий самого водителя.

Порядок действий при страховом случае

Если наступил страховой случай, необходимо:

- Убедиться, что он входит в перечень случаев, описанных в договоре страхования.

- Зафиксировать, что произошло – делается это при помощи ГИБДД или полиции (зависит от характера случая). Также, сообщить в страховую лучше сразу же или в течение того периода, который указан в договоре страхования.

- Собрать документы и написать заявление в СК.

- Дождаться технической проверки авто (предоставить авто на технический осмотр) и заключения специалиста по поводу характера повреждений, их причин и дальнейших действий.

- По результатам проверки получить выплату.

Что выгоднее: ремонт или деньги

Страховой договор удобен тем, что позволяет выбрать ремонт или страховые выплаты в денежном выражении. Если вы выбираете покрытие ремонта вашего поврежденного авто деньгами от страховой компании, тогда, само собой, ремонтные работы вы производите самостоятельно.

Такой вариант выгоден потому, что водитель сам контролирует ситуацию с наличием или отсутствием необходимых для ремонта деталей, следит за сроками ремонта и сам с мастером может обговаривать все нюансы.

Помните, что всякий раз, когда у вас возникают какие-либо проблемы со сроками выдачи направления на ремонт, самим ремонтном, отказами, некачественной работой СТОА и другими проблемами, вы всегда можете опереться на договор страхования, в котором должны быть прописаны соответствующие проблемам нюансы и пути их разрешения.

В случае если вам нечего предъявить СТО или страховой компании, которая выдала вам полис КАСКО, вам будет очень трудно что-либо доказать в свою пользу. Всегда опирайтесь на документ или закон, имейте основания и хорошо знайте свои права.

Как приобрести КАСКО в компании Альфастрахование, узнайте в статье: КАСКО Альфастрахование. Особенности полиса КАСКО в компании МСК рассматриваются тут.

Про возврат франшизы по КАСКО рассказывается в этой статье.