Основные факты

Действующий закон гласит, что водить автомобиль можно только в том случае, если у собственника есть полис автогражданской ответственности. Поэтому оформление ОСАГО является обязательным, в отличие от других видов страховки. При несоблюдении этого правила водителю грозит административное наказание в виде штрафов, сумма которых зависит от тяжести нарушения.

Важно знать! Страхование направлено на защиту материальных интересов клиента. Однако полис предназначен для компенсации ущерба в том случае, если собственник машины признан виновным в произошедшей аварии. При наличии ОСАГО без дополнительных страховок, компания обязуется осуществить выплату пострадавшей стороне. Затраты самого водителя не покрываются автогражданкой, но предотвращают материальные потери, связанные с возмещением ущерба.

Что же входит в дополнительные услуги?

Самой распространенной услугой прикрепляемой у ОСАГО является добровольное страхование гражданской ответственности. Пользователи интернет-форумов спорят, является ли ДСАГО обманом или это дополнительная гарантия спокойствия. Конечно, это касается только настоящих полисов, по которым услуга будет оказана при страховом случае, но ведь он может и не наступить.

ДСАГО является более прибыльной для страховой компании сделкой, чем простая автогражданка. Поэтому страховые агенты стараются преувеличить значимость и необходимость добровольное страхование гражданской ответственности.

Средняя выплата компенсации по ОСАГО по статистике составляет около пятидесяти тысяч рублей, а лимит компенсационных выплат по страховке согласно новой редакции закона составляет четыреста тысяч. Поэтому для аккуратных водителей нет никакой нужды в оформлении дополнительного страхования.

Однако в некоторых ситуациях добровольное страхование может облегчить последствия страхового случая. Порог компенсации по ДСАГО каждая компания устанавливает самостоятельно, однако в большинстве случаев компенсация доходит до миллиона рублей.

Дополнительные услуги при покупке ОСАГО

Вовремя продажи полиса компаниями нередко предпринимаются попытки навязывания сторонних страховых продуктов. Водителю говорят о том, что это необходимо для обеспечения надежной защиты от любых возможных случаев и последствий дорожно-транспортных происшествий. На деле же главная причина заключается в том, что допуслуги увеличивают стоимость полиса, что, несомненно, выгодно для СК.

Вместе с ОСАГО, водителю могут предложить застраховать:

- Жизнь и здоровье.

- Недвижимое имущество.

- Транспортное средство на случай угона, ДТП, природных катаклизмов, других рисков.

Кроме этого, представители страховщика могут заставлять водителя пользоваться сторонними услугами, например автосервисами партнеров, эвакуаторами в случае аварий, платной помощью консультантов или юристов при решении спорных вопросов. Число дополнительных предложений постоянно увеличивается, поэтому клиентам СК следует проявлять внимательность и осторожность.

Что такое страхования жизни

В качестве одного из видов страхования следует выделять страхование жизни, которое предлагает предоставление материальной компенсации при наступлении страхового случая – причинения вреда здоровью, либо наступление смерти. Со страховым полисом ОСАГО, страхование жизни не связано и не является обязательным. Однако законом не предусмотрены никакие ограничения, поэтому водитель вправе дополнительно застраховать свою жизнь или имущество.

Чаще всего страхование жизни оформляется как долгосрочный договор, так как определить конкретные рамки жизни человека невозможно. Если страхование жизни происходит вместе с оформлением полиса ОСАГО, то заключается 2 отдельных договора с возможностью ежегодного продления.

Каждый договор страхования жизни индивидуален, поэтому все особенности нужно смотреть в условиях подписанного документа. Для любого аналогичного договора свойственно обязательное причинение вреда, либо наступление смерти. При этом обстоятельства и причины для наступления страхового случая устанавливаются самим договором.

Страхование жизни может быть оформлено в качестве дополнительного полиса. Оно действительно может быть полезно, поскольку гарантирует получение денежных средств в случае получения травмы. При летальном исходе рассчитывать на получение денег могут родственники погибшего, при этом размер страховой суммы значительно увеличивается.

Страховой полис ОСАГО также предоставляет возможность получения компенсации на случай причинения вреда здоровью, либо наступления смерти. Но ОСАГО действует только в условиях дорожного движения, а максимальный размер выплаты ограничен в 500 тысяч рублей. Страхование жизни покрывает гораздо больший перечень ситуаций, а максимальный размер выплаты будет зависеть от выбранного тарифа.

Страхование жизни – это хорошее решение, которое поможет обезопасить себя и своих близких. Но решать о его необходимости каждый должен самостоятельно исходя ил личных потребностей и обстоятельств.

Является ли страхование жизни необходимостью

Водители транспортных средств в обязательном порядке должны приобретать только полис автогражданской ответственности. Любые дополнительные услуги покупают на добровольной основе.

Многие компании отклоняют заявку на страхование автомобиля без страхования жизни. В целом, предлагать допуслугу не запрещено, но отказ в продаже считается незаконным. В этом случае водитель может написать жалобу или подать иск в суд. Тогда СК заставят предоставить клиенту автогражданку без сторонних продуктов.

Часто навязывание дополнительных

услуг при страховании ОСАГО происходит из-за того, что водитель не ознакомлен со спецификой данной процедуры. Представители СК отказываются предоставлять полис, объясняя это тем, что получить его можно при одновременной покупке лишних услуг. Чаще всего это действует именно в отношении страхования жизни.

На самом деле водитель не обязан приобретать какие-либо другие продукты. Чтобы законно управлять транспортным средством, достаточно полиса ОСАГО без дополнительных услуг.

Цены ОСАГО без страхования жизни

Стоимость ОСАГО без страхования жизни представленная в следующей таблице:

| Условия страхования | УралСиб Страхование | Либерти Страхование | Тинькофф | РЕСО-Гарантия |

| Легковой автомобиль, мощность двигателя – от 100 до 120, период пользования – 10 и более месяцев, мультидрайв | 11 120 рублей | 11 120 рублей | 11 120 рублей | 11 120 рублей |

| Легковой автомобиль, мощность двигателя – от 70 до 100, период пользования – 10 и более месяцев, мультидрайв | 10 193 рубля | 10 193 рубля | 10 193 рубля | 10 193 рубля |

| Легковой автомобиль, мощность двигателя – до 50, период пользования – 6 месяцев, мультидрайв | 3 892 рубля | 3 892 рубля | 3 892 рубля | 3 892 рубля |

| Грузовой автомобиль (менее 16 т), мощность двигателя от 100 до 120, период пользования – 6 месяцев, мультидрайв | 6 633 рубля | 6 633 рубля | 6 633 рубля | 6 633 рубля |

| Грузовой автомобиль (более 16 т), мощность двигателя от 50 до 70, период пользования – 10 месяцев и более, мультидрайв | 15 163 рубля | 15 163 рубля | 15 163 рубля | 15 163 рубля |

При формировании таблицы использовались следующие исходные данные:

- место регистрации владельца ТС и покупки полиса – Москва;

- минимальный возраст лиц, допущенных к вождению – 23 года;

- минимальный водительский стаж – от 5 лет.

Очевидно, что страховку лучше покупать на срок более чем 10 месяцев. При возобновлении полиса владелец, который получит ОСАГО на 6 месяцев, будет терять около 3000-4000 рублей. К вождению даже при покупке продукта мультидрайв лучше допускать лиц, старше 25 лет.

ОСАГО без страхования жизни оформляется в обязательном порядке. Страховщики не имеют права навязывать покупку полиса на жизнь. Это можно расценивать как нарушение прав потребителя.

Работники страховой компании могут только предложить клиенту ознакомить с существующими предложениями. Все остальное может расцениваться как склонение к покупке дополнительных услуг.

Если потенциальный страхователь передаст доказательства суду относительно умышленного, необоснованного уклонения от оформления простого полиса ОСАГО, он может рассчитывать на компенсацию, минимальный размер которой будет составлять 50.000 рублей.

Как уменьшить стоимость полиса ОСАГО, читайте в статье: стоимость ОСАГО. Как производится оценка ущерба ОСАГО, читайте здесь.

Что такое Кбм ОСАГО, вы можете узнать в этой статье.

Есть ли возможность отказаться?

Водитель имеет полное право отклонить предложение и купить ОСАГО без страхования жизни. При этом компания обязана подписать договор с автомобилистом. Следует помнить о том, что о дополнительных услугах клиента могут не известить, а просто включить еще одну графу, увеличив, таким образом, стоимость страховки. Именно поэтому перед заключением соглашения человеку нужно внимательно ознакомиться с условиями.

Важно знать! При покупке ОСАГО нужно учитывать период охлаждения. Это промежуток времени, во время которого водитель имеет право отказаться от услуг компании и осуществить возврат внесенных средств. После расторжения договора предприятие обязано вернуть страховую премию. Период указывается при заключении соглашения.

Что делать, если страховая компания отказала застраховать авто без страхования жизни

Если страховая компания все же отказала застраховать авто по ОСАГО без страхования жизни, несмотря на отсутствие законного обоснования своим действиям, то можно предпринять следующие шаги:

Для вас одобрен кредит!

Прежде всего, при неправомерных действиях страховщика необходимо получить от компании документ, подтверждающий данный факт, а именно письменный отказ от страхования.- Далее написать жалобу на действия компании и вместе с письменным подтверждением отказа отправить документы в Центральный Банк РФ (жалоба, отправленная по электронной почте, сокращает срок рассмотрения конкретного обращения).

- ЦБ имеет право, основываясь на полученной жалобе, повлиять на страховщика в рамках законодательной базы России и своих полномочий.

- Можно адресовать жалобу региональному отделению Федеральной антимонопольной службы либо Службе, защищающей права потребителей в сфере финансовых услуг.

- Если договор страхования жизни все-таки был подписан, то можно добиваться признания его недействительным на основании принуждения и обмана, а также требовать возврата уплаченной страховки.

Если СК отказывает оформлять ОСАГО без допуслуг

За клиентом сохраняется право покупать страховку автомобиля без страхования жизни. Если предприятие нарушает закон и отклоняет заявление водителя, он может обратиться с жалобой в соответствующие инстанции. К ним относятся:

- Роспотребнадзор.

- Федеральный антимонопольный комитет.

- Центральный банк.

- Региональная прокуратура.

Для пресечения неправомерных действий также рекомендуется обратиться в Российский Союз Автостраховщиков. Организация привлекает к ответственности компании, занимающиеся нелегальной деятельностью. Иногда при отказе оформлять ОСАГО без допов страхователю достаточно пригрозить жалобой, отправленной в РСА, чтобы получить полис.

Также, если СК не хочет продавать автогражданку без посторонних услуг, водитель может ссылаться на нормативно-правовые документы. В соответствии с ними действия компании признаются незаконными.

В их число входят:

- ФЗ «Об обязательном страховании автогражданской ответственности».

- Статья 421 ГК «О свободе договора».

- ФЗ «О защите прав потребителей».

- Постановление Правительства РФ «Об ОСАГО».

Оформляем полис ОСАГО без дополнительных услуг: порядок действий

- Начните действовать заранее, не дожидаясь истечения срока предыдущего. Лучше задаться такой целью за несколько недель. Получить страховку автомобиля можно и онлайн, но вначале важно внимательно изучить отзывы о компаниях и уже тогда решить, где сделать страховку.

- Когда вы выбрали компанию, прийти в их офис, чтобы оценить обстановку. Опытные автолюбители на такие встречи берут с собой диктофон и ведут аудиозапись, чтобы в случае чего доказать свою правоту. Также не лишним будет пригласить с собой пару свидетелей из числа родственников или друзей.

- Заранее подготовьте документы. Для получения «автогражданки» нужны паспорт, водительское удостоверение, ПТС или свидетельство о регистрации авто, свидетельство ТО.

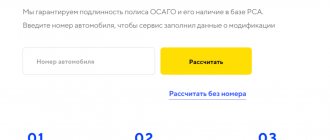

- Придя в офис, попросите страхового менеджера рассчитать стоимость полиса. Чтобы не стать жертвой обмана, заранее воспользуйтесь страховым калькулятором. Цена ОСАГО, указанная страховщиком в офисе, не должна ее превышать. При значительной разнице обязательно уточните у сотрудника, на каком основании стоимость выше. Скорее всего, это будет те самые дополнительные услуги.

- Узнайте, как можно сделать ОСАГО без каких-либо дополнений. Чаще всего менеджеры предлагают заполнить специальное заявление об отказе. Причем срок его рассмотрения может длиться месяц.

- Если все-таки вы решили бороться за справедливость, то впереди нелегкий путь. Все полученные доказательства (аудиозаписи, документы, свидетельские показания) необходимо собрать и направить в АИС РСА, а также Центробанк России.

Но есть и другой вариант. Если вы не хотите, чтобы оформление страховки ОСАГО стало целым испытанием, можно все сделать онлайн. Электронный полис — аналог «бумажного», только процесс его получения проще, быстрее и прозрачнее. Чтобы начать оформление, нужно заполнить специальную форму выше.

Новые методы для оформления страховки без дополнительных услуг

Многие водители считают, что оформление ОСАГО без доп. услуг сегодня просто нереально. Но оформить страховку без всякого навязывания все-же можно.

- Написание сразу 2-ух заявлений в Росгосострах: одно – на покупку полиса, второе – на возврат лишних оплаченных ден. средств.

- Указание в заявлении пункта о навязывании услуг.

- Подача заявления на возврат навязанной суммы, чтобы меньше было поводов для ухищрений.

Вместе с заявлением нужно подать:

- паспорт (ксерокопию) с обозначением места регистрации;

- копию полиса ОСАГО;

- копию полиса о страховании жизни;

- реквизиты счета, куда должен быть перенаправлен возврат средств.

Стоит ссылаться на закон о том, что в случае не заключения договора ОСАГО немедленно вы направитесь далее в прокуратуру и Центробанк.

На заметку! В случае отказа в оформлении ОСАГО попросите дать письменный ответ с указанием причин. Не бойтесь пригрозить обращением в Центробанк или проф. объединение страховщиков. Правда – на вашей стороне.

Электронное страхование

Сегодня оформить полис ОСАГО можно через интернет, причем без всяких доп. услуг, ведь посещать офис страховщиков уже не придется. Хотя многие СК и тут находят лазейки, часто устраивая ложные сбои в системе.

Так для оформления заявки — онлайн достаточно:

- зайти на официальный сайт ОСАГО;

- заполнить предложенную форму;

- оплатить сумму (можно электронными кошельками);

- по истечении 5 дней явиться в офис и получить полис на руки.

Электронный полис придется распечатать для сотрудников ДПС. Это вполне компромиссное решение, нежели переплачивать за доп. услуги.

Внимание! В подлинности электронного документа можно усомниться. Советуем вам прочитать статьи, как не нарваться на подделку при оформлении полиса ОСАГО через интернет.

Отказ от страховых услуг в период охлаждения

Сегодня это новый и действенный способ отказаться от навязанных услуг. Период охлаждения составляет 5 рабочих дней и это значит, что за данное время автомобилист может отказаться от приобретенной услуги в виде доп. полиса или же вернуть потраченные деньги.

Чтобы воспользоваться периодом охлаждения нужно:

- явиться в офис;

- оплатить за полис ОСАГО и даже за все предложенные доп. услуги;

- в течение 5 дней явиться вновь и написать заявление на отказ от ненужных услуг.

Сумма должна быть возвращена в течение 10 календарных дней, а договор аннулирован. Хотя, конечно, за все дни действия доп. услуг на возврат денег надеяться уже не придется. Кроме того, если за период охлаждения наступит страховой случай, то также вернуть средства за доп. услуги уже не получится.

Юристы же советуют игнорировать те услуги, которые к страхованию не имеют никакого отношения. Такое нововведение как период охлаждения утвержден РСА и вроде решает проблемы автолюбителей.

Хотя недобросовестные страховщики найдут иные хитрые способы выманить у людей деньги, заключая договора на небольшой срок (менее 30 дней) или указывая совсем не ту дату составления.

Главное понимать, что допы к полису ОСАГО не имеют никакого отношения. Их навязывание просто незаконно.

Отстаивайте свои права. Совершайте действия последовательно и обращайтесь за помощью к юристам, если не осведомлены в законах или не умеете правильно их трактовать перед сотрудниками страховых компаний.

Пользуйтесь юридическими услугами. Наши специалисты окажут помощь при спорах с недобросовестными страховщиками и помогут при необходимости привлечь их к ответственности.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: +7 (Москва)+7 (812) 309-53-42 (Санкт-Петербург) Это быстро и бесплатно!

Бесплатная онлайн-консультация автоюриста

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: +7 (Москва)+7 (812) 309-53-42 (Санкт-Петербург) Это быстро и бесплатно!

Можно ли приобрести ОСАГО без доп. услуг

«Если страховая фирма все же не хочет продавать ОСАГО, это нужно как-то зафиксировать. Можно направить в адрес страховой фирмы заявление на заключение страхового договора по установленной форме. Делается это почтой с уведомлением о вручении. Это даст возможность доказать то, что компания получила ваше заявление.

Как зафиксировать отказ в продаже полиса ОСАГО

Господин Тюрников рассказывает, что страховщики письменных отказов не дают. Поэтому достаточно фиксирования факта отказа в продаже полиса или навязывания допуслуг свидетельскими показаниями (в письменной форме с контактной информацией свидетелей) и видео- или аудиозаписью. Далее надо написать заявление в , – рекомендует он и напоминает, что за отказ в реализации полиса ОСАГО страховщику грозят санкции – штраф в 50000 рублей. «Если откажут сотне клиентов – соответственно, выплатят штраф в 5000000 рублей», – подчеркивает эксперт.

Будьте осторожны при записывании фото- и видео доказательств

Вячеслав Голенев, являющийся старшим юристом московской адвокатской коллегии «Железников и партнеры», считает, что видеозапись неприемлема в спорах со страховщиками, так как в статье 152.1 ГКРФ сказано, что обнародование и последующее использование изображения человека (в том числе его фото, видеозаписи или произведения художественного искусства, на которых он запечатлен) допускаются лишь с согласия этого человека. «Это относится и к работникам страховой фирмы», – добавляет он.

Что является навязанной услугой

Игорь Юргенс, глава РСА и ВСС, полагает, что зачастую сложно разделить навязывание услуги и кросс-продажи. Злоупотреблением он считает ситуации, при которых обязательным условием заключения договора ОСАГО становится условие купить еще и полис по иному виду страхования или другую услугу. (Надо помнить, что навязываться может не только другая разновидность страхования, но и технический осмотр и даже требование вымыть автомобиль за пару тысяч.

Для начала смиритесь с тем фактом, что покупка «чистого» полиса ОСАГО займет много времени и сил. Особенно, если речь идет об его оформлении в небольших городах, где выбор страховщиков весьма ограничен. Поэтому, обязательно планируйте поход за ОСАГО минимум за 1-1,5 месяца до срока истечения предыдущей страховки. Так Вы ничего не потеряете, зато гарантированно успеете оформить все необходимые документы своевременно.

Далее обязательно выбирайте страховую компанию не по территориальному принципу, а по надежности. Чем крупнее страховщик, тем он предпочтительнее для оформления ОСАГО. Идеальный вариант – оформление договора в головном офисе компании или главном филиале региона.

Также нужно быть готовым к большим очередям, которые могут растянуться не только на часы, но и даже на дни. А все потому, что в ситуации кризиса, страховые компании оптимизируют штат сотрудников, а то и вовсе прекращают работу с физлицами. Но поток автомобилистов не только не уменьшается, но и увеличивается, равномерно распределяясь по страховщикам.

Если ВFFы категорично не настроены оформить ОСАГО без допуслуг, то вам следует тщательно приготовиться к встречи с менеджером страховой компании:

- приходите только со свидетелем, а лучше с двумя;

- обязательно используйте средства для записи разговора (к примеру, диктофон);

- изучить законодательную сторону вопроса;

- пишите заявление на оформление ОСАГО без дополнительных услуг.

В случае, если такие действия не возымели должного эффекта, то ближе к концу встречи:

- требуйте письменный отказ в заключение полиса ОСАГО;

- пригрозите написанием жалобы в ФАС.

Вариант с требованием через суд заключить договор ОСАГО привлекателен, но требует много свободного времени, сил, нервов и желания этим заниматься. Куда проще занятому человеку переплатить пару тысяч за допуслугу и получить заветный полис, потратив на всю эту процедуру это гораздо меньше времени. Именно этим и пользуются страховщики, выламывая руки автовладельцам и ставя их в безвыходное положение. А пока ФАС и прокуратура пытаются навести порядок в сфере страхования ОСАГО, страховые компании вряд ли упустят дополнительный заработок.

Как получить полис ОСАГО без дополнительных услуг? По сути, данная возможность прямо предусмотрена в соответствующих законодательных актах и постановлениях регулятора рынка. Но на деле все обстоит несколько иначе. В частности, выше уже было сказано о том, что некоторые автостраховщики, если клиент отказывается приобретать допуслуги, не оформляют ОСАГО, ссылаясь на отсутствие бланков. И Центробанк вкупе с другими проверяющими ведомствами не могут ничего поделать с этим.

Существует несколько возможностей, позволяющих легально отказываться от навязанного сервиса:

- Автомобилист, которому было отказано в оформлении договора, вправе потребовать зафиксировать это решение в письменной форме. Причем страховщик не может избежать этого. Соответственно, предъявляя такое требование, автомобилист, вероятно, получит заполненный и действующий полис.

- Посещение отделения страховой компании с диктофоном и свидетелем. Они необходимы для подтверждения в суде факта отказа в оформлении ОСАГО.

- Подать заявление по почте, отметив пункт об уведомлении о вручении. Согласно закону, автостраховщик обязан в течение 10 дней дать определенный ответ на полученное заявление. Такой подход может стать полезным, если до истечения срока действия ОСАГО осталось еще достаточно много времени.

- Обращение в контролирующие организации: РСА, МВД, Антимонопольную службу. Однако они не всегда имеют возможность помочь автомобилисту.

Главным недостатком этого метода является время. Составление иска, его рассмотрение, вступление в законную силу судебного постановления – на это уйдет более одного месяца.

Управление Федеральной антимонопольной службой (УФАС) постановило, что каждый доказанный случай принудительного оформления дополнительных услуг это административное правонарушение, оно карается штрафом 50 тыс. рублей.

Наказание компаний за дополнительное страхование ОСАГО возможно лишь в том случае, если клиент представит доказательства. Это может быть:

- отказ страховщика в письменном виде, заверенный подписью и печатью;

- записанный на видео (аудио) отказ сотрудника страховой компании оформить ОСАГО без дополнительных страховок;

- показания свидетелей, желательно не менее двух.

С доказательствами об административном правонарушении страховой компании вы можете обратиться в Центробанк, Прокуратуру или УФАС.

Для тех, кто хочет получить полис ОСАГО без дополнительных опций будет полезно ознакомиться со следующими рекомендациями:

- заранее уточните в офисе, можно ли оформить у них такую страховку, вы существенно сэкономите время на поездках;

- при оформлении СК проявите инициативу заполнить заявление-отказ от допов;

- если менеджер игнорирует ваши вопросы, отрицает возможность приобрести «чистый» ОСАГО, то требуйте от него отказ в письменной форме;

- приходите в СК за полисом в компании нескольких человек, которые в дальнейшем могут стать свидетелями на суде, записывайте происходящее на видео;

- аргументируйте свою точку зрения и отстаивайте права, это сделать очень просто — назовите размер штрафа за навязывание услуг и отказ в выдаче обязательной страховки (от 50 тыс. рублей и выше);

- можно послать заявления (на заключение страхового договора и отказ от доп.услуг) и пакет документов дистанционно (маловероятен положительный для клиента исход);

- приобретите ОСАГО через интернет (электронное страхование).

Как видите, средства борьбы со СК самые разнообразные, какой именно вариант станет для вас приемлемым нельзя утверждать заранее. Есть еще один выход из ситуации, рассмотрим его ниже.

Купить чистое (электронное) автострахование можно не отлучаясь из дома или офиса, все что требуется, это устройство со стабильным выходом в интернет. Приобрести электронную страховку теоретически возможно на сайте у любого из страховщиков, входящих в состав РСА, но на практике далеко не все СК продают электронные полисы.

Какие «допы» навязывают

Самая распространенная допуслуга называется ДСАГО – дополнительныя выплаты при ДТП. Лимит выплат по этой услуге составляет до 1 млн. рублей, а обычное возмещение по ОСАГО – 400 тыс. Аккуратным и опытным автолюбителям в ней нет острой необходимости, а подходит она таким категориям водителей как:

- неопытные, новички;

- неуверенные в себе, осторожные;

- «лихачи», любители больших скоростей.

Страховые фирмы чаще всего навязывают такие услуги:

- Страхование жизни и здоровья. Страховщик для включения этого пункта в договор приводит такой аргумент — автомобиль средство повышенной опасности и необходимо на всякий случай обезопасить будущее своих близких.

- Технический осмотр. Прохождение техосмотра именно в СТО, которое настойчиво рекомендует сотрудник СК. От этой услуги можно отказаться на основании закона «О защите прав потребителей».

- Страхование от ДТП. Этот дополнительный пункт договора предусматривает выплаты всем пострадавшим, находящимся в момент аварии в авто. Альтернативой этой допуслуги является мед. страховка.

- Ущерб возмещения без учета износа транспортного средства. При оплате этой страховой услуги есть возможность получить полное возмещение ущерба, состояние авто до ДТП не учитывается.

- Аварийный комиссар. Этот вид доп. услуги обычно входит в полис КАСКО, так что можно мело от него оказываться. Специалист, приехавший от лица компании, может занизить размер выплаты компенсации.

- Эвакуатор. Этот пункт также входит в обязательный пакет КАСКО и от него лучше отказаться. Можно вызвать эвакуатор непосредственно с места происшествия через страховщика.

- Юридическое сопровождение. Этот вид услуги в РФ не легализован, а значит, является противозаконным. Он включает в себя помощь специалиста в сборе различных справок и документальных подтверждений.

Навязывая различные виды дополнительных услуг, страховые компании пытаются возместить убытки, которые они несут при выплатах компенсаций от автогражданки.

Полис ОСАГО с дополнительным страхованием

В интересах каждого водителя найти надежную организацию, которая предоставит самые выгодные условия для страхования. По этой причине нужно сразу искать страховщика, который не навязывает дополнительные услуги. Сотрудники страховых организаций могут доказывать, что страхование жизни является обязательным для получения полиса ОСАГО, так это установлено их внутренними локальными нормативными правовыми актами.

Данное утверждение ошибочно по следующим причинам:

- федеральный закон не предусматривает в качестве основания для получения полиса ОСАГО заключения дополнительных договоров. В данном случае страхование жизни – это отдельный вид, который прямого отношения к ОСАГО не имеет;

- большинство видов страхования является добровольным, поэтому заставить кого-либо заключить договор невозможно. Невыполнение данных требований является прямым нарушением гражданского законодательства.

Вместе с этим, ограничений или запретов на заключение сразу нескольких договоров в законе не содержится, поэтому страховая компания может предлагать своим клиентам множество услуг. Однако право выбора остается за клиентом и принуждать, либо отказывать только на этом основании недопустимо. Такие действия могут быть обжалованы в административном или судебном порядке.